ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Όταν ο επενδυτής ακινήτων Γιάννης Δεληκανάκης ξύπνησε από κώμα 26 ημερών τον Απρίλιο του 2020, ανακάλυψε ότι οι τραπεζικοί του λογαριασμοί είχαν παγώσει και ο ίδιος είχε απομακρυνθεί από το private equity fund το οποίο είχε συνιδρύσει πριν από 16 χρόνια.

Τις εβδομάδες πριν το στέλεχος της Bluehouse Investment με έδρα την Αθήνα, πέσει σε κώμα λόγω Covid, βρίσκονταν σε διαμάχη με τους συνεργάτες του, σχετικά με την αποτίμηση του fund.

Ο Δεληκανάκης πιστεύει ότι εκμεταλλεύτηκαν τη δύσκολη στιγμή που βίωνε για να τον διώξουν από την εταιρεία μετά από τις διαφωνίες για την κακή απόδοσή της.

«Σε ό,τι αφορά τον έξω κόσμο ο Γ.Δ. κάνει ένα βήμα πίσω από τη δουλειά προκειμένου να επικεντρωθεί στην ανάρρωσή του και δεν θα δραστηριοποιείται πλέον στην Bluehouse», έγραψε ένας από τους δύο εναπομείναντες συνεργάτες σε ένα email που έστειλε λίγο μετά την αρρώστια του Δεληκανάκη και που επικαλείται το Bloomberg.

Αυτή η διαμάχη οδηγείται τώρα στα δικαστήρια και, σύμφωνα με το bloomberg, αποτελεί ένα μόνο από τα πολλά νομικά μέτωπα του μικρού private equity, το οποίο προσέλκυσε διαχειριστές κεφαλαίων τις τελευταίες δύο δεκαετίες με το δέλεαρ διψήφιων αποδόσεων από επενδύσεις, όπως ένα τεράστιο εμπορικό κέντρο στην Ελλάδα, ένας γυάλινος πύργος γραφείων στην Κρακοβία και έργα διαχείρισης ακινήτων στο Βουκουρέστι.

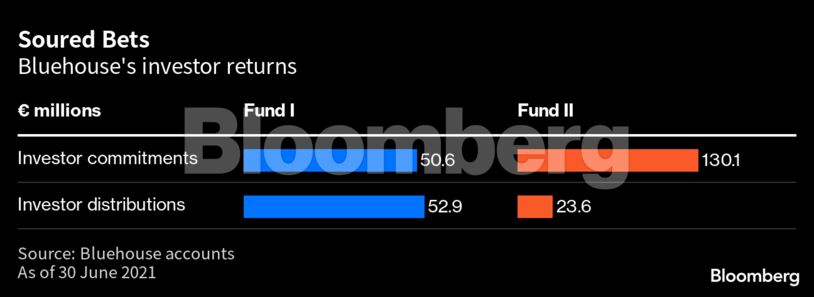

Η εταιρεία άργησε να επιστρέψει μετρητά στους επενδυτές, με το πρώτο της αμοιβαίο κεφάλαιο να έχει απόδοση περίπου 2% ετησίως και το μεγαλύτερο να υποαποδίδει, σύμφωνα με έγγραφα που εξέτασε το Bloomberg.

Οι πελάτες προσέλαβαν δικηγόρους για τη διερεύνηση τυχόν κακοδιαχείρισης, ενώ μεταξύ άλλων υπάρχουν ισχυρισμοί ότι στελέχη της εταιρείας έλαβαν αμοιβές επίδοσης ακόμη και σε περιπτώσεις που δεν πληρούσαν το όριο απόδοσης για να το κάνουν, καθώς και ότι οι επενδυτές εξακολουθούν να περιμένουν τις πωλήσεις περιουσιακών στοιχείων 19 χρόνια μετά τη δημιουργία των funds.

Ο Δεληκανάκης έχει καταθέσει μήνυση κατά της Bluehouse για εταιρική απιστία, απάτη και φοροδιαφυγή, σύμφωνα με έγγραφα που επικαλείται το Bloomberg.

Η εταιρεία μηνύει ξεχωριστά ένα άλλο πρώην στέλεχος για φερόμενη διαρροή εσωτερικών μηνυμάτων ηλεκτρονικού ταχυδρομείου που θα μπορούσαν να θεωρηθούν επιβλαβή για τους πελάτες, είπε η Bluehouse σε σχόλια μέσω email, έναν ισχυρισμό που το πρώην στέλεχος αρνείται.

Οι αρχές στην Κύπρο διερευνούν μια υποτιθέμενη παραβίαση των κανονισμών και ορισμένοι επενδυτές έχουν προσλάβει ορκωτούς λογιστές για να συντάξουν έκθεση που εξετάζει τις ενέργειες της εταιρείας, αναφέρει το Bloomberg. Η Bluehouse, από την πλευρά της, λέει ότι είναι στόχος μιας ανώνυμης εκστρατείας δυσφήμισης.

Υψηλές Φιλοδοξίες

Ο Δεληκανάκης ίδρυσε την Bluehouse με τον Χαράλαμπο Πανδή και τον πρώην τραπεζίτη Βίκτορ Πιζάντε το 2004.

Η εταιρεία, η οποία επένδυσε σε ακίνητα σε όλη την Κεντρική και Ανατολική Ευρώπη, προσέλκυσε περίπου 500 εκατομμύρια ευρώ (538 εκατομμύρια δολάρια) από παίκτες όπως η Παγκόσμια Τράπεζα, η Partners Group AG, η Ευρωπαϊκή Τράπεζα Ανασυγκρότησης και Ανάπτυξης, το Ίδρυμα Rockefeller και αρκετοί Έλληνες μεγιστάνες της ναυτιλίας.

Στην παρουσίασή της στους επενδυτές, η Bluehouse έκανε λόγο για «υψηλές αποδόσεις προσαρμοσμένες στον κίνδυνο μέσω επενδύσεων σε μετοχές και σε ακίνητα».

Ξεκίνησε το πρώτο της αμοιβαίο κεφάλαιο το 2004 και το πιο πρόσφατο το 2016.

Εκείνα τα χρόνια, οι προοπτικές για την αγορά ακινήτων στην Ανατολική Ευρώπη ήταν ελπιδοφόρες και οι επενδυτές δελεάστηκαν από την προσφορά σχετικά υψηλών αποδόσεων και τις δηλώσεις της Bluehouse ότι είχε βαθιές σχέσεις με επιτυχημένες τοπικές εταιρείες ανάπτυξης, όπως δείχνει ένα εσωτερικό έγγραφο.

Ωστόσο, με τα χρόνια, η Bluehouse απέτυχε να εκπληρώσει πολλές από τις φιλοδοξίες της.

Η εστίαση των εταίρων στις δαπάνες για την αποεπένδυση σήμαινε ότι νέα funds κυκλοφόρησαν πριν οι διαχειριστές μπορέσουν να κλείσουν τα υπάρχοντα και να επιστρέψουν κεφάλαια στους επενδυτές, σύμφωνα με άτομα που γνωρίζουν τη στρατηγική τους.

Περισσότερα περιουσιακά στοιχεία υπό διαχείριση σήμαιναν υψηλότερες αμοιβές για τους συνεργάτες της Bluehouse — τη στιγμή μάλιστα που οι προβλεπόμενες προοπτικές των αγορών ακινήτων της Ανατολικής Ευρώπης δεν επιβεβαιώθηκαν ποτέ.

Χρόνια αργότερα, ορισμένοι επενδυτές πήραν τα χρήματα τους πίσω και μάλιστα πολύ καιρό αφότου ένα από τα fund της εταιρείας ρευστοποιήθηκε, ενώ άλλοι εξακολουθούν να περιμένουν την επιστροφή των κεφαλαίων τους.

Το Ίδρυμα Rockefeller, η EBRD και η Παγκόσμια Τράπεζα δήλωσαν ότι δεν σχολιάζουν μεμονωμένες επενδύσεις στα χαρτοφυλάκιά τους.

Από τα 130,1 εκατομμύρια ευρώ που δεσμεύτηκαν στο δεύτερο fund της Bluehouse, από το 2021, οι επενδυτές έλαβαν μόνο 23,6 εκατομμύρια ευρώ πίσω, σύμφωνα με report εκείνης της εποχής.

Αποδίδοντας την κακή απόδοση αυτού του αμοιβαίου κεφαλαίου στον αντίκτυπο της οικονομικής κρίσης του 2008, ένας εκπρόσωπος της Bluehouse είπε ότι έχει επιστραφεί πλέον το 80% των χρημάτων των επενδυτών.

Οι μακροχρόνιες δεσμευτικές συμφωνίες στα συμβόλαια έκαναν επίσης δύσκολη της πρόσβαση των επενδυτών στα δύο κύρια funds της Bluehouse – κάτι που θα συνεχιστεί έως ότου οι Πιζάντε και Πανδής τα ρευστοποιήσουν και πουλήσουν τα υπόλοιπα ακίνητα περιουσιακά τους στοιχεία.

Ένας εκπρόσωπος σχολίασε στο bloomberg, ότι σχεδόν όλα τα περιουσιακά στοιχεία στα δύο κύρια funds της εταιρείας έχουν ήδη πουληθεί.

Η Partners Group, η οποία απέκτησε το μερίδιό της στη δευτερογενή αγορά και αρνήθηκε να σχολιάσει, πούλησε τις υπόλοιπες συμμετοχές της τους τελευταίους μήνες, σύμφωνα με πηγές.

Άλλοι επενδυτές ακόμη περιμένουν. Η αύξηση των επιτοκίων και η πτώση της αξίας των ακινήτων μπορεί να σημαίνουν ότι οι επενδυτές θα πρέπει να περιμένουν ακόμη περισσότερο – ή ότι κινδυνεύουν να δεχτούν μεγαλύτερο πλήγμα από αυτό που περίμεναν.

Τα στελέχη της Bluehouse, ωστόσο, μπορεί να βρίσκονται σε διαφορετική κατάσταση.

Ενώ οι εταιρείες private equity συνήθως συνεισφέρουν μερικά από τα δικά τους χρήματα, τα λεγόμενα «skin in the game» (προσωπικό διακύβευμα) όταν συγκεντρώνουν κεφάλαια, η ηγεσία της Bluehouse χρηματοδότησε τουλάχιστον μέρος της δέσμευσής της, με δάνειο από μια ομάδα τραπεζών, σύμφωνα με ένα έγγραφο δανείου του 2020.

Όταν κλήθηκε να σχολιάσει, η Bluehouse είπε ότι το δάνειο ήταν για τη χρηματοδότηση κεφαλαίου κίνησης.

Προμήθειες για όλους

Καθώς οι ισολογισμοί μειώθηκαν, η δομή των προμηθειών της Bluehouse αποτέλεσε σημαντικό στοιχείο διαμάχης.

Για ένα στοχευμένο ποσοστό εσωτερικής απόδοσης 15% στο αρχικό της κεφάλαιο, η Bluehouse χρέωνε προμήθειες για συμβουλευτικές υπηρεσίες 2% με τους διαχειριστές κεφαλαίων να λαμβάνουν το 20% των κερδών έχοντας πετύχει απόδοση 8% για τους επενδυτές, σύμφωνα με τα έγγραφα του αμοιβαίου κεφαλαίου το 2004.

Ωστόσο, ορισμένοι επενδυτές θεώρησαν ότι οι σχετικά χαμηλές αποδόσεις δεν δικαιολογούσαν την αμοιβή για συμβουλευτικές υπηρεσίες 2% και σε ορισμένες περιπτώσεις σταμάτησαν να πληρώνουν τελείως προμήθειες μετά το 2020, σύμφωνα με πληροφορίες.

Άτομα που γνωρίζουν το θέμα είπαν ότι ο έλεγχος εντάθηκε αφού οι επενδυτές ισχυρίστηκαν στους δικηγόρους τους ότι οι εταίροι της Bluehouse εισέπραξαν υπερβολικό τόκο, παρόλο που τα αμοιβαία κεφάλαια δεν είχαν επιτύχει την ελάχιστη απόδοση που πρέπει να έχει ένα αμοιβαίο κεφάλαιο για τους επενδυτές, πριν ο διαχειριστής μπορέσει να συμμετάσχει στην κέρδη.

Απαντώντας στο Bloomberg, η Bluehouse ανέφερε σε δήλωση ότι οι πληρωμές, «εάν οφείλονται, θα εξαρτηθούν από την τελική απόδοση του αμοιβαίου κεφαλαίου που θα καθοριστεί από τους ελεγκτές του όταν πουληθεί και το τελευταίο περιουσιακό στοιχείο που απομένει».

Το “κούρεμα” του δανείου

Εντάσεις δημιουργήθηκαν μια χιονισμένη μέρα στην Αθήνα τον Φεβρουάριο του 2021, όταν στα γραφεία της Bluehouse διαδόθηκε ότι εκατοντάδες εσωτερικά email είχαν σταλεί σε επενδυτές, τράπεζες και τρίτους, σύμφωνα πληροφορίες.

Μέσα στα email υπήρχαν ισχυρισμοί ότι ένας τραπεζίτης της Deutsche Pfandbriefbank βοήθησε την Bluehouse να εξασφαλίσει «κούρεμα» του χρέους της — να αποπληρώσει λιγότερο από ό,τι οφειλόταν σε ένα δάνειο, μετά τη διαγραφή των εξασφαλίσεων. Αυτό φέρεται να έγινε με αντάλλαγμα την προσωπική πληρωμή 800.000 ευρώ στον τραπεζίτη. Εκπρόσωπος της Deutsche Pfandbriefbank αρνήθηκε να σχολιάσει.

Καθώς τα τηλέφωνα άρχισαν να χτυπούν, οι συνεργάτες έστειλαν άμεσα ηλεκτρονικό μήνυμα ζητώντας συγγνώμη για τη διαρροή και αρνήθηκαν ότι οποιοσδήποτε από τους ισχυρισμούς ήταν αληθινός, κατά τις πηγές.

Η Bluehouse προσέλαβε τη δικηγορική εταιρεία Παμπούκης, Μαραβέλης, Νικολαΐδης και Συνεργάτες για να εξετάσει τα ανώνυμα μηνύματα ηλεκτρονικού ταχυδρομείου και αργότερα κατέληξε στο συμπέρασμα ότι δεν υπήρχαν στοιχεία που να τεκμηριώνουν ισχυρισμούς για ατασθαλίες, εγκληματικές ενέργειες ή κακοδιαχείριση κεφαλαίων, σύμφωνα με επιστολή της δικηγορικής εταιρείας που εστάλη στους επενδυτές και το Bloomberg.

Η Bluehouse ανέθεσε επίσης στην ελεγκτική και συμβουλευτική εταιρεία Deloitte να εξετάσει εάν οι αμοιβές της ήταν εντός του εύρους της αγοράς. Η Deloitte δεν απάντησε σε αίτημα για σχολιασμό, αλλά η έκθεση, που επικαλείται το Bloomberg, κατέληξε στο συμπέρασμα ότι ήταν.

Η αγωγή της SPDI

Τους επόμενους μήνες και χρόνια, η SPDI, πρώην επιχειρηματικός εταίρος και επενδυτής ακινήτων, υπέβαλε μήνυση κατά των υπολοίπων εταίρων της Bluehouse, ισχυριζόμενη απάτη, που σχετίζεται με προηγούμενη κοινή επένδυση.

Οι ρυθμιστικές αρχές στην Κύπρο και το Λουξεμβούργο, όπου έχει άδεια η Bluehouse, επικοινώνησαν επίσης με δικηγορικά γραφεία για λογαριασμό επενδυτών σχετικά με εικαζόμενη ανάρμοστη συμπεριφορά της εταιρείας, σύμφωνα με επιστολές που διαθέτει το bloomberg.

Σε δήλωσή της στο Bloomberg, η Επιτροπή Κεφαλαιαγοράς Κύπρου ανέφερε ότι στον απόηχο των ερευνών για την Bluehouse «που έδειξαν ότι υπάρχει λόγος ανησυχίας, βρίσκεται σε εξέλιξη έρευνα για φερόμενη παραβίαση των σχετικών κανονισμών».

Η ρυθμιστική αρχή του Λουξεμβούργου Commission de Surveillance du Secteur Financier (CSSF), η οποία ζήτησε πληροφορίες από την Bluehouse για τα δύο πρώτα fund της το 2021, σύμφωνα με επιστολή που εξέτασε το Bloomberg, αρνήθηκε να επιβεβαιώσει ότι οποιαδήποτε έρευνα είναι ανοιχτή αυτή τη στιγμή.

Στη συνέχεια, πριν από έξι μήνες, η συμβουλευτική εταιρεία A&M, την οποία είχε προσεγγίσει η δικηγορική εταιρεία Michael Kyprianou & Co LLC για λογαριασμό επενδυτή της Bluehouse, δημοσίευσε μια λογιστική έκθεση που εξέταζε ισχυρισμούς για κακοδιαχείριση κεφαλαίων, διανομές προμηθειών και ύποπτες πληρωμές.

Η έκθεση κατέληξε ότι στους επενδυτές του Fund Ι οφείλονταν τεράστιοι τόκοι που δεν καταβλήθηκαν ποτέ. Σε μία περίπτωση αναφέρεται ότι οι ομόρρυθμοι εταίροι «έλαβαν συνολικά 3,6 εκατομμύρια ευρώ», παρά το γεγονός ότι με τους όρους του fund, δεν έπρεπε να έχουν λάβει κέρδη.

Η έκθεση της A&M που ανατέθηκε για λογαριασμό ενός επενδυτή κατέληξε επίσης στο συμπέρασμα ότι η πληρωμή που έλαβε ο τραπεζίτης της Deutsche Pfandbriefbank από την Bluehouse πιθανώς να ήταν η αμοιβή του για κάποια άλλη προηγούμενη υπηρεσία.

Από την πλευρά της, η Bluehouse υποστήριξε ότι δεν γνώριζε την έκθεση της A&M και ότι οι πληρωμές προς τους επενδυτές στο Fund I θα υπολογιστούν μόλις πουληθούν τα υπόλοιπα στοιχεία ενεργητικού του αμοιβαίου κεφαλαίου. Η εταιρεία υποστήριξε ακόμη ότι οι πληρωμές στους εταίρους είχαν εγκριθεί από τους ελεγκτές του fund και αρνήθηκε οποιαδήποτε αδικοπραγία σε σχέση με τον τραπεζίτη της DPBB.

Οι διαφορές αυτές πιθανότατα θα επιλυθούν στο δικαστήριο, εκτιμά το bloomberg.

Οι ακροάσεις για τις δύο αγωγές που κατέθεσε ο Δεληκανάκης κατά των πρώην συνεργατών του ξεκίνησαν τον Απρίλιο, σύμφωνα με τα νομικά έγγραφα.

Διαβάστε ακόμη:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Στάρμερ-Μακρόν: Ένας εμπορικός πόλεμος «δεν είναι προς το συμφέρον κανενός», αλλά τίποτα δεν πρέπει να «αποκλειστεί»

- ΗΠΑ: Ο Έλον Μασκ λέει ότι ελπίζει σε «μια ζώνη ελεύθερου εμπορίου» μεταξύ Ευρώπης και Βόρειας Αμερικής (Βίντεο)

- ΔΕΗ Tour of Hellas 2025: Νικητής ο Αντριάν Μερ στο 4ο ετάπ

- USAID: Παγώνει η χρηματοδότηση της υπέρ των αμάχων στη Μέση Ανατολή