ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Σε μια εκτίμηση – έκπληξη, δεδομένων των μακροοικονομικών μεγεθών και των προβλέψεων για ύφεση τόσο στις ΗΠΑ όσο και σε άλλες χωρες, προέβη η Bank of America.

Η έκθεση εκτιμά ότι ο S&P 500 θα φτάσει τις 6.000 μονάδες, αφού πρώτα βυθιστεί στις 3.000 μονάδες (από 3.674 σήμερα) .

Πιο συγκεκριμένα, σε ό,τι αφορά τις bear markets, οι επενδυτές μπορούν με άνεση να ανατρέξουν στα ιστορικά «κατάστιχα», προκειμένου να συναγάγουν ορισμένα πολύ χρήσιμα συμπεράσματα και, κατόπιν, να προβούν στις ανάλογες επενδυτικές αποφάσεις.

Σε πρώτη φάση, αυτό που πρέπει να ειπωθεί σε σχέση με οποιαδήποτε αναδρομή επιχειρείται είναι πως σε καθετί υπάρχει μια αρχή, αλλά και ένα… τέλος.

Σύμφωνα με την BofA, oι μετέχοντες στην αγορά της Wall Street πρέπει να αντέξουν ακόμη λίγους μήνες, καθώς, παρά την έλευση των «αρκούδων», οι «ταύροι» δεν θα αργήσουν να επιστρέψουν – ειδικά στον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500.

Σύμφωνα με τα ιστορικά δεδομένα, επισημαίνει ο επικεφαλής επενδυτικής στρατηγικής Michael Hartnett, η μέση πτώση από την κορυφή της αγοράς είναι 37,3% και διαρκεί 289 ημέρες.

Αν οι υπολογισμοί του επιβεβαιωθούν, ο «πόνος» στις αγορές θα τελειώσει στις 19 Οκτωβρίου 2022, ημερομηνία που τυχαίνει να σηματοδοτεί την 35η επέτειο της Μαύρης Δευτέρας, ήτοι τη Δευτέρα εκείνη που συνέβη το κραχ του 1987.

Τότε ο δείκτης S&P 500 πιθανότατα θα πιάσει πάτο στις 3.000 μονάδες.

Υπενθυμίζεται πως, σύμφωνα με τους αναλυτές, ως bear market ορίζεται η πτώση ενός δείκτη κατά 20% από τα ιστορικά υψηλά.

Σε ό,τι αφορά τον S&P 500, την περασμένη Πέμπτη 16 Ιουνίου ο δείκτης βρέθηκε στο -23,55% από το ρεκόρ των 4796,56 μονάδων που σημειώθηκε τη Δευτέρα 3 Ιανουαρίου 2022.

…Και ένα τέλος τυπικά σηματοδοτεί την αρχή, με την Bank of America να σημειώνει ότι η μέση bull market διαρκεί πολύ περισσότερο 64 μήνες με απόδοση 198%, «έτσι βλέπει τον S&P 500 στις 6.000 έως τις 28 Φεβρουαρίου 2023».

Εν τω μεταξύ, για ακόμα μία εβδομάδα είδε τον δείκτη bull and bear της τράπεζας να διολισθαίνει όσο πάει.

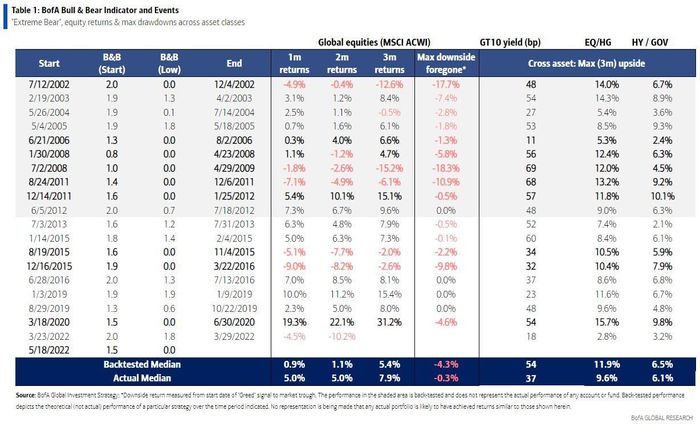

Ενδεικτικά αναφέρεται πως αυτός ο δείκτης είχε φτάσει στο «0» τον Αύγουστο του 2002, τον Ιούλιο του 2008, τον Σεπτέμβριο του 2011, τον Σεπτέμβριο του 2015, τον Ιανουάριο του 2016 και τον Μάρτιο του 2020, είπε ο Hartnett.

Όταν στο παρελθόν είχε φτάσει στο «0», εκτός από την περίπτωση διπλής ύφεσης του 2002 ή συστημικών γεγονότων, όπως το 2008 και το 2011, οι αποδόσεις τριμήνου ήταν ισχυρές, όπως δείχνει αυτός ο πίνακας.

Σε κάθε περίπτωση, οι 3.000 μονάδες είναι ορατές… λέει η BofA.

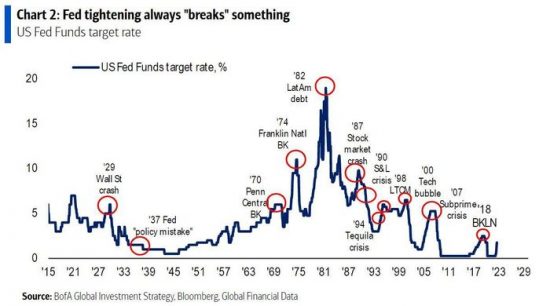

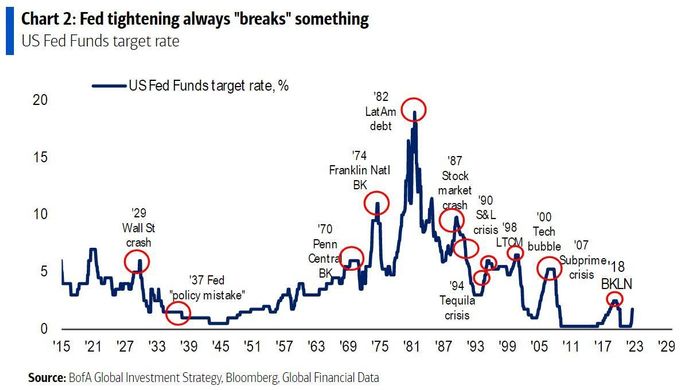

Σύμφωνα με το επόμενο διάγραμμα – υπενθύμιση από την BofA, η Federal Reserve τείνει να «σπάσει κάτι», με αυστηρότερους κύκλους:

Περισσότερα στοιχεία από την τράπεζα έδειξαν ότι στις μετοχές εισέρρευσαν 16,6 δισεκατομμύρια δολάρια την πιο πρόσφατη εβδομάδα, 18,5 δισεκατομμύρια δολάρια από ομόλογα και 50,1 δισεκατομμύρια δολάρια από μετρητά.

Επίσης, περισσότερα στοιχεία έδειξαν την πρώτη εβδομάδα εισροών σε μετοχές αναδυόμενων αγορών εντός διαστήματος 6 εβδομάδων ύψους 1,3 δισεκατομμυρίων δολαρίων, τη μεγαλύτερη εισροή στις ΗΠΑ στη μικρή κεφαλαιοποίηση από τον Δεκέμβριο του 2021 με 6,6 δισεκατομμύρια δολάρια και τη μεγαλύτερη εισροή στις μετοχές Αξίας σε διάστημα 13 εβδομάδων, ύψους, 5,8 δισεκατομμυρίων δολαρίων.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γιώργος Οικονόμου: Τα πλοία της εταιρείας μου εφαρμόζουν τους κανονισμούς για τις κυρώσεις

- Netflix: Αύξηση 13% στα έσοδα στο πρώτο τρίμηνο του 2025 στα 10,54 δισ. δολάρια

- Wall Street: H βουτιά 22% της UnitedHealth έπληξε ξανά τον Dow Jones – Η Eli Lilly κράτησε τον S&P 500 σε θετικό έδαφος

- Costamare: Ο οδικός χάρτης για την εισαγωγή των μετοχών της Costamare Bulkers Holdings στο NYSE