ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τα ισχυρά χαρτιά του Κόκκαλη, τα κρίσιμα meetings Μυτιληναίου με 40 funds, οι στόχοι του Ψάλτη, ο Τόλης και η παράνοια, το deal του εφοπλιστή Νοτιά και το αστείο του ΚΜ στον Άδωνι

Περαιτέρω δραστική μείωση των μη εξυπηρετούμενων δανείων μέχρι το τέλος του 2018, με τελικό στόχο να κυμανθούν ακόμα και στα μέσα ευρωπαϊκά επίπεδα έχει θέσει η Attica Bank, ταυτόχρονα με την ολική επανατοποθέτηση της τράπεζας στην εγχώρια αγορά πλήρως εξυγιασμένη και έτοιμη να επικεντρωθεί στις καθαρά τραπεζικές εργασίες.

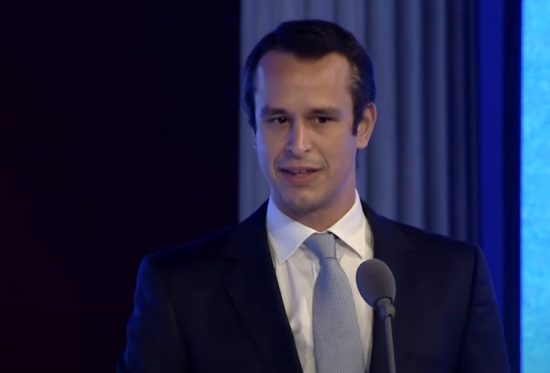

Όπως αναφέρει ο CRO (Chief Risk Officer) της Attica Bank, Δημήτριος Αναγνωστόπουλος, το πρώτο βήμα προς την κατεύθυνση αυτή έχει η ήδη ολοκληρωθεί Αναλυτικότερα, ολοκληρώθηκε ήδη το πρώτο βήμα, από τον Αύγουστο του 2017, με την μεταβίβαση μέσω τιτλοποίησης χαρτοφυλακίου μη εξυπηρετούμενων ανοιγμάτων ποσού 1.3 δις. ευρώ. Από την συγκεκριμένη συναλλαγή, η τράπεζα πραγματοποίησε κέρδη 70 εκατ. ευρώ καλύπτοντας πλήρως το ποσό που υπολειπόταν για την κάλυψη του δυσμενούς σεναρίου της άσκησης κεφαλαιακών αναγκών του 2015, ενώ ταυτόχρονα μείωσε σημαντικά το μη εξυπηρετούμενο άνοιγμά της που υποχώρησε στο 37% (μειώθηκαν δηλαδή πάνω από 55% με την μια αυτή κίνηση).

Όπως αναφέρει ο κ. Αναγνωστόπουλος στο ΑΠΕ/ΜΠΕ, στα τέλη Δεκεμβρίου του 2017 πραγματοποιήθηκε και η δεύτερη τιτλοποίηση χαρτοφυλακίου μη εξυπηρετούμενων δανείων, συνολικού ποσού περίπου 700,5 εκατ. ευρώ, που θα οδηγήσει- εάν και εφόσον η Τράπεζα προβεί σε αντίστοιχου τύπου συναλλαγή όπως συνέβη κατά την πρώτη τιτλοποίηση, – με τα σημερινά αριθμητικά δεδομένα– τον δείκτη των μη εξυπηρετούμενων ανοιγμάτων (NPE) σε επίπεδα κάτω του 20%.

Ερωτηθείς σχετικά με την επιλογή που υιοθέτησε η Attica Bank και οδηγεί σε δραστική μείωση των «κόκκινων» δανείων σε αναλογικά σύντομο χρονικό διάστημα, ο κ. Αναγνωστόπουλος επισημαίνει ότι το συγκεκριμένο μοντέλο ταιριάζει στο προφίλ της Attica Bank, την συγκεκριμένη χρονική περίοδο. Το σχετικά μικρό μέγεθος της Attica Bank, η αποφασιστικότητα και αποτελεσματικότητα της διοικητικής ομάδας, το μέγεθος του προβλήματος και γενικότερα τα δομικά της χαρακτηριστικά, ήταν συμβατά για την υλοποίηση με επιτυχία αυτής της συγκεκριμένης επιλογής, προσθέτει.

Ο κ. Αναγνωστόπουλος δίνει επίσης μεγάλη έμφαση στην εσωτερική αναδιοργάνωση και εξυγίανση της τράπεζας, καθώς και στις στρατηγικές αποφάσεις που έχουν ληφθεί, που θα έχουν ως αποτέλεσμα η μείωση αυτή των κόκκινων δανείων όχι μόνον να είναι διατηρήσιμη αλλά να ακολουθεί συνέχεια πτωτικές τάσεις μέχρι να φθάσει στα μέσα ευρωπαϊκά επίπεδα.

Ερωτηθείς εάν το γενικότερο οικονομικό περιβάλλον στην Ελλάδα ευνοεί την προσπάθεια των τραπεζών για αποκλιμάκωση των μη εξυπηρετούμενων δανείων, ο κ. Αναγνωστόπουλος αναφέρει ότι υπάρχει έντονο ενδιαφέρον από διεθνείς και εγχώριους επενδυτές, γεγονός που αποδεικνύει ότι η διστακτικότητα έναντι της ελληνικής οικονομίας υποχωρεί καθώς στο χρονικό αυτό διάστημα η ελληνική οικονομία σημείωσε σημάδια ανάκαμψης.

Αναφερόμενος γενικότερα στην στρατηγική νέων χρηματοδοτήσεων στο εγχώριο τραπεζικό σύστημα ο κ. Αναγνωστόπουλος, επισημαίνει χαρακτηριστικά ότι η πρόκληση για μια τράπεζα δεν είναι πλέον να δώσει νέα δάνεια. Το στοίχημα σήμερα θα το κερδίσει η τράπεζα που θα δημιουργήσει τις υποδομές εκείνες για συνολική διαχείριση της πελατειακής της βάσης με ανταγωνιστικά και ελκυστικά προϊόντα και υπηρεσίες αλλά και σύγχρονες προτάσεις κάλυψης αναγκών για τους πελάτες της, με το κατάλληλο προφίλ κινδύνου που δεν θα θέτει σε κίνδυνο τον ισολογισμό της.

Η Attica Bank, έχει κάνει τις στρατηγικές της επιλογές, με βασικότερη την έμφαση που θα δοθεί στις μικρομεσαιες επιχειρήσεις, ταυτόχρονα με την στήριξη της πελατείας της στην λιανική τραπεζική, υλοποιεί ταχύτατα τις υποδομές της και θα αποτελεί την «challenger bank» για την ελληνική αγορά, τονίζει ο επικεφαλής του risk office της Attica Bank.

Αναφερόμενος γενικότερα στο ρόλο που έχει ο τομέας διαχείρισης κινδύνων στην σύγχρονη τραπεζική και ειδικά στην σημερινή εποχή ο κ. Αναγνωστόπουλος, με πλούσια εμπειρία σε ανώτατες θέσεις σε μεγάλες διεθνείς τράπεζες στο εξωτερικό αλλά και στην Ελλάδα, τονίζει ότι διέπει όλη την δομή ενός τραπεζικού οργανισμού και αποτελεί στρατηγικό πυλώνα. Η δικαιοδοσία του risk management απλώνεται σε όλες τις δραστηριότητες ενός τραπεζικού ομίλου, και αφορά όλα της τα προϊόντα και υπηρεσίες, καθώς μέσω του κατάλληλου πλαισίου ανάληψης κινδύνου (Risk Appetite Framework) διασφαλίζει την μακροπρόθεσμη βιωσιμότητα και διαχρονική ανάπτυξη του κάθε οργανισμού, αναφέρει χαρακτηριστικά.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Attica Bank: Οι κινήσεις της διοίκησης για τιτλοποίηση και αύξηση μετοχικού κεφαλαίου

ΔΕΙΤΕ ΕΠΙΣΗΣ: Αποκαλυπτικό: Έως 60 μισθούς και 170.000 ευρώ καθαρά για την εθελούσια έξοδο στην Attica Bank

ΜΗ ΧΑΣΕΤΕ: Attica Bank: Τι προβλέπει ο ψηφιακός μετασχηματισμός

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Έχω παιδιά: Τι θα δούμε στο νέο απολαυστικό επεισόδιο στο MEGA

- Κεραμέως: Καλεί σε ανοιχτό διάλογο τους κοινωνικούς εταίρους για την ενίσχυση των συλλογικών διαπραγματεύσεων

- Αττικές εκδόσεις: Δεν υπάρχει καμία συζήτηση για την πώληση των ραδιοφωνικών μας σταθμών

- CNL Capital: Ιστορικό ρεκόρ εσόδων στα 2 εκατ. ευρώ το 2024 – Μειωμένα κέρδη