ΣΧΕΤΙΚΑ ΑΡΘΡΑ

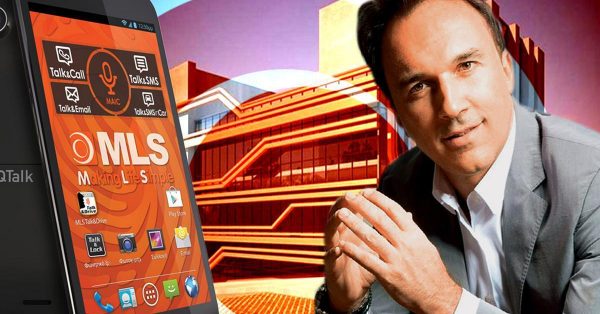

Μυστήριο «τρένο» έχει γίνει η MLS του Γιάννη Καματάκη, καθώς οι ανατρεπτικές εξελίξεις διαδέχονται η μία την άλλη.

Στον αρχικό απόηχο της απαρέσκειας που επήλθε στην αγορά για τις οικονομικές επιδόσεις της τεχνολογικής εταιρείας, ήρθαν να προστεθούν οι επιθετικές πωλήσεις που «έλιωσαν» τη μετοχή, αλλά και η διάχυση της αβεβαιότητας που οδήγησε στο κατακερματισμό της επενδυτικής εμπιστοσύνης. Με συνέπεια να τραπούν σε άτακτη φυγή, τόσο από τη μετοχική εστία, όσο και από τις τρεις «σειρές» των εταιρικών ομολόγων, ορισμένα θεσμικά και ιδιωτικά χαρτοφυλάκια.

Σε όλα τούτα ήρθε να προστεθεί κι άλλο ένα «χτύπημα». Αυτήν τη φορά από την ICAP, που ήρθε να αναθεωρήσει επί τα χείρω την πιστοληπτική διαβάθμιση της MLS. Υποβιβάζοντάς την από την πρώτη κατηγορία του χαμηλού ρίσκου στη δεύτερη κατά σειρά. Όπου ο κίνδυνος αυξάνει, χαρακτηριζόμενος ως μεσαίος…

Αν μη τι άλλο, η αναθεωρημένη αξιολόγηση της ICAP συνιστά ένα ιδιότυπο σήμαντρο δέουσας προσοχής, για τα τρία διαπραγματεύσιμα ομόλογα της MLS,η συνολική ονομαστική αξία των οποίων είναι 16,7 εκατ. ευρώ.

Είναι χαρακτηριστικό ότι τα ομόλογα της MLS έχουν αυτήν τη στιγμή τη χαμηλότερη βαθμολογία από όλα τα άλλα εταιρικά που βρίσκονται στη χρηματιστηριακή αγορά της Αθήνας…. Όμως και από την άλλη πλευρά, η κίνηση της ICAP δεν φαίνεται να είναι και τόσο συνηθισμένη. Διότι έρχεται σε διάστημα μόλις 4 μηνών περίπου, μετά από την τελευταία «ετυμηγορία» της…

Αυτή έγινε στις 18 του μηνός του περασμένου Ιουνίου, όταν και η τεχνολογική MLS αξιολογήθηκε με «Β» από την ΙCAP. Παραμένοντας έτσι, στην πρώτη «ζώνη» της πιστοληπτικής διαβάθμισης, που έχει τέσσερα στάδια αξιολόγησης (ΑΑ, Α, ΒΒ, Β) τα οποία και σηματοδοτούν τον χαμηλό πιστωτικό κίνδυνο για μια εταιρεία.

Τι συνέβη όμως από τις 18 Ιουνίου έως και τις 23 Οκτωβρίου, όταν και η ICAP έριξε την πιστοληπτική διαβάθμιση της MLS στο «C»; Την υποβίβασε δηλαδή στη δεύτερη «ζώνη» του μεσαίου κινδύνου, όπου η κλίμακα απαρτίζεται από τους βαθμούς C, P και E.

Στις 25 Ιουλίου, η εταιρεία του Γιάννη Καματάκη ολοκλήρωσε τις διαδικασίες άντλησης 6,7 εκατ. ευρώ, μέσω ενός νέου ομολόγου, 5ετούς διάρκειας, με ετήσιο επιτόκιο 4,30% και διαπραγματεύσιμου στη, χαλαρότερων προϋποθέσεων, εναλλακτική αγορά του ελληνικού χρηματιστηρίου.

Στόχος της ΜLS ήταν να σηκώσει 15 εκατ. ευρώ από την αγορά, ενώ το ελάχιστο απαιτούμενο όριο συγκέντρωσης κεφαλαίων είχε οριστεί στα 5 εκατ. ευρώ.

Από τον αρχικό της εταιρείας διαφαίνεται ότι ήθελε περισσότερα κεφάλαια, καθώς ήδη είχε «κάψει» αρκετά, προκειμένου να χρηματοδοτήσει τους αναπτυξιακούς της σχεδιασμούς. Με εμπροσθοφυλακή την νέα πλατφόρμα MAIC, στον τομέα της αναγνώρισης φωνής και της τεχνητής νοημοσύνης.

Τελικώς, η ομολογιακή έκδοση των 6,7 εκατ. ευρώ καλύφθηκε με ιδιωτική τοποθέτηση των αποκαλούμενων ειδικών επενδυτών, ο αριθμός των οποίων ήταν κάτω από τους 150. Χωρίς να υπάρχουν πιο αναλυτικά στοιχεία για την ταυτότητα εκείνων που έβαλαν τα λεφτά στο ομόλογο.

Δυο μέρες μετά από την έκδοση του ομολόγου και συγκεκριμένα στις 27 Ιουλίου, η ΜLS ανακοίνωσε τα αποτελέσματα του πρώτου εφετινού 6μηνου τα οποία και θεωρήθηκαν από την αγορά, ως κατώτερα των αναμενομένων. Με συνέπεια να ξεκινήσει μια ομοβροντία πωλήσεων στη μετοχή, η οποία από τότε μέχρι τώρα έχει χάσει το 61% της αξίας της. Κατρακυλώντας από τα 4,49 στα 1,75 ευρώ…

Τα ερωτήματα που ζητούν απαντήσεις

Τα ερωτήματα που προκύπτουν είναι εύλογα: Αν το ομόλογο είχε βγει μετά από τα αποτελέσματα του 6μηνου θα είχε την ίδια τύχη; Είχαν οι επενδυτές μια ιδέα για τις οικονομικές επιδόσεις που θα ακολουθούσαν, ή έμειναν μόνο στα στοιχεία της περσινής χρήσης και στη βαθμολογία «Β» που είχε δώσει η ICAP; Η ICAP, από τη δική της πλευρά, δεν είχε ασφαλιστικές δικλείδες ή αξιολογεί στατικά τα όσα βλέπει να αποτυπώνονται στην πιο πρόσφατη λογιστική κατάσταση; Κι ακόμη, ο μετοχικός και διοικητικός ηγέτης της ΜLS Γιάννης Καματάκης, με ποια κριτήρια επέλεξε να «τρέξει» τη νέα ομολογιακή έκδοση, λίγα 24ώρα πριν από τη δημοσιοποίηση των οικονομικών στοιχείων του πρώτου εξαμήνου; Ήταν τυχαίο και συγκυριακό;

Με βάση τους όρους του πρόσφατα εκδοθέντος ομολόγου, η πιστοληπτική διαβάθμιση δεν πρέπει να υποχωρήσει κάτω από το βαθμό «Ε» καθώς αυτό από μόνο του συνιστά λόγο καταγγελίας του. Επίσης, ορίζεται ότι η αξιολόγηση της εταιρείας θα γίνεται κάθε φορά σε χρονικό διάστημα, μικρότερο από ένα έτος.

Είναι άγνωστο αν η ICAP υποβάθμισε την πιστοληπτική αξιολόγηση της MLS για τα όσα αποτυπώθηκαν στις οικονομικές καταστάσεις του πρώτου εξαμήνου της εφετινής χρονιάς, ή αν συνέτρεξαν και άλλοι λόγοι. Πάντως, απέναντι στις ενδεχόμενες παρενέργειες , ο Γιάννης Καματάκης εμφανίστηκε σαν «έτοιμος από καιρό». Στις 21 Οκτωβρίου, δηλαδή δύο μέρες πριν από την επίσημη γνωστοποίηση της υποβάθμισης της πιστοληπτικής ικανότητας της εταιρείας, έλαβε απόφαση να προχωρήσει στην επαναγορά ιδίων ομολόγων, αξίας μέχρι 1,67 εκατ. ευρώ. Ήτοι μέχρι το 10% της ονομαστικής τους αξίας… Αντίστοιχη απόφαση επαναγοράς ιδίων, έχει ληφθεί και για τις μετοχές.

Στη παρούσα φάση το ομόλογο της ΜLS, των 6,7 εκατ. ευρώ που λήγει στις 25 Ιουλίου του 2024, τιμολογείται στην αγορά στο 89% της ονομαστικής του αξίας.

Το δεύτερο ομόλογο των 6 εκατ. ευρώ, που λήγει στις 31 Αυγούστου του 2022, κάνει πράξεις στο 78,15% της ονομαστικής του αξίας.

Το τρίτο, των 4 εκατ. ευρώ, που λήγει στις 11 Ιουλίου του 2020, τιμολογείται στο 90% της πληρωτέας αξίας του.

Μένει να αποδειχθεί αν ο ταλαντούχος Γιάννης Καματάκης έχει κάποιον «άσο στο μανίκι του» έτσι να απεγκλωβιστεί από τον κλοιό των πολύπλευρων πιέσεων που αντιμετωπίζει.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΕΕ: Στο στόχαστρο της ο σκιώδης στόλος πετρελαίου της Ρωσίας

- Ουκρανία: Η πλειονότητα των πολιτών απορρίπτει μεγάλες ειρηνευτικές παραχωρήσεις, σύμφωνα με δημοσκόπηση

- Λάρισα: Αναβλήθηκε για τον Οκτώβριο του 2026 η δίκη δύο αγροτών του μπλόκου της Νίκαιας

- Σδούκου: Να μην γίνει η κινητοποίηση των αγροτών, ταλαιπωρία των πολιτών – Όχι στους κλειστούς δρόμους