ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τα καλύτερα φαίνεται να είναι μπροστά για τις εισηγμένες επιχειρήσεις. Καθώς οι θαυμαστές, οικονομικές τους επιδόσεις με όρους κερδοφορίας , συνδυάζονται και με ενίσχυση της διαθέσιμης ρευστότητας. Η οποία κινείται σε ταχύτερους ρυθμούς από εκείνους της αύξησης των δανείων τους.

Αυτά είναι σε αδρές γραμμές ορισμένα από τα ουσιώδη στοιχεία, που προκύπτουν μέσα από τα αποτελέσματα της περσινής χρήσης, ενός δείγματος 20 εταιρειών. Το οποίο απαρτίζεται από τις ΔΕΗ, Motor Oil, Mytilineos, Prodea, Helleniq Energy, Jumbo, ΟΠΑΠ, Coca Cola, ΟΤΕ, Αεροπορία Αιγαίου, Ελλάκτωρ, Βιοχάλκο, Τέρνα Ενεργειακή, Quest Συμμετοχών, Τιτάν, Autohellas, Attica Συμμετοχών, Φουρλής, Αλουμίλ και Σαράντης. Η τρέχουσα χρηματιστηριακή αξία τους ανέρχεται αθροιστικά στα 46,9 δισ. ευρώ και αντιστοιχεί σχεδόν στο 62% του συνόλου της ελληνικής αγοράς.

Η λειτουργική κερδοφορία (EBITDA) που παρουσίασαν οι 20 εισηγμένες στη διάρκεια της περσινής χρονιάς, ανήλθε στα 10,905 δισ. καταγράφοντας αύξηση κατά 40,3% σε σύγκριση με τα 7,773 δισ. ευρώ του 2021.

Στα 6,956 δισ. διαμορφώθηκαν τα προ φόρων κέρδη, ενισχυμένα κατά 85,9% σε σχέση τα 3,741 δισ. ευρώ της προηγούμενης ετήσιας χρήσης.

Στην τελική γραμμή του ισολογισμού η καθαρή κερδοφορία σε ομιλικό επίπεδο ανήλθε στα 5,455 δις, αυξημένη κατά 83,3% σε σύγκριση με τα 2,976 δισ. ευρώ που επιτεύχθηκαν το 2021.

Τα στοιχεία αυτά δείχνουν ότι οι 20 εισηγμένες επιχειρήσεις διέθεσαν πέρσι 3,949 δισ. για αποσβέσεις και αποπληρωμές τόκων, ενώ άλλα 1,5 δισ. ευρώ «απορρόφησαν» οι φορολογικές υποχρεώσεις.

Με όλα αυτά τα δεδομένα το συγκεκριμένο «καλάθι» των 20 εταιρειών αποτιμάται χρηματιστηριακά σε 4,3 φορές τα EBITDA και 8,6 φορές τα καθαρά τους κέρδη. Εξαιρουμένης της ΔΕΗ που έγραψε ζημιές,o αριθμοδείκτης των τιμών ως προς τα κέρδη πέφτει κάτω από το 8. Ως ενιαία εικόνα βεβαίως, καθώς η κάθε εισηγμένη έχει τα δικά της επί μέρους χαρακτηριστικά.

Σε κάθε περίπτωση και παρά την αξιόλογη άνοδο που έχει συντελεστεί στην αγορά ( στο +19,52% ο Γενικός Δείκτης από το ξεκίνημα της εφετινής χρονιάς) οι εταιρείες εξακολουθούν να διατηρούν την επενδυτική τους ελκυστικότητα. Ειδικά μάλιστα όταν όλα συνηγορούν ότι οι ρυθμοί ανάπτυξης της εγχώριας οικονομίας θα είναι ισχυροί και το 2023. Ενώ ορισμένες από τις εισηγμένες έδειξαν να «κρατάνε δυνάμεις» που θα αναδειχθούν στην τρέχουσα χρήση.

«Μαξιλάρι» ασφαλείας τα ταμειακά διαθέσιμα

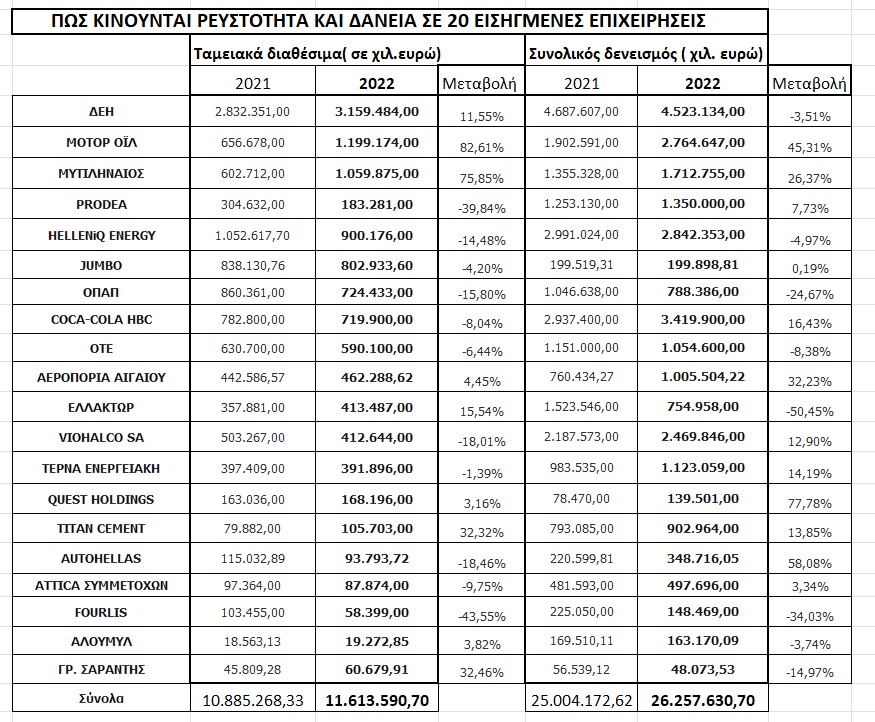

Κρίσιμος παράγοντας είναι και αυτός της ρευστότητας, που λογίζεται ως «μαξιλάρι» ασφαλείας. Εν συνόλω οι 20 επιχειρήσεις του δείγματος, είχαν στα τέλη της περσινής χρονιάς ταμειακά διαθέσιμα 11,613 δισ.. Αυξημένα κατά περίπου 6,7% σε σχέση τα 10,885 δισ. της προηγούμενης χρήσης.

Σε απόλυτα νούμερα η ΔΕΗ έχει την πρωτιά ως προς το ύψος των ταμειακών διαθεσίμων, που φτάνουν στα 3,159 δισ., ενισχυμένα κατά 11,5% σε ετήσια βάση.

Ποσοστιαία η μεγαλύτερη άνοδος της ρευστότητας (82,6%) αφορά τη Motor Oil, της οποίας το απόθεμα σε μετρητά ανέβηκε στα 1,199 δισ.. Ενισχυμένα κατά 75,8% είναι τα ταμειακά διαθέσιμα της Mytilineos, που ξεπέρασαν το «φράγμα» του ενός δις.

Στον αντίποδα η Fourlis είναι εκείνη με τη μεγαλύτερη, ποσοστιαία απομείωση του ταμείου της. Έχοντας όμως πετύχει ταυτόχρονα και μια σημαντική μείωση του δανεισμού της.

Πώς διαμορφώνεται η εικόνα των δανείων

Για τις 20 εταιρείες ο συνολικός δανεισμός τους διαμορφώνεται πλέον στα 26,257 δισ., έχοντας αυξηθεί κατά 5% σε σχέση με τα 25,004 δισ. της χρήσης του 2021.

Ωστόσο αν εξαιρεθεί η ειδική περίπτωση της Ελλάκτωρ, όπου τα χωρίς αναγωγή και άνευ ρίσκου δάνεια της Μορέας ανέρχονται σε 406,6 εκατ. ευρώ, τότε η στάθμη του συνόλου του δανεισμού υποχωρεί στα 25,85 δισ.. Επί του παρόντος η άνοδος των επιτοκίων δεν δημιουργεί κραδασμούς στις εισηγμένες, αν και το αυξανόμενο κόστος του χρήματος συνιστά εστία προβληματισμού.

Στην κορυφή του συνολικού δανεισμού βρίσκεται η ΔΕΗ (με 4,523 δισ. ). Πέρσι οι δανειακές της υποχρεώσεις μειώθηκαν κατά 3,5%. Το καθαρό της χρέος όμως ( δάνεια μείον τα διαθέσιμα σε μετρητά) μειώθηκε κατά 26,5%. Αφού από τα 1,855 έπεσε στα 1,363 δις. Ακόμη πιο θεαματική είναι η μείωση του καθαρού χρέους σε σχέση με αυτό της χρήσης του 2020 που είχε φτάσει στα 3,28 δισ…

Για τη Motor Oil τα δανειακά βάρη ανέβηκαν πέρσι κατά 45,3% ( στα 2,764 δισ. ) στον απόηχο των μεγάλων επενδύσεων και του μεγάλου deal της εξαγοράς του 75% της « Άνεμος».

Ανοδικά κινήθηκε και ο δανεισμός της Mytilineos, πλην όμως το καθαρό της χρέος μειώθηκε αισθητά, λόγω της ενίσχυσης των ταμειακών διαθεσίμων.

Ποσοστιαία η μεγαλύτερη αύξηση δανεισμού (77,7%) ήταν αυτή της Quest Συμμετοχών, που παραμένει όμως με πλεονασματικό καθαρό ταμείο κατά 28,695 εκατ. ευρώ.

Πέραν της Fourlis ισχυρή μείωση δανεισμού κατά 24,6% είχε ο ΟΠΑΠ, ενώ ακόμη μεγαλύτερη ήταν η μείωση δανεισμού της Ελλάκτωρ. Που χωρίς τον Μορέα και τις χρηματοδοτικές μισθώσεις, φτάνει να έχει καθαρό ταμείο 181,6 εκατ. ευρώ, στα τέλη της περσινής χρονιάς.

Το μεγαλύτερο πλεόνασμα ρευστότητας είναι αυτό της Jumbo του Απόστολου Βακάκη. Καθώς τα μετρητά της είναι κατά 603 ευρώ περισσότερα από τα δάνειά της. Τα οποία μάλιστα αναμένεται να τα εξοφλήσει πρόωρα.

Διαβάστε επίσης

Motor Oil: Καθαρά κέρδη €967,2 εκατ. το 2022

ΔΕΗ: Στα 953,7 εκατ. ευρώ τα επαναλαμβανόμενα EBITDA το 2022

Ελλάκτωρ: Πάνω από το 1 δισ. ευρώ ο τζίρος – Αύξηση 45% στα EBITDA το 2022

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η Μαρίνα Καπετανάκη στο My Story: Η KPMG, οι στόχοι, η ανέλιξη στην κορυφή, Τραμπ και Τεχνητή Νοημοσύνη, τα απραγματοποίητα όνειρα

- Τάκης Θεοδωρικάκος: Εθνική στρατηγική για μία παραγωγική Ελλάδα με μείωση των κοινωνικών και περιφερειακών ανισοτήτων

- Εορταστικό ωράριο: Πώς λειτουργούν τα καταστήματα μέχρι και το Μεγάλο Σάββατο

- Τζορτζ Τσούνης: Η Ελλάδα μπορεί να βγάλει από το «λαιμό» της Ευρώπης τη θηλιά της Gazprom