ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η επένδυση των 9,7 δισ. δολαρίων του Warren Buffett στην αγορά φυσικού αερίου, φαντάζει στις μέρες μας αντιφατική.

Καθώς ο Δημοκρατικός Τζο Μπάιντεν παρουσίασε ένα εντυπωσιακό σχέδιο καθαρής ενέργειας αξίας 2 τρισεκατομμυρίων δολαρίων – το πιο φιλόδοξο πακέτο για το κλίμα που έχει προσφερθεί ποτέ από έναν εν δυνάμει υποψήφιο για την προεδρία των ΗΠΑ -, η πρόσφατη συμφωνία του Buffett για την εξαγορά των περιουσιακών στοιχείων φυσικού αερίου της Dominion Energy Inc. αποτελεί ένδειξη ότι ο ισχυρός επενδυτής εκτιμά πως η μετατόπιση της αγοράς από τα ορυκτά καύσιμα δεν θα συμβεί εν μία νυκτί.

Η συμφωνία είναι «ένα στοίχημα ότι το μέλλον δεν θα έρθει τόσο γρήγορα όσο πιστεύουν ορισμένοι», δήλωσε ο Jim Shanahan, αναλυτής που καλύπτει την Berkshire Hathaway του Buffett, στο Edward Jones.

Κατά τη γνώμη του, η συμφωνία της Berkshire την περασμένη εβδομάδα για την εξαγορά περιουσιακών στοιχείων φυσικού αερίου, συμπεριλαμβανομένων περίπου 7.700 μιλίων αγωγών, φαίνεται ριψοκίνδυνη ακόμη και για έναν αντιδραστικό χαρακτήρα, όπως ο Buffett. Η βιομηχανία ενέργειας δέχεται αυξανόμενη πίεση από δημόσιους αξιωματούχους και επενδυτές για να απομακρυνθεί από τον άνθρακα και το φυσικό αέριο.

Η χρήση φυσικού αερίου για την παραγωγή ηλεκτρικής ενέργειας, που κάποτε χαρακτηρίστηκε ως η καθαρότερη, φθηνότερη εναλλακτική λύση για τον άνθρακα, προβλέπεται τώρα να μειωθεί στο 36% το 2021 από 41% φέτος. Κατά την τελευταία δεκαετία, οι τιμές της ηλιακής και της αιολικής ενέργειας έπεσαν κατά 90% και 70% αντίστοιχα ανά μεγαβάτ-ώρα, σύμφωνα με το BloombergNEF. Οι ανανεώσιμες πηγές τροφοδοτούν τώρα το 20% των αναγκών ηλεκτρικής ενέργειας των Αμερικανών, από 13% πριν από πέντε χρόνια, σύμφωνα με την Υπηρεσία Πληροφοριών Ενέργειας των ΗΠΑ.

Το σχέδιο του Μπάιντεν, που παρουσιάστηκε την Τρίτη, είναι μια προσπάθεια να δώσει ώθηση σε αυτή την αύξηση, ζητώντας να δαπανηθούν 2 τρισεκατομμύρια δολάρια για μια οικονομία καθαρής ηλεκτρικής ενέργειας και να τεθούν τα βασικά σημεία για την επίτευξη ενός τομέα ηλεκτρικής ενέργειας χωρίς άνθρακα έως το 2035.

Όμως, παρά, ή, πιθανότατα, λόγω αυτών των τάσεων, ο Buffett ακολουθεί την γνωστή επενδυτική του πορεία — αγοράζοντας περιουσιακά στοιχεία όταν η τιμή τους θεωρείται φθηνή. Τα συμβόλαια φυσικού αερίου στις ΗΠΑ μειώθηκαν τον περασμένο μήνα στο χαμηλότερο σημείο των τελευταίων 25 ετών. Επιπλέον, είναι ένας από τους λίγους αγοραστές σε μια αγορά όπου πολλές επιχειρήσεις κοινής ωφέλειας αναζητούν τρόπους για να αποχωρήσουν. Η πολιτική, κανονιστική και νομική πίεση παρακωλύουν την κατασκευή νέων αγωγών και άλλων υποδομών. Μόλις την περασμένη εβδομάδα, η Dominion Energy και η Duke Energy Corp. υπέβαλαν σχέδιο για έναν νέο αγωγό φυσικού αερίου που θα διασχίζει το Μονοπάτι των Απαλάχιων Όρεων, κόντρα στη σκληρή περιβαλλοντική αντιπαράθεση.

Οι τιμές και η πολιτική πίεση είναι πιθανό να αποτρέψουν τους νεοεισερχόμενους στη νέα αγορά, επιτρέποντας ενδεχομένως στον Buffett να αποκομίσει τις ιστορικά καλές αποδόσεις του φυσικού αερίου για τα επόμενα χρόνια.

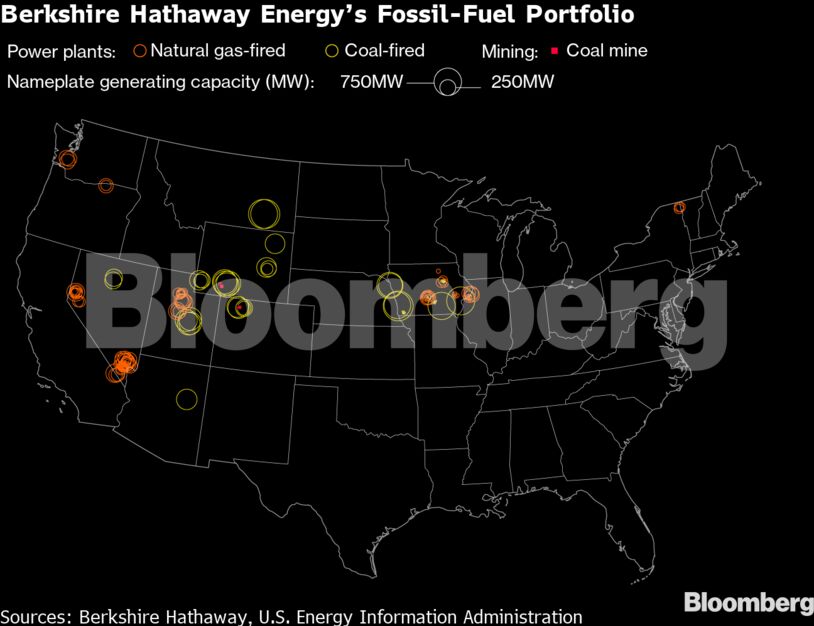

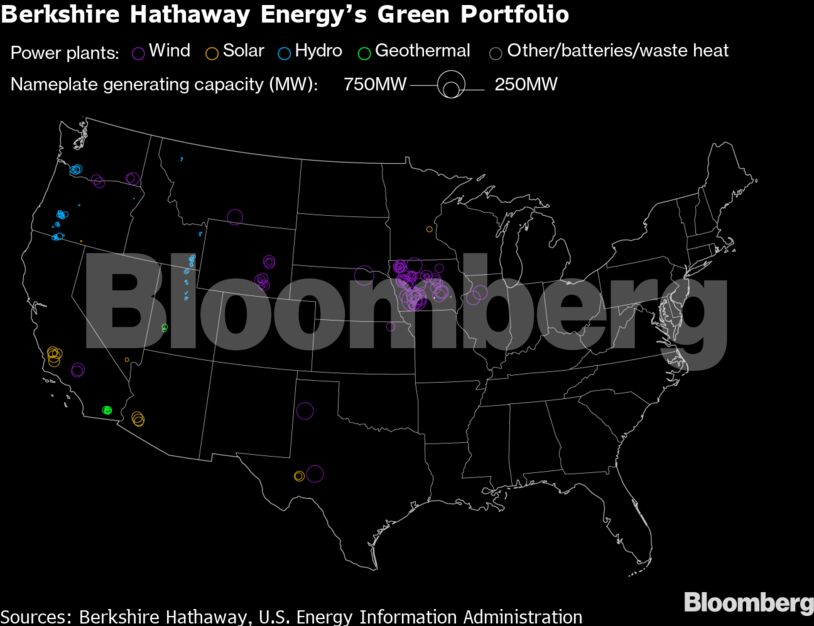

Η συμφωνία ενισχύει την ιδέα ότι η Berkshire, παρά το εκτεταμένο χαρτοφυλάκιο καθαρής ενέργειας, δεν είναι φίλος των περιβαλλοντολόγων, που θέλουν μια ταχύτερη μετάβαση σε ανανεώσιμες πηγές ενέργειας. Η Berkshire αντιμετωπίζει τακτικά κριτική για τους δεσμούς της εταιρείας με τα ορυκτά καύσιμα. Ο Buffett βρίσκεται στην 3η θέση της λίστας των δισεκατομμυριούχων του Bloomberg Green, των οποίων η περιουσία προέρχεται κυρίως από βιομηχανίες που βλάπτουν το κλίμα. Έχει βρεθεί αντιμέτωπος με προτάσεις ομάδων επενδυτών, όπως το Ίδρυμα Ειρήνης της Νεμπράσκα που προτρέπει την Berkshire να αποκαλύψει πώς η κλιματική αλλαγή θα επηρεάσει τις ασφαλιστικές θυγατρικές της, ένα σημαντικό κομμάτι του ομίλου Berkshire.

Ο Buffett έχει δείξει ότι αναγνωρίζει τους κινδύνους από την κλιματική αλλαγή, λέγοντας σε μια επιστολή προς τους μετόχους το 2016, ότι φαινόταν «πολύ πιθανό» ότι θα αποτελέσει «μείζον πρόβλημα» για τον κόσμο. Ωστόσο, έχει επίσης πει παλαιότερα ότι η κλιματική αλλαγή δεν μπορεί να είναι καθοριστικός παράγοντας για τη λήψη αποφάσεων για επενδύσεις.

Εξηγώντας τη συμφωνία με την Dominion Energy, η Berkshire τοποθετήθηκε για το φυσικό αέριο χαρακτηρίζοντας το ως μέρος της στρατηγικής της για την αειφορία. Από την παραγωγική ικανότητα της ενεργειακής της εταιρείας στο τέλος του 2019, περίπου το 36% προήλθε από την αιολική και την ηλιακή ενέργεια, ενώ το 32% προήλθε από φυσικό αέριο και 26% άνθρακα. Τα υπόλοιπα προέρχονταν από υδροηλεκτρικές, γεωθερμικές, πυρηνικές και άλλες πηγές, σύμφωνα με ένα αρχείο.

Ο Buffett έχει παγιδευτεί ξανά στο παρελθόν όταν εισήλθε σε μία αγορά στην οποία επρόκειτο να σημειωθούν ανατροπές σύντομα. Πέρυσι, επένδυσε 10 δισεκατομμύρια δολάρια για να χρηματοδοτήσει την προσφορά που πραγματοποίησε η πετρελαϊκή εταιρεία Occidental Petroleum Corp. για την απόκτηση της Anadarko Petroleum Corp. Ωστόσο, η επένδυση έχει αντιμετωπίσει δυσκολίες έκτοτε, λόγω της αστάθειας της αγοράς. Η Occidental μείωσε το μέρισμα των κοινών μετοχών, όταν οι τιμές του πετρελαίου κατρακύλησαν νωρίτερα φέτος, και κατέληξε να πληρώσει το μέρισμα για τις προνομιούχες μετοχές της Berkshire με μετοχές της Occidental.

Και ο Buffett έχει “καεί” από τις ασταθείς τιμές φυσικού αερίου στο παρελθόν. Η Berkshire αγόρασε περίπου 2 δισεκατομμύρια δολάρια από το χρέος της Energy Future Holdings, αλλά κατέληξε να υποστεί προ φόρων ζημία 873 εκατομμυρίων δολαρίων, καθώς η επιχείρηση υπέβαλε πτώχευση το 2014.

Προς το παρόν, η Berkshire στοιχηματίζει απλώς ότι η επένδυση στις μεγάλου εύρους γραμμές μεταφοράς φυσικού αερίου θα είναι κερδοφόρα στο άμεσο μέλλον, θέτοντας εκτός τα κλιματικά θέματα.

“Είναι λάθος να πούμε ότι αγαπά τα ορυκτά καύσιμα”, δήλωσε ο Jigar Shah, πρόεδρος της εταιρεία χρηματοδότησης καθαρής ενέργειας Generate Capital. “Είναι απλώς αδιάφορος”.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ο ασσυριακός πολιτισμός στο Μουσείο Ακρόπολης – Ένας διάλογος τέχνης

- UBS: Τα κέρδη ξεπέρασαν τις εκτιμήσεις – Οι traders εκμεταλλεύτηκαν τη μεταβλητότητα

- Buy, hold or Sell: Άμεση ανάλυση για CENER, ΔΕΗ, ΛΑΜΔΑ, ΟΠΑΠ

- Γιάννης Γρατσώνης: Πίεση στις τιμές, ώθηση από τις πωλήσεις για τη BSH Hellas το 2025