ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Σε ένα πρωτοφανές μπαράζ συμφωνιών ύψους δισεκατομμυρίων δολαρίων έχουν επιδοθεί φέτος τα private equity.

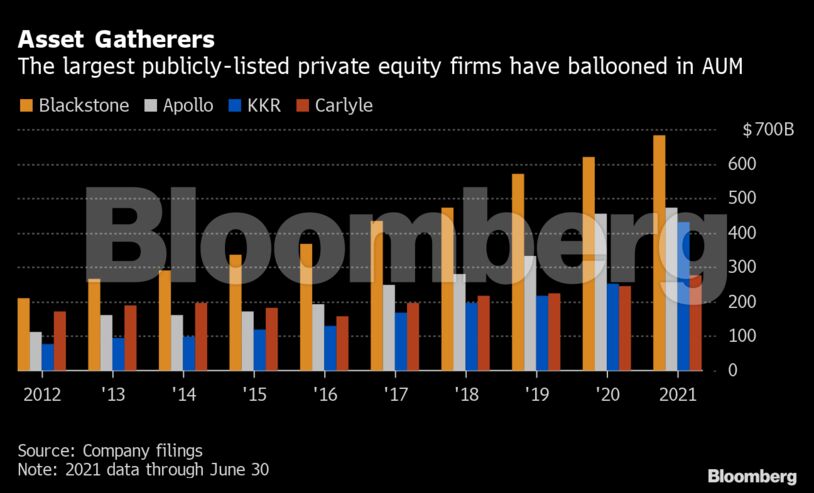

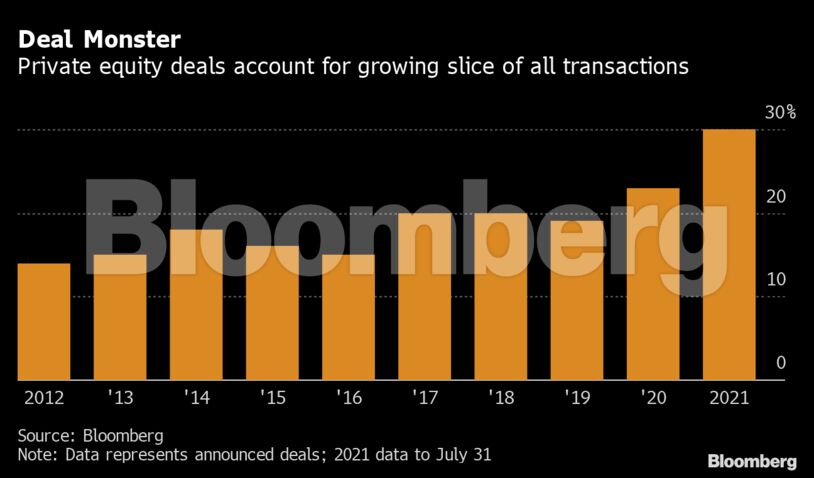

Οι βαρόνοι των εξαγορών, Blackstone, Apollo Global Management, KKR & Co και άλλοι, αντιπροσωπεύουν το 30% των παγκόσμιων συναλλαγών φέτος, με τη ροή των deals που πραγματοποιούνται και τη συγκέντρωση κεφαλαίων να βρίσκονται κοντά στα υψηλότερα επίπεδα όλων των εποχών.

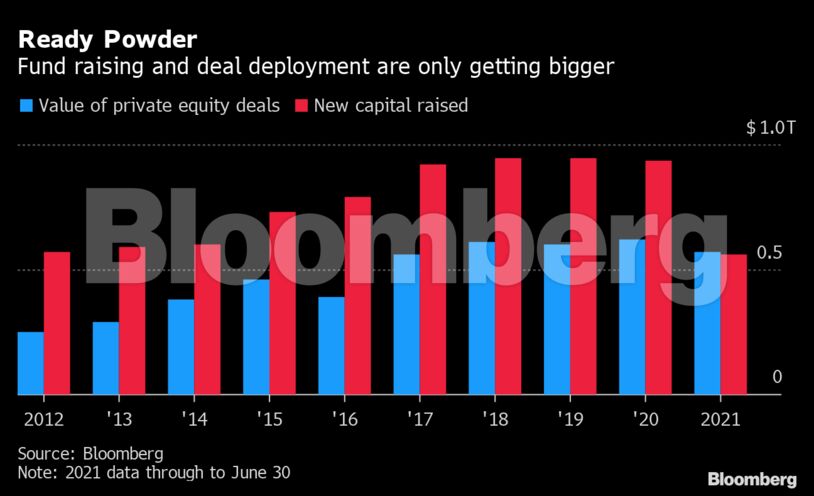

Οι επενδυτές είναι γεμάτοι μετρητά και πρόθυμοι να τοποθετήσουν κεφάλαια. Στις ΗΠΑ, μια κοινοπραξία private equity ανακοίνωσε πρόσφατα μία από τις μεγαλύτερες αγορές όλων των εποχών. Και στο Ηνωμένο Βασίλειο, τα fund των private equity παρουσίασαν τη μεγαλύτερη δραστηριότητα από την εποχή της οικονομικής κρίσης, στοχεύοντας σε εταιρείες όπως η αλυσίδα παντοπωλείων Wm Morrison Supermarkets.

Μέχρι τα μέσα του 2021, ο συγκεκριμένος τομέας είχε συγκεντρώσει κεφάλαια ρεκόρ 3,3 τρισεκατομμυρίων δολαρίων, διαθέσιμα για νέες εξαγορές.

«Πολλές ευκαιρίες χρηματοδότησης και επενδύσεων δημιούργησαν μια πραγματική άνθηση στον τομέα των private equity», δήλωσε η Meziane Lasfer, καθηγήτρια οικονομικών στο Bayes Business School στο Λονδίνο. «Όσο περισσότερες εταιρείες private equity εξαγοράζουν επιχειρήσεις, τόσο περισσότερο αναπτύσσονται, τόσο περισσότερα μετρητά μπορούν να αντλήσουν από τις επενδύσεις τους, τόσο περισσότερες ευκαιρίες μπορούν να εκμεταλλευτούν».

Η επιτυχία της βιομηχανίας, ωστόσο, προσελκύει μεγαλύτερο έλεγχο από τις αρχές σε όλο τον κόσμο, περιορίζοντας δυνητικά τις μελλοντικές αποδόσεις.

Το ιστορικό των ρεκόρ

Ο κλάδος έχει σχεδόν τριπλασιαστεί σε μέγεθος από τις αρχές του 2011. Συνδυάζοντας την αξία των συμφωνιών με μετοχές, την αξία εξόδου και τη συγκέντρωση κεφαλαίων, ο τομέας βρίσκεται σε καλό δρόμο για να ξεπεράσει το 1 τρισεκατομμύριο δολάρια μέχρι το τέλος του έτους, δήλωσε ο Hugh MacArthur, επικεφαλής του κλάδου των Private Equity, στην Bain & Co.

Ενώ οι επικριτές λένε ότι οι διαχειριστές απλώς αντλούν όσο το δυνατόν περισσότερα μετρητά από εταιρείες με υψηλή μόχλευση και ευάλωτες επιχειρήσεις, οι υπέρμαχοι του κλάδου, εστιάζουν στο ρεκόρ που έχει καταγράψει στις αναπτυσσόμενες επιχειρήσεις, την ώρα που οι μετοχές υπεραποδίδουν.

Η απόδοση της βιομηχανίας είναι δύσκολο να μετρηθεί. Η ακαδημαϊκή έρευνα σε αυτό το σημείο έχει μικτά αποτελέσματα και δεν υπάρχουν τυπικές μετρήσεις.

Οι ροές χρημάτων παρουσιάζουν ελάχιστα σημάδια επιβράδυνσης. Τα private equity αρχίζουν τώρα να επεκτείνονται στη λιανική αγορά, εστιάζοντας σε προϊόντα για οικιακούς επενδυτές με την ελπίδα να αξιοποιήσουν τις αποταμιεύσεις αξίας άνω των 74 τρισεκατομμυρίων δολαρίων, που δημιούργησαν τα οικονομικά κίνητρα της πανδημίας.

Νέα ρεκόρ

Οι μεγαλύτερες εξαγορές έχουν μετατοπιστεί στον πιστωτικό κλάδο, το real estate, τις υποδομές και άλλους τομείς, οδηγώντας σε νέα ρεκόρ στην άντληση κεφαλαίων.

Μόνο το private equity KKR με έδρα τη Νέα Υόρκη, συγκέντρωσε ποσό ρεκόρ 59 δισεκατομμυρίων δολαρίων το δεύτερο τρίμηνο μέσω των διαφόρων στρατηγικών κινήσεων της. Η Carlyle Group επιδιώκει να συγκεντρώσει έως και 27 δισεκατομμύρια δολάρια για το τελευταίο της τεράστιο fund, το μεγαλύτερο που έχει δημιουργήσει ποτέ private equity.

Η τελευταία κατηγορία περιουσιακών στοιχείων που όλοι επιθυμούν είναι οι δευτερογενείς συμφωνίες: τα οχήματα που επικεντρώνονται στην αγορά υφιστάμενων χαρτοφυλακίων συμμετοχών private equity από επενδυτές που θέλουν να αποχωρήσουν νωρίτερα από την ωρίμανση των κεφαλαίων.

Η τελευταία συμφωνία ήταν στα μέσα Σεπτεμβρίου, όταν η CVC Capital Partners συμφώνησε να αποκτήσει την βρετανική Glendower Capital που διαχειρίζεται περί τα 8 δισ. δολάρια και χρησιμοποιεί αυτά τα χρήματα για την αγορά υφιστάμενων χαρτοφυλακίων.

Μεγαλύτεροι στόχοι

Με μεγαλύτερα κεφάλαια έρχονται μεγαλύτερες συμφωνίες. Τα private equity εισέρχονται σταθερά σε συναλλαγές που προηγουμένως αποτελούσαν στόχο των μεγάλων επιχειρήσεων ή κρατικών funds.

Ενώνοντας τις δυνάμεις τους, πολλά private equity και βασικοί επενδυτές, μπορούν να συγκεντρώσουν πόρους για να προχωρήσουν σε όλο και πιο φιλόδοξους στόχους.

Αυτό συνέβη τον Ιούνιο όταν οι Blackstone, Carlyle και Hellman & Friedman, μαζί με το GIC Pte της Σιγκαπούρης, ανακοίνωσαν την απόκτηση της πλειοψηφίας των μετοχών της Medline Industries Inc. σε μία συμφωνία αξίας άνω των 30 δισεκατομμυρίων δολαρίων.

Επίσης, στην επίτευξη των ολοένα μεγαλύτερων συμφωνιών βοήθησε ο πολλαπλασιασμός private credit funds που εισήλθαν στην αγορά μετά την χρηματοπιστωτική κρίση για να αντικαταστήσουν τις τράπεζες σε ορισμένους από τους πιο επικίνδυνους τομείς δανεισμού.

Τα προβλήματα

Αν και όπως φαίνεται προς το παρόν, υπάρχουν μικρές πιθανότητες να σταματήσει η πλημμύρα των private equity, η ανάπτυξη του κλάδου προσελκύει ολοένα και περισσότερο την προσοχή των ρυθμιστικών αρχών και των πολιτικών.

Στις ΗΠΑ, ανώτερα μέλη του Δημοκρατικού Κόμματος συζητούν μέτρα που θα καταστήσουν δυσκολότερη την προσθήκη μόχλευσης στις συμφωνίες, καθώς και τον τερματισμό των φοροαπαλλαγών για τους διαχειριστές κεφαλαίων.

Στο Ηνωμένο Βασίλειο, η συνεχιζόμενη εκστρατεία των ταμπλόιντ ενάντια σε συμφωνίες των private equity, δείχνει πώς η βιομηχανία αρχίζει να προσελκύει τα πιο εχθρικά μέσα μαζικής ενημέρωσης.

Το πιο σημαντικό είναι ότι η Κίνα ανακοίνωσε την καταστολή των private equity που αντλούν χρήματα απευθείας από εγχώριους ιδιώτες επενδυτές. Αυτή η προσπάθεια μπορεί να βάλει ένα σημαντικό εμπόδιο στους παγκόσμιους αριθμούς συλλογής κεφαλαίων.