Chong Chin Eai

Τα περισσότερα πρωινά, ο Chong Chin Eai ξεκινά τη μέρα του κάνοντας τζόκινγκ μέσα από τους Βοτανικούς Κήπους της Σιγκαπούρης. Στη συνέχεια, αφού πάει το γιο του στο σχολείο, προχωρά σε αγοραπωλησίες futures στο laptop του στο σπίτι, μέχρι να έρθει η ώρα για το μεσημεριανό γεύμα. Μετά από αυτό μπορεί να κάνει ένα μασάζ ή να πάρει έναν υπνάκο.

Αν αυτό ακούγεται βαρετό, οι αποδόσεις του Chong είναι εντελώς το αντίθετο. Η Vanda Global Fund Ltd., η οποία ξεκίνησε με κεφάλαια 24 εκατομμύρια δολάρια από φίλους και από την οικογένεια του και πήρε το όνομά της από την ορχιδέα, το εθνικό φυτό της Σιγκαπούρης, είναι το hedge fund με τις υψηλότερες επιδόσεις παγκοσμίως για το 2019, κερδίζοντας πάνω από 300%.

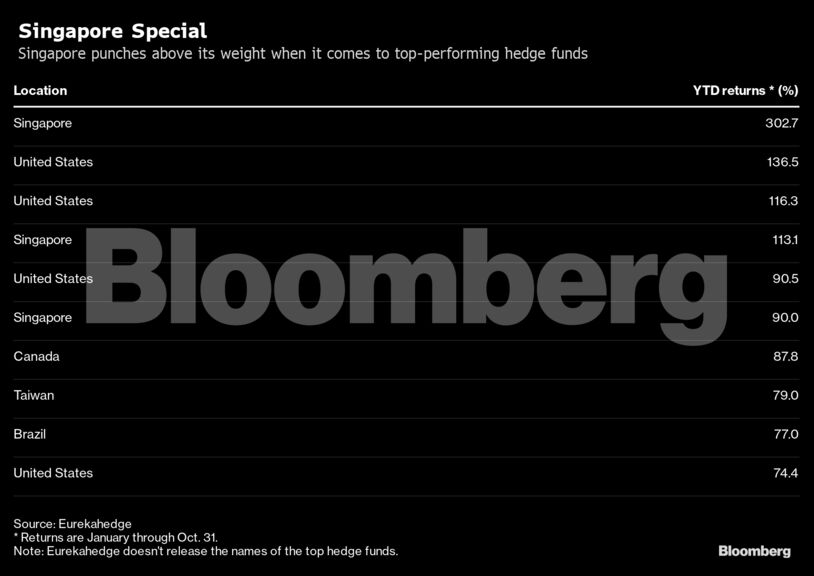

Η Σιγκαπούρη απέχει πολύ από τους ουρανοξύστες της Νέας Υόρκης και το City του Λονδίνου, αλλά με κάποιο τρόπο έχει αμοιβαία κεφάλαια αντιστάθμισης κινδύνου (hedge funds) που απειλούν τους παγκόσμιους ανταγωνιστές τους. Η πόλη-κράτος διαθέτει τρία hedge funds που περιλαμβάνονται στο Top 10 του τρέχοντος έτους. Σε όλες τις πολιτείες των ΗΠΑ, υπάρχουν μόνο τέσσερα και στην Ευρώπη ή το Χονγκ Κονγκ κανένα.

Η επιτυχία τους έρχεται σε μία εποχή κατά την οποία πολλοί επενδυτές αμφισβητούν την πρακτική του να επενδύουν τεράστια ποσά χρημάτων σε hedge funds λόγω των υψηλών προμηθειών και των μέτρiων αποδόσεων τους. Οι παγκόσμιες εκροές ανήλθαν στα 88 δισ. δολάρια από τις αρχές του έτους, υπερδιπλάσιες από αυτές του 2018, σύμφωνα με τα στοιχεία της eVestment.

Τα hedge funds στη Σιγκαπούρη, ξεχωρίζουν στο σύνολο τους, αποφέροντας μέση απόδοση 9,4% στους πελάτες το 2019, σύμφωνα με την Eurekahedge Pte. Το ποσοστό αυτό είναι υψηλότερο από την απόδοση 7,6% στην Ασία και τα κέρδη 6% στην Ευρώπη.

Πως καταφέρνουν να καταγράφουν τέτοιες αποδόσεις;

Τα τρελά ρίσκα

Υπάρχουν τρεις βασικές θεωρίες που κρύβονται πίσω από την επιτυχία των κορυφαίων fund της Σιγκαπούρης.

Η πρώτη είναι ότι οι ριψοκίνδυνοι πλούσιοι Ασιάτες, δεν διστάζουν να παίρνουν τρελά ρίσκα και είναι πρόθυμοι να επενδύσουν εκατομμύρια σε funds που μπορεί να έχουν τεράστια μεταβλητότητα.

Σε κατά κεφαλήν βάση, η Σιγκαπούρη είναι ένα από τα πλουσιότερα έθνη στη Γη και έχει έναν υπερμεγέθη τομέα διαχείρισης πλούτου.

Το σχετικά μικρό μέγεθος της βιομηχανίας hedge funds – περιουσιακά στοιχεία υπό διαχείριση 47,3 δισεκατομμυρίων δολαρίων σε σύγκριση με 1,6 τρισεκατομμύρια δολάρια στη Βόρεια Αμερική και 462,7 δισεκατομμύρια δολάρια στην Ευρώπη – μπορεί επίσης να σημαίνει ότι οι επενδυτές, στα πιο μικρά αμοιβαία κεφάλαια νιώθουν πιο άνετα να παίρνουν ρίσκα σε σχέση με τα ανταγωνιστικά funds, που αφορούν συνταξιοδοτικά και κρατικά επενδυτικά ταμεία που επιθυμούν μικρότερη μεταβλητότητα ακόμα κι αν αυτό σημαίνει μικρότερο κέρδος.

Σε αυτή την κατηγορία ανήκει το Vanda του Chong.

Οι διακεκριμένοι αντίπαλοι του, διαθέτουν ομάδες διαχειριστών χαρτοφυλακίου, ομάδες αναλυτών και μια μικρή στρατιά ασκούμενων. Ο Chong, 46 ετών, κάνει διαχείριση σε ένα απλό γραφείο στο σπίτι του, με φορητό υπολογιστή και μία επιπλέον οθόνη.

“Εάν ξοδεύετε πάρα πολλά χρήματα για την υποδομή και το ενοίκιο, θα μειώνεται τις αποδόσεις σας”, δήλωσε ο Chong σε συνέντευξή του. “Έχω μόνο δύο μάτια, πόσες οθόνες μπορώ να κοιτάξω;”

Παρόλο που η ετήσια μεταβλητότητα του fund που διαχειρίζεται ανέρχεται στο 72% -είχε απόδοση 260% το 2017 ενώ βυθίστηκε κατά 49% το επόμενο έτος – οι πρώτοι υποστηρικτές του παρέμειναν πιστοί. Οι ετησιοποιημένες αποδόσεις του Vanda είναι 39% και ο Chong διαχειρίζεται τώρα 222 εκατομμύρια δολάρια. Έχει λάβει μέτρα για τη μείωση της μεταβλητότητας, στο 40%, ενώ εξακολουθεί να στοχεύει στη δημιουργία αύξησης άνω του 30% ετησίως.

Το Quantedge Capital Pte της Σιγκαπούρης, του οποίου η απόδοση ανήλθε σε 63,1% φέτος, το καθιστά ένα από τα καλύτερα funds παγκοσμίως. Διαχειρίζεται πάνω από 2,1 δισεκατομμύρια δολάρια και έχει σχεδόν 70 υπαλλήλους και περισσότερους από 600 πελάτες. Στόχος της ετήσιας μεταβλητότητας είναι περίπου 30%, πολύ υψηλότερη από ό, τι πολλά μεγάλα funds με θεσμικούς επενδυτές, είναι πρόθυμα να αντέξουν.

Σχολή σκέψης

Η δεύτερη θεωρία είναι ότι η σχετική έλλειψη ρευστότητας στο χρηματιστήριο της Σιγκαπούρης και η έλλειψη φυσικών πόρων συνδυάζονται με το υψηλής πίεσης εκπαιδευτικό σύστημα και δημιουργούν έξυπνους απόφοιτους που έχουν ανοιχτή σκέψη.

“Το χρηματιστήριο της Σιγκαπούρης δεν έχει αρκετή ρευστότητα για να κινηθούν αυτά τα hedge funds, οπότε είναι αναγκασμένα να έχουν ανοιχτούς ορίζοντες στις παγκόσμιες αγορές και να εξελίσσονται σε διεθνείς παίκτες”, επισημαίνει ο Johan Sulaeman, ο οποίος διδάσκει οικονομικά και επενδύσεις στο NUS Business School στη Σιγκαπούρη.

Ο Norman Tang, του οποίου το PruLev Global Macro Fund επίσης περιλαμβάνεται στο Top 10, υπεδιπλασίασε τα χρήματα των πελατών του φέτος και έχει υπό διαχείριση 300 εκατ. δολάρια. Ο ίδιος υποστηρίζει ότι η παγκόσμια επενδυτική προοπτική της Σιγκαπούρης έχει προσελκύσει μεσίτες από όλο τον κόσμο.

Η θεά τύχη

Η τρίτη θεωρία είναι ότι τα μεγαλύτερης απόδοσης fund της χώρας, ακολουθούν παρόμοια στρατηγική και στάθηκαν τυχερά.

Σε αντίθεση με τις προσδοκίες, τα βασικά τμήματα της παγκόσμιας οικονομίας κινήθηκαν καλά το 2019. Ο S&P 500 αυξήθηκε κατά 26% από τον Ιανουάριο. Εάν κάποιος κινήθηκε επιθετικά κατά το πρώτο εξάμηνο θα μπορούσε να εξασφαλίσει σημαντικές αποδόσεις – κάτι που οι Vanda, PruLev και Quantedge κατάφεραν όλοι να αποκομίσουν.

Υπάρχει και ένα άλλο στοιχείο που υποστηρίζει το επιχείρημα της τύχης. Η αξία των υπό διαχείριση περιουσιακών στοιχείων από τα hedge fund ρης Σιγκαπούρης, παραμένει χαμηλότερο από το υψηλό που σημείωσε το 2017.

Ακόμα και ο Chong της Vanda λέει ότι το 2019 ήταν πιθανόν μια ανωμαλία, προειδοποιώντας τους πελάτες να μην περιμένουν τέτοιες αποδόσεις κάθε χρόνο. Δεν βασίζεται στην καλή τύχη για τα κέρδη του. Συχνά η μέρα του θα τελειώσει μετά τα μεσάνυχτα, καθώς ασχολείται με τις αγορές των ΗΠΑ.

Ανεξάρτητα από αυτό, το σχετικά μακρύ και θετικό ιστορικό των παικτών όπως, το fund PruLev (επτά χρόνια) και το Quantedge (13 χρόνια) έχει χρησιμεύσει ως φάρος για τους δυνητικούς διαχειριστές κεφαλαίων. Στα μέσα του 2019, το Quantedge κατακλύστηκε από χιλιάδες υποψήφιους πτυχιούχους που έκανα αίτηση για 30 θέσεις πρακτικής, κάτι αδιανόητο πριν από μια δεκαετία.

Παρά το γεγονός ότι η μείωση της μεταβλητότητας και των αποδόσεων κατά συνέπεια, θα μπορούσε να προσελκύσει περισσότερους επενδυτές, η Quantedge αποφάσισε να μην αλλάξει πολιτική.

“Αυτές είναι σκληρές αποφάσεις και είναι πιο δύσκολο να διοικείς μία εταιρεία με αυτό τον τρόπο, αλλά ήταν η σωστή απόφαση”, αναφέρει ο CEO της εταιρείας, Zainul-Abidin.