ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι επενδυτές που έκαναν ανάρπαστο το 10ετές ομόλογο που εξέδωσε τον περασμένο μήνα το ελληνικό Δημόσιο και επενδύουν στην ελληνική χρηματιστηριακή αγορά δεν έχουν παραισθήσεις, αλλά ξέρουν πολύ καλά τι κάνουν, αναφέρει σήμερα σε άρθρο γνώμης του ο Matthew A. Winkler στο Bloomberg. Και στηρίζει την άποψη αυτή στο γεγονός ότι η ανάπτυξη της ελληνικής οικονομίας, όπως αποτυπώνεται στο ΑΕΠ, «τρέχει» πλέον γρηγορότερα από εκείνη της Γερμανίας, της Γαλλίας και της Ευρωζώνης συνολικά, ενώ η ίδια η χώρα έχει επιδείξει απρόσμενη οικονομική αντοχή.

Η Ελλάδα, υπενθυμίζει, κατέληξε σε συμφωνία με τους Ευρωπαίους πιστωτές της το καλοκαίρι του 2015, τη στιγμή που τους προηγούμενους μήνες κάποιοι από τους ευφυέστερους ανθρώπους στον πλανήτη προέβλεπαν ότι θα χρεοκοπούσε και ότι θα έβγαινε από την Ευρωζώνη. Ο πρώην πρόεδρος της ομοσπονδιακής κεντρικής τράπεζας των ΗΠΑ, της Fed, Άλαν Γκρίνσπαν, το θεωρούσε θέμα χρόνου, ενώ ο δισεκατομμυριούχος Τζορτζ Σόρος είχε πει ότι η Ελλάδα βουλιάζει. Ο Marcel Fratzcher, επικεφαλής ανάλυσης πολιτικής στην Ευρωπαϊκή Κεντρική Τράπεζα και πρόεδρος του Γερμανικού Ινστιτούτου Οικονομικών Ερευνών, με σπουδές στην Οξφόρδη και το Χάρβαρντ, είχε φτάσει, μάλιστα, να χαρακτηρίσει την Ελλάδα «πολιτική και οικονομική καταστροφή».

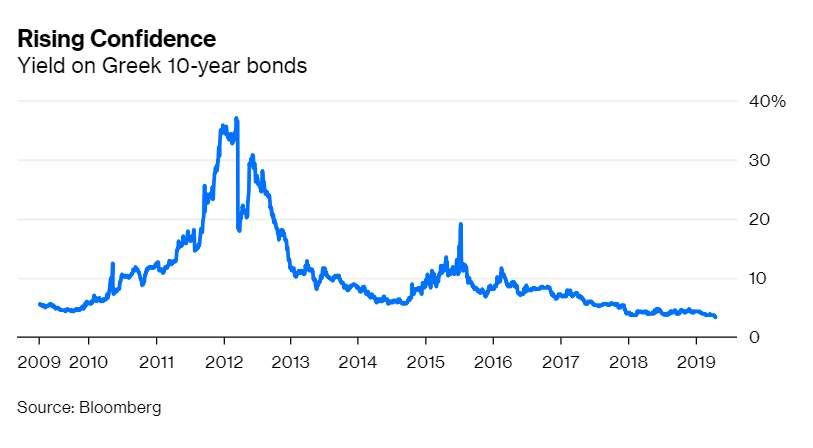

Ο καταλύτης για όλα αυτά ήταν, όπως σημειώνει ο αρθρογράφος, η εκλογή του Αλέξη Τσίπρα με τη φαινομενικά αντιφατική εντολή να βάλει τέλος στη λιτότητα, εξασφαλίζοντας παράλληλα τα τελευταία 7,2 δισ. ευρώ, από ένα συνολικό «πακέτο» στήριξης ύψους 240 δισ. ευρώ, από τους πιστωτές της χώρας στην Ευρωπαϊκή Ένωση. Όμως, οι δημοσκοπήσεις στην Ελλάδα δεν έδειχναν ότι οι Έλληνες ήθελαν να επιστρέψουν στη δραχμή. Γι’ αυτό και οι επενδυτές δεν ήταν τόσο ανήσυχοι όσο ο υπόλοιπος κόσμος. Παρότι η απόδοση του ομολόγου αναφοράς του ελληνικού Δημοσίου άγγιξε για λίγο το 19% τον Ιούλιο του 2015, παρέμεινε πολύ κάτω από το υψηλό του 30% που είχε καταγραφεί τον Μάρτιο του 2012 και ακολούθησε πτωτική τροχιά κατά τη διάρκεια μιας κατά τα άλλα ανοδικής αγοράς για τις αποδόσεις των ομολόγων των ανεπτυγμένων οικονομιών.

Όταν το επιτόκιο του νέου 10ετούς ομολόγου του ελληνικού Δημοσίου, λήξης το 2029, διαμορφώθηκε, φέτος τον Μάρτιο, στο 3,9%, η νέα έκδοση έκανε ράλι για επτά διαδοχικές ημέρες, επιβεβαιώνοντας το γεγονός ότι δεν υπήρχαν πολλοί τίτλοι στην αγορά που να δίνουν απόδοση 3,3%. Μάλιστα, σύμφωνα με στοιχεία του Bloomberg, το επιτόκιο αυτό είναι το χαμηλότερο που έχει δώσει η Ελλάδα για να δανειστεί από το 2005.

Κανένας άλλος τίτλος στην παγκόσμια αγορά ομολόγων του Δημοσίου δεν έχει προσεγγίσει, από το 2015, σε επιδόσεις αυτές των ελληνικών ομολόγων, τα οποία έχουν δώσει στους επενδυτές συνολική απόδοση 231%.

Το «Νο 2», η Πορτογαλία, έχει δώσει 23%, ενώ η Γερμανία και η Γαλλία 7% και 9% αντίστοιχα.

Κατά το ίδιο διάστημα, δηλαδή τα τελευταία τέσσερα χρόνια, η συνολική μέση απόδοση, σε επίπεδο παγκόσμιας αγοράς, είναι 9,6%, για τις αναδυόμενες αγορές 18% και για τους επισφαλείς τίτλους υψηλής απόδοσης 22%.

Διαχειριστές κεφαλαίων από το Βέλγιο, τον Καναδά, τη Γαλλία και την Ιταλία αγόρασαν ελληνικά ομόλογα, με την Prudential Financial Inc. να αναδεικνύεται στον μεγαλύτερο κάτοχο ελληνικών ομολόγων, με ομόλογα 7,2 δισ. ευρώ ή το 9,5% του συνόλου των ομολόγων που βρίσκονται σε κυκλοφορία.

Σύμφωνα επίσης με στοιχεία του Bloomberg, η Royal Bank of Canada αγόρασε προσφάτως ελληνικά ομόλογα αξίας 84 δισ. ευρώ.

Όμως, η ανάκαμψη της ελληνικής οικονομίας δεν φαίνεται μόνο στα ομόλογα. Οι 60 εταιρείες του Γενικού Δείκτη του Χρηματιστηρίου Αθηνών έχουν αποδώσει 25% μέχρι στιγμής φέτος, φέρνοντας την ελληνική χρηματιστηριακή αγορά στη 2η θέση παγκοσμίως, με βάση την απόδοση, μεταξύ των 94 σημαντικότερων χρηματιστηριακών δεικτών του πλανήτη.

Επίσης, από τις 569 τράπεζες που υπάρχουν στον κόσμο με κεφαλαιοποίηση τουλάχιστον 1 δισ. δολάρια, οι ελληνικές τράπεζες έχουν αποδώσει μέσα στο 2019 το κορυφαίο παγκοσμίως 45%.

Βεβαίως, όπως σημειώνεται, οι τρεις τράπεζες από τις 569 με τα υψηλότερα ποσοστά Μη Εξυπηρετούμενων Δανείων είναι όλες ελληνικές.

Παρ’ όλα αυτά, υπάρχει ένας δείκτης όπου η βελτίωση της κατάστασης φαίνεται ήδη ξεκάθαρα: Η μεταβλητότητα των ελληνικών μετοχών, ή η ημερήσια διακύμανση των αξιών στην Ελλάδα σε σύγκριση με τις μετοχές στον υπόλοιπο κόσμο, έχει περιοριστεί δραματικά, σύμφωνα με στοιχεία του Bloomberg.

Αυτό σημαίνει ότι οι επενδυτές δείχνουν στις ελληνικές εισηγμένες επιχειρήσεις τη μεγαλύτερη εμπιστοσύνη που έχουν δείξει τα τελευταία δέκα και πλέον χρόνια.