ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Δώδεκα δισεκατομμύρια δολάρια.

Ποσό μεγαλύτερο από αυτό που κατέβαλε η JPMorgan Chase & Co. για να πληρώσει τους 56.000 εργαζόμενους της επενδυτικής τράπεζας, και σχεδόν διπλάσιο από όσα έχασαν οι τζογαδόροι πέρυσι στο Λας Βέγκας.

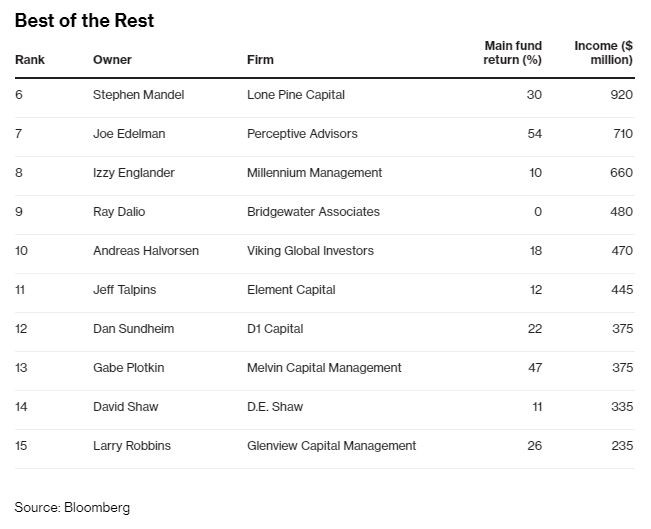

Είναι το ποσό που κέρδισαν συνολικά 15 διαχειριστές hedge fund το 2019.

Πέντε από αυτούς, οι Chris Hohn, Jim Simons, Ken Griffin, Steve Cohen και Chase Coleman, συγκέντρωσαν πάνω από ένα δισεκατομμύριο δολάρια έκαστος, σύμφωνα με τις εκτιμήσεις του Bloomberg Billionaires Index.

Οι ανταμοιβές για τους συγκεκριμένους άνδρες – και είναι όλοι οι άνδρες – είναι αξιοσημείωτες, δεδομένου ότι μόνο το 1/3 των 15 στελεχών της λίστας ξεπέρασε τα κέρδη 29% που κατέγραψε ο δείκτης S&P 500 πέρυσι. Επίσης, αυτό συμβαίνει την ώρα που η βιομηχανία των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου, αντιμετωπίζει προβλήματα, με συρρίκνωση και μέτριες αποδόσεις.

Οι υποστηρικτές των hedge fund λένε ότι πρέπει να βγάζουν κέρδη, ανεξάρτητα από το αν η αγορά ανεβαίνει ή υποχωρεί και η απόδοση τους δεν πρέπει να συγκρίνεται μόνο με τους δείκτες μετοχών. Ωστόσο, αρκετά από αυτά ενισχύθηκαν από την άνοδο των μετοχών, καθώς οι κεντρικές τράπεζες, συμπεριλαμβανομένης της Fed, διατήρησαν τη χαλαρή νομισματική πολιτική.

Πολλές από τις εταιρείες έβγαλαν κέρδη ποντάροντας στις ίδιες μετοχές, συνήθως του κλάδου τεχνολογίας. Περισσότεροι από τους μισούς διαχειριστές που περιλαμβάνονται στον κατάλογο του Bloomberg είχαν την Alibaba Group Holdings Ltd. και την Facebook Inc. μεταξύ των 10 κορυφαίων επιλογών τους, σύμφωνα με τα στοιχεία των χρηματιστηριακών αρχών.

«Εάν εκεί είναι η ευκαιρία, τότε αυτή είναι η επιλογή», δήλωσε ο Darren Wolf, επικεφαλής εναλλακτικών επενδυτικών στρατηγικών για την Αμερική στην Aberdeen Asset Management, η οποία επενδύει σε hedge funds για λογαριασμό των πελατών της. “Αλλά δημιουργεί προκλήσεις για εμάς”, δήλωσε, επειδή οι πελάτες της Aberdeen έχουν ήδη επενδύσει σε δείκτες με μεγάλη βαρύτητα στις μετοχές τεχνολογίας.

Οι περισσότεροι από τους διαχειριστές της φετινής λίστας χρεώνουν προμήθειες τουλάχιστον 20% επί των κερδών, παρά το γεγονός ότι η βιομηχανία μειώνει τις προμήθειες εν μέσω πιέσεων από τους επενδυτές που απογοητεύτηκαν από τα χρόνια της ανεπαρκούς απόδοσης. Εκπρόσωποι των εταιρειών της λίστας αρνήθηκαν να σχολιάσουν.

Ο Marcus Frampton, επικεφαλής της εταιρείας επενδύσεων Alaska Permanent Fund Corp., δήλωσε ότι η εταιρεία του, η οποία εποπτεύει 68 δισεκατομμύρια δολάρια, είναι “ευχαριστημένη να πληρώσει 20% σε προμήθειες”, εφόσον ένας διαχειριστής παράγει σταθερά αποδόσεις καλύτερες των δεικτών.

Ο Hohn, 53 ετών, βρέθηκε στην κορυφή αφού το TCI Fund Management που διαχειρίζεται κέρδισε 41%. Ο διαχειριστής, με έδρα το Λονδίνο, πέτυχε πραγματοποιώντας τοποθετήσεις σε μετοχές όπως οι Alphabet Inc., Microsoft Corp. και καναδικές εταιρείες σιδηροδρόμων.

Ο Griffin, 51 ετών, έβγαλε 1,5 δισεκατομμύρια δολάρια μέσω μίας πολυθεματικής στρατηγικής. Σε αυτό το ποσό δεν λαμβάνεται υπόψη η Citadel Securities, η οποία παράγει έσοδα περισσότερων δισεκατομμυρίων.

Ο Simons, 81 ετών, εμφανίζεται στον κατάλογο, παρόλο που αποσύρθηκε από την Renaissance Technologies πριν από μια δεκαετία. Το ποσοστό συμμετοχής του στην εταιρεία, η οποία τώρα διαχειρίζεται 75 δισεκατομμύρια δολάρια – καθώς και η επένδυσή του στο Medallion Fund– σχεδόν εγγυάται ότι θα συνεχίσει να περιλαμβάνεται μεταξύ των υψηλότερα αμειβόμενων διαχειριστών τα επόμενα χρόνια.

Ο ιδρυτής της Bridgewater Associates, Ray Dalio συγκέντρωσε 480 εκατομμύρια δολάρια, από 1,3 δισεκατομμύρια δολάρια το 2018, αφού το αμοιβαίο κεφάλαιο Pure Alpha ΙΙ έχασε χρήματα για πρώτη φορά σε δύο δεκαετίες.

Η λίστα αποκλείει εκείνους που δεν διαχειρίζονται πλέον ξένα κεφάλαια, όπως ο Michael Platt και ο Stanley Druckenmiller, αλλά είναι αξιοσημείωτη η παρουσία πολλών διαχειριστών που έχουν θητεύσει στην Tiger Management.

Αυτοί είναι οι λεγόμενοι Tiger Cubs, οι οποίοι εργάστηκαν για το θρυλικό επενδυτή Julian Robertson και οι Tiger grandcubs. Ο Stephen Mandel της Lone Pine και ο Coleman της Tiger Global κέρδισαν πάνω από 30% στα βασικά τους κεφάλαια. Ο Andreas Halvorsen της Viking Global πέτυχε απόδοση 18%. Ο πρώην επικεφαλής επενδυτής του, Dan Sundheim, είχε κέρδη 22% με την σχετικά νέα εταιρεία D1 Capital Partners.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η Ομοσπονδία Σιδηροδρομικών καταδικάζει την επίθεση στα γραφεία της Hellenic Train: «Η Δικαιοσύνη δεν θα έρθει μέσα από τη βία»

- Κικίλιας για επεισόδιο στη Λέσβο: Η παράνομη εγκληματική δράση των διακινητών δεν θα γίνεται ανεκτή

- Βόρεια Μακεδονία: Νέο κύμα συλλήψεων για την πυρκαγιά σε νυχτερινό κλαμπ στο Κότσανι με 61 θύματα

- Μιλτιάδης Βαρβιτσιώτης: Η ελληνική αμυντική βιομηχανία έχει την ευκαιρία εξαγωγικής προσέγγισης