ΣΧΕΤΙΚΑ ΑΡΘΡΑ

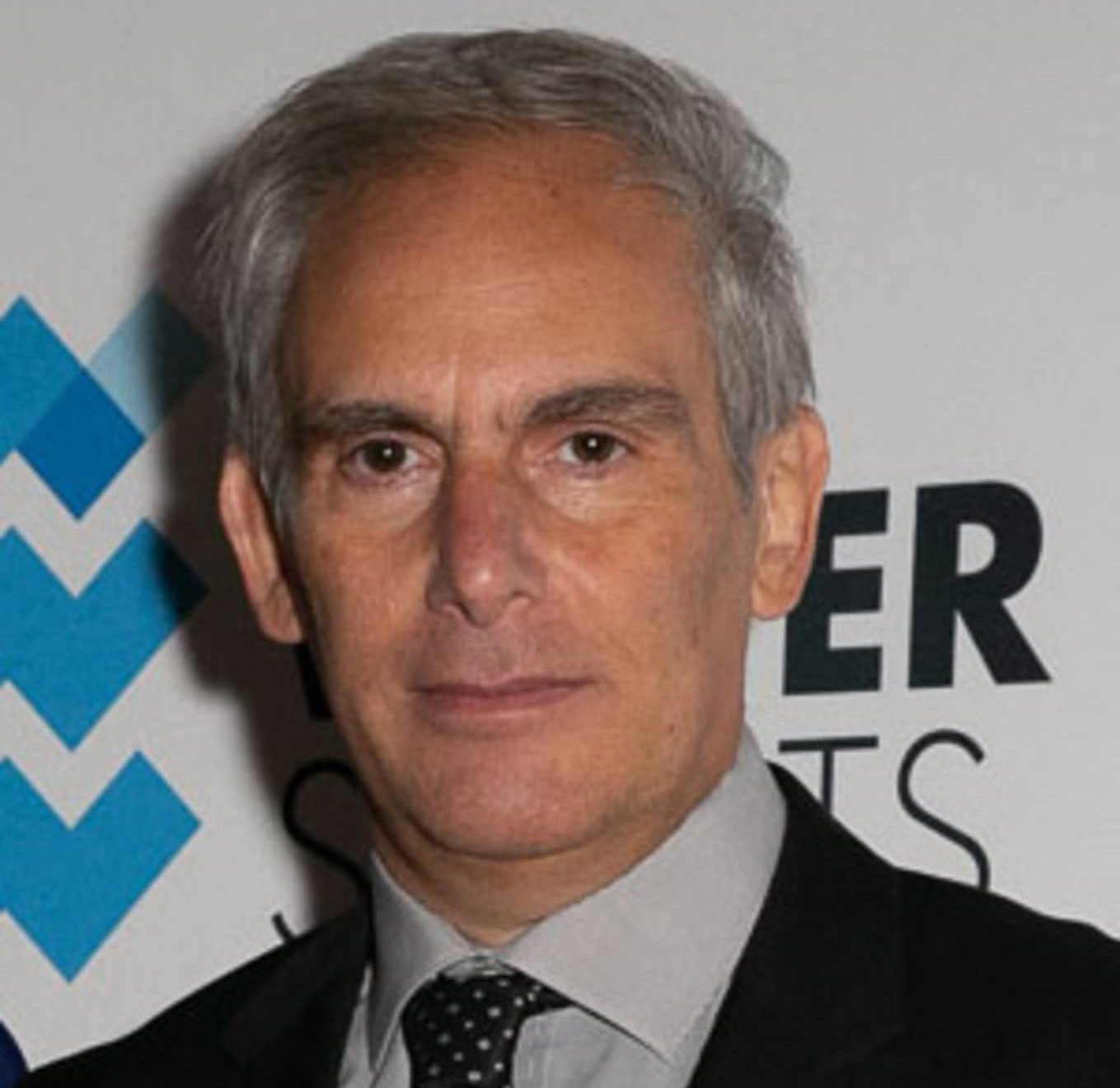

Στον οξυδερκή και εξαιρετικά έμπειρο Διευθύνοντα Σύμβουλο του ομίλου της MIG, Θανάση Παπανικολάου, πιστώνονται οι κρίσιμοι χειρισμοί και οι αποτελεσματικές αντιδράσεις, που οδήγησαν στην οριστικοποίηση του deal πώλησης του θυγατρικού θεραπευτηρίου «Υγεία» στο CVC Capital. Το εκπληκτικό είναι ότι κατάφερε να πουλήσει το βαρύτιμο «ασημικό», σε τιμή που είναι… 525% ψηλότερη από εκείνη που είχε στο χρηματιστήριο πριν από δύο χρόνια, όταν ο ίδιος αναλάμβανε τη νευραλγική διοικητική θέση…

Ο manager του επιχειρηματικού ομίλου είχε αναμφίβολα να διαχειριστεί μια δύσκολη άσκηση. Εξ αρχής μάλιστα, αφού κατάφερε να αποκρούσει αποτελεσματικά την απόπειρα Αποστολόπουλου να αποκτήσει ισχυρό μειοψηφικό έρεισμα στο «Υγεία», έναντι ευτελούς τιμήματος. Άριστος γνώστης της αγοράς, ο Θανάσης Παπανικολάου είχε διακρίνει έγκαιρα το πόσο σημαντικός κρίκος ήταν το μεγαλύτερο ιδιωτικό θεραπευτήριο, στην αλυσίδα των επερχόμενων εξελίξεων, στον συγκεκριμένο κλάδο δραστηριοτήτων. Εξελίξεις που συνέκλιναν με μαθηματική ακρίβεια προς τη συγκέντρωση δυνάμεων στην ιδιωτική υγεία.

Οι διαπραγματεύσεις που ακολούθησαν με το CVC Capital, το απέδειξαν αυτό, φτάνοντας στην κατ’ αρχήν συμφωνία πώλησης του «Υγεία». Με τίμημα στα 0,92 ευρώ, που ήταν…104,4% ψηλότερο, σε σύγκριση με την… τροχιοδεικτική, όπως αποδείχθηκε, προσφορά Αποστολόπουλου, η οποία είχε γίνει στα 0,45 ευρώ.

Σαν έτοιμος από καιρό ο Θανάσης Παπανικολάου, αντιμετώπισε με αποφασιστικότητα και πυγμή τις νομικές παρεμβάσεις που εκδηλώθηκαν από την πλευρά του ιδρυτή και βασικού μετόχου του ανταγωνιστικού «Ιατρικού Αθηνών».

Μόλις προ ημερών, η πλευρά Αποστολόπουλου δοκίμασε να επανέλθει στο προσκήνιο, με μια μη δεσμευτική προσφορά για το «Υγεία» στα 0,95 ευρώ. Με τον όρο όμως να κάνει πρώτα εσωτερικό οικονομικό έλεγχο στο εισηγμένο στο χρηματιστήριο θεραπευτήριο. Με τη δανειοδοτική αρωγή του αμερικανικού Fund H.I.G, η… ρητορική πρόταση Αποστολόπουλου αποτιμούσε το 70,38 % του «Υγεία» που κατέχει η ΜIG κατά 6,4 εκατ. ευρώ πιο πάνω, από τη δεσμευτική προσφορά του CVC Capital.

Αρκετοί πίστεψαν τότε ότι η πώληση του «Υγεία» θα πάει πίσω. Ορισμένοι μάλιστα άρχισαν και να αμφιβάλουν για το deal. Άλλωστε υπήρξε και χθές το απόγευμα η «σφήνα» Αποστολόπουλου, που ως κάτοχος του 5,18% ζήτησε και πήρε αναβολή της γενικής συνέλευσης του «Υγεία» για τις 2 Αυγούστου.

Όμως και πάλι οι χειρισμοί Παπανικολάου δεν άφησαν περιθώριο για να τραβήξει σε μάκρος η υπόθεση. Ο εδώ και δύο χρόνια Διευθύνων Σύμβουλος της ΜIG, έχοντας προσλάβει ως χρηματοοικονομικό σύμβουλο τη Rothschild, κατάφερε να πετύχει αναπροσαρμογή τιμήματος από το CVC Capital στα 0,95 ευρώ ανά μετοχή. Μπορεί να φαίνεται εύκολο, αλλά δεν είναι καθόλου, σε τέτοιου είδους μεγάλες συμφωνίες.

Η έκτακτη σύγκληση του Δ.Σ της MIG αργά χθες το βράδυ ήρθε να επισφραγίσει την οριστικοποίηση της συμφωνίας με το CVC Capital. Μιας συμφωνίας που υλοποιείται από τη Ηellenic Healthcare, στην οποία το πανίσχυρο Fund κατέχει το 60%, ενώ το υπόλοιπο 40% ανήκει στους Δημήτρη Σπυρίδη και Βασίλη Θεοχαράκη, πρώην βασικών μετόχων του Metropolitan. Με το Δημήτρη Σπυρίδη να είναι εκείνος που έχει αναλάβει να μανατζάρει το όλο σχέδιο επέκτασης του CVC Capital στην Ελλάδα.

Με βάση το συμφωνημένο και προς υπογραφή deal, το τίμημα που θα λάβει η MIG για την παραχώρηση του 70,38% «Υγεία» ανέρχεται στα 204,4 εκατ. ευρώ. Καθώς όμως θα ακολουθήσει δημόσια πρόταση για όλους τους μετόχους, η συνολική αποτίμηση ανέρχεται σε 290,4 εκατ. ευρώ. Με την προσθήκη και του καθαρού δανεισμού του «Υγεία» που αναλαμβάνει το CVC Capital (120,5 εκατ. ευρώ) η συνολική αξία του deal ανέρχεται στα 410,9 εκατ. ευρώ.

Είναι χαρακτηριστικό ότι όταν στις 11 Ιουλίου του 2016 ο Θανάσης Παπανικολάου αναλάμβανε το πηδάλιο της MIG, η μετοχή της θυγατρικής του «Υγεία» ήταν στο 0,152 ευρώ. Μέσα σε δύο χρόνια πέτυχε να πουλήσει στα 0,95 ευρώ. Δηλαδή… 525% πιο πάνω από εκεί που τη βρήκε…

Μια εξ ίσου σημαντική πτυχή της συμφωνίας που πέτυχε ο Θανάσης Παπανικολάου, είναι το δικαίωμα της MIG να αγοράσει το 10% της Ηellenic Healthcare, που καταφανώς γίνεται ο κυρίαρχος «παίκτης» της ελληνικής αγοράς, στην ιδιωτική υγεία. Κάτι που σημαίνει ότι η τοποθέτηση της MIG, θα προσφέρει μελλοντικές υπεραξίες.

Πρωτοκαθεδρία στην αγορά

Όπως έχει αναφέρει το mononews.gr, από τη στιγμή που θα περάσει και από την επιτροπή ανταγωνισμού το deal εξαγοράς του θεραπευτηρίου «Υγεία» από το σχήμα του CVC Capital, τότε μαζί με το Metropolitan και το Ιασώ General που έχουν προηγηθεί, θα διαμορφωθεί ένας νέος επιχειρηματικός πυρήνας, έχοντας ως βάση εκκίνησης τα περίπου 330 εκατ. ευρώ, σε ετήσιες πωλήσεις.

Αν ληφθεί υπόψη ότι ο συνολικός κύκλος εργασιών της εγχώριας αγοράς είναι της τάξεως των 1,2-1,3 δισ. ευρώ (ιδιωτικές κλινικές και διαγνωστικά κέντρα), τότε το μερίδιο το οποίο αποσπά το νέο σχήμα που δομείται είναι ανάμεσα στο 25% και το 27,5%… Μέγεθος το οποίο καταφανώς δίνει την πρωτοκαθεδρία στην ελληνική αγορά της ιδιωτικής υγείας και μάλιστα με μεγάλη διαφορά από τον δεύτερο «παίκτη» που είναι το «Ιατρικό» του Γιώργου Αποστολόπουλου.

Με τα δεδομένα της περσινής χρονιάς, το «Υγεία» έκανε πωλήσεις 206 εκατ. ευρώ, ενώ οι πωλήσεις του Ιασώ General άγγιξαν τα 32 εκατ. ευρώ. Το Metropolitan εκτιμάται ότι κινήθηκε στα επίπεδα των 90 εκατ. ευρώ, έναντι του τζίρου των 87 εκατ. ευρώ που είχε κάνει στη χρήση του 2016.

Πέρα από τις κεφαλαιακές δαπάνες των εξαγορών, το σχήμα «Υγεία»-Metropolitan-Iασώ General θα έχει περίπου 206 εκατ. ευρώ τραπεζικά δάνεια, γύρω στα 54 εκατ. ευρώ ετήσια λειτουργικά κέρδη και περί τους 4.100 εργαζομένους. Χωρίς σε αυτούς να περιλαμβάνονται στη νοσηλευτική μονάδα του «Υγεία» στα Τίρανα της Αλβανίας, που είναι σε διαδικασία πώλησης.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Σε ισχύ το απαγορευτικό απόπλου λόγω των ισχυρών ανέμων στα πελάγη – Ποια δρομολόγια εκτελούνται

- Blackout σε Ισπανία και Πορτογαλία: Αποκαθίσταται σταδιακά η ηλεκτροδότηση

- Γαλλία: Ξεκίνησε η δίκη για τη ληστεία σε βάρος της Κιμ Καρντάσιαν

- Βρετανία: Ένοχη κρίθηκε 14χρονη που μαχαίρωσε δύο καθηγήτριες και μια συμμαθήτρια της σε σχολείο