ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Βούτυρο στο ψωμί της… κερδοσκοπίας (υποτιμητικής αλλά και ανατιμητικής) έχουν γίνει στο διάστημα της τελευταίας διετίας οι τραπεζικές μετοχές. Η τωρινή, μεγάλη «βουτιά» στα «χαρτιά» των τεσσάρων συστημικών ομίλων προκαλεί ιδιαίτερη αίσθηση, αφού το πτωτικό αυτό κύμα που ξεκίνησε πριν από πέντε μήνες, έχει «αποτεφρώσει» χρηματιστηριακές αξίες, συνολικού ύψους 3,7 δισ. ευρώ περίπου. Με τις αποτιμήσεις των τραπεζών να έχουν υποχωρήσει κατά 35,6%, ενώ μόνο στις τέσσερις τελευταίες χρηματιστηριακές συνεδριάσεις, οι απώλειες ανέρχονται σε 13,3%.

Οι ερμηνείες που δίνονται για την καθίζηση των τραπεζικών μετοχών, έχουν μια ευρεία γκάμα «αποχρώσεων». Από το ότι δεν άρεσαν τα αποτελέσματα εξαμήνου λόγω των αδύναμων εσόδων, μέχρι την κυβερνητική «παροχολογία» που εκπέμπει προβληματισμό στις τάξεις των διεθνών επενδυτών. Και από τις δυσκολίες χαλιναγώγησης των «κόκκινων» δανείων, μέχρι τις αδυναμίες που εντοπίζονται στο κεφαλαιακό υπόβαθρο των τραπεζών.

Αν και ουδείς μπορεί να αμφισβητήσει τα «ανοικτά μέτωπα» των τραπεζών, όπως επίσης και της «μεταμνημονιακής» εγχώριας οικονομίας, εν τούτοις τα συντονισμένα πυρά που δέχονται από τους πωλητές οι τραπεζικές μετοχές, δεν είναι κάτι πρωτόγνωρο. Επαναλαμβάνεται με «χειρουργική» ακρίβεια την τελευταία διετία, όπου οι τραπεζικές μετοχές έχουν κάνει τρείς μεγάλες «βουτιές», αλλά και δύο ισχυρές ανοδικές αντιδράσεις.

Όλες οι κινήσεις απ’ τα ψηλά στα χαμηλά

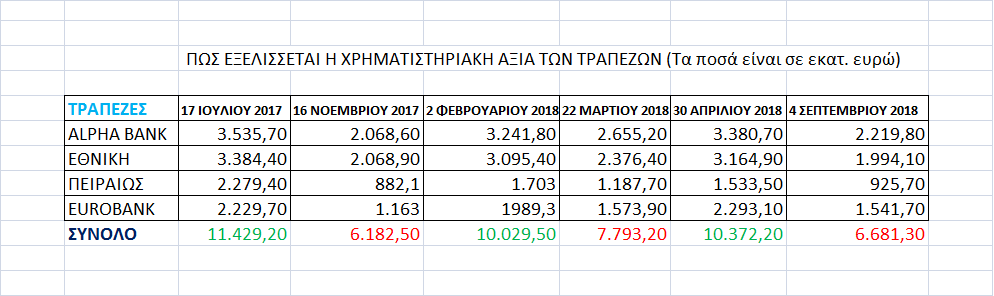

Είναι χαρακτηριστικό ότι τα ανοδικά κύματα εκτονώνονται από τη στιγμή που οι αποτιμήσεις των τεσσάρων συστημικών υπερβαίνουν τον «πήχη» των 10 δις ευρώ. Από την άλλη πλευρά ο χρηματιστηριακός «πυθμένας» των τραπεζών εντοπίζεται ανάμεσα στα 6,2 και τα 7,7 δις ευρώ, απ’ όπου και σηματοδοτείται το ανοδικό γύρισμα των τιμών.

Αυτή η πορεία… ασανσέρ που καταγράφουν οι τραπεζικές μετοχές φαίνεται να έχει ένα έντονο «άρωμα» κερδοσκοπίας. Άλλωστε στο χωρίς «βάθος» ελληνικό χρηματιστήριο, εδώ και μεγάλο χρονικό διάστημα, οι λιγοστοί ενεργοί «παίκτες» είναι ξένα κερδοσκοπικά Funds και ορισμένα ελληνικά χαρτοφυλάκια, που κυνηγούν τις βραχυπρόθεσμες μεταβολές των τιμών. Καθώς δεν υπάρχει ένα αξιόπιστο και ποιοτικό, αγοραστικό ενδιαφέρον από χαρτοφυλάκια μακράς, επενδυτικής πνοής, τα συνεχή σκαμπανεβάσματα των τιμών φαίνεται να αποτελούν μονόδρομο για όσους επιχειρούν να βγάλουν κέρδη.

Κάτω από αυτές τις συνθήκες, μόλις οι τραπεζικές μετοχές φτάνουν στην «κορυφή» πυροδοτούνται οι επιθετικές ρευστοποιήσεις και όταν ολοκληρώνεται ο κύκλος της πτώσης, ξαναρχίζουν οι αγορές που οδηγούν εκ νέου τις τιμές στα ψηλά.

Με τον τρόπο αυτό και από τη διαφορά των τιμών (πώλησης και εκ νέου αγοράς) βγαίνουν κέρδη. Χωρίς να λείπει από το «γενικό κάδρο» και το σορτάρισμα τραπεζικών μετοχών από ορισμένους ισχυρούς ξένους «παίκτες» που επιζητούν να βγάλουν κέρδη από την πτώση των αποτιμήσεων…

Είναι χαρακτηριστικό ότι στις 17 Ιουλίου του 2017 η χρηματιστηριακή αξία της Alpha Bank, της Εθνικής, της Πειραιώς και της Eurobank, είχε διαμορφωθεί στο υψηλό των 11,429 δισ. ευρώ. Τέσσερις μήνες αργότερα, στις 16 του περσινού Νοεμβρίου, και εν μέσω γενικευμένων πωλήσεων, η κεφαλαιοποίηση των τεσσάρων τραπεζών βρέθηκε στα 6,182 δισ. ευρώ. Μετρώντας απώλειες 45,9%… Από κι έπειτα όμως ακολούθησε ένα θεματικό ανοδικό ράλι που έφερε την αποτίμηση των τραπεζών στα 10,029 δισ. ευρώ, στις 2 Φεβρουαρίου του 2018. Με άλλα λόγια, τα κέρδη από τα χαμηλά ήταν… 62,2% μεσοσταθμικά.

Η αλλαγή κατεύθυνσης που ακολούθησε, έφερε νέα πτώση της τάξεως του 22,3% αυτήν τη φορά, καθώς στις 22 Μαρτίου του 2018, οι τράπεζες έπεσαν στα χαμηλά των 7,793 δισ. ευρώ. Ακολούθησε και πάλι η αλλαγή πορείας, με συνέπεια στις 30 του μηνός του περασμένου Απριλίου, η αποτίμηση των τραπεζών να αναρριχηθεί στα 10,372 δις ευρώ. Κερδίζοντας 33,1% από τα αμέσως προηγούμενα χαμηλά.

Έκτοτε όμως η σκυτάλη ξαναπέρασε στους πωλητές και με βάση τα χθεσινά κλεισίματα, η χρηματιστηριακή αξία των τραπεζών έχει προσγειωθεί στα 6,681 δισ. ευρώ.

Πολύ κοντά στην ανοδική αντίδραση

Τουλάχιστον για όσους πιστεύουν ότι όλα αυτά τα πάνω-κάτω των τραπεζικών μετοχών δεν είναι διόλου «αθώα» και συγκυριακά, αλλά αποτυπώνουν την «άγρια κερδοσκοπία», τότε η αναμενόμενη, νέα ανοδική αντίδραση δεν θα αργήσει. Οι τράπεζες χαρακτηρίζονται υπερπουλημένες και το ρίσκο της περαιτέρω πτώσης είναι μικρότερο από την προοπτική της ανόδου. Αν δε μεσολαβήσει βεβαίως κάποιο αστάθμητο, πολύ αρνητικό νέο, από το εγχώριο, από το διεθνές σκηνικό των αγορών.

Είναι πάντως ενδεικτικό ότι και στα τρία καθοδικά κύματα, η μετοχή της Πειραιώς είναι εκείνη η οποία της πτώσης, ενώ το ίδιο αυτό «χαρτί» πρωτοστατεί στους ανοδικούς κύκλους.

Με κέρδη 123,3% όσοι ευστόχησαν

Αν υποτεθεί ότι στις 17 Ιουλίου του 2017 αποφάσιζε κάποιος να ρευστοποιήσει μετοχές αξίας τότε 1.000 ευρώ ανά τράπεζα, θα είχε εισπράξει 4.000 ευρώ. Αγοράζοντας στα επόμενα χαμηλά και πουλώντας στις κορυφές, με την ίδια αναλογία ανά τράπεζα, τότε θα είχε αποκομίσει ρευστότητα… 8.934 ευρώ στις 30 του μηνός του περασμένου Απριλίου. Έχοντας καταγράψει κέρδη 123,3%…

Στα υψηλά του περσινού Ιουλίου, θα έπρεπε να πουληθούν 437 μετοχές της Alpha Bank για να αντληθούν 1.000 ευρώ. Mε τη χρήση του εκάστοτε υπολοίπου για αγορές στα χαμηλά και πωλήσεις στα υψηλά, στις 30 Απριλίου της εφετινής χρονιάς θα υπήρχε διαθέσιμη ρευστότητα 1.955 ευρώ. Με αυτά θα μπορούσαν να αγοραστούν χθες 1.360 μετοχές της Alpha.

Στην περίπτωση της Εθνικής η αρχική άντληση 1.000 ευρώ απαιτούσε πώληση 270 (αναπροσαρμοσμένων) μετοχών. Η διαθέσιμη ρευστότητα του εύστοχου «παίκτη» θα ήταν 1.993 ευρώ τον περασμένο Απρίλιο, με τα οποία θα μπορούσαν να αγοραστούν χθες 914 μετοχές,

Στην Πειραιώς το ξεκίνημα απαιτούσε πώληση 192 μετοχών (αναπροσαρμοσμένες), η προ πενταμήνου ρευστότητα θα είχε διαμορφωθεί στα 2.494 ευρώ, τα οποία χρηματοδοτούν αγορές 1.176 μετοχών της τράπεζας, με τα χθεσινά πάντα κλεισίματα.

Σε ό,τι αφορά τη Eurobank, η αρχική άντληση 1.000 ευρώ απαιτούσε πώληση 1.000 μετοχών. Από τις πωλήσεις στα προ πενταμήνου υψηλά θα είχαν συγκεντρωθεί 2.492 ευρώ, με τα οποία θα μπορούσαν να αγοραστούν χθες 3.535 μετοχές της τράπεζας…

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Πώς Μαντζούνης (Alpha) και Καραβίας (Eurobank) έφεραν 4,4 δισ. ευρώ νέες καταθέσεις

ΔΕΙΤΕ ΕΠΙΣΗΣ: Μεγάλη έκπληξη από Alpha & Eurobank: Τι μερίδιο έχει πάρει κάθε τράπεζα από τα 20,5 δισ. των καταθέσεων που επέστρεψαν στα γκισέ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- SoftBank: Συζητήσεις για επένδυση-μαμούθ 25 δισ. δολαρίων στην OpenAI

- Συνάντηση Γκίκα και Βόζεμπεργκ για τη νησιωτικότητα

- Σδούκου: Στο «πορτοκαλί» τιμολόγιο ρεύματος 155.000 καταναλωτές τους επόμενους μήνες – Ποιοι επωφελούνται

- Hellenic Train: Tι απαντά για την τραγωδία των Τεμπών μετά τις δηλώσεις Μητσοτάκη