ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Κυρίαρχη δύναμη στην ελληνική αγορά των ιδιωτικών παροχών υγείας καθίσταται το κεφαλαιακά πανίσχυρο fund CVC Capital.

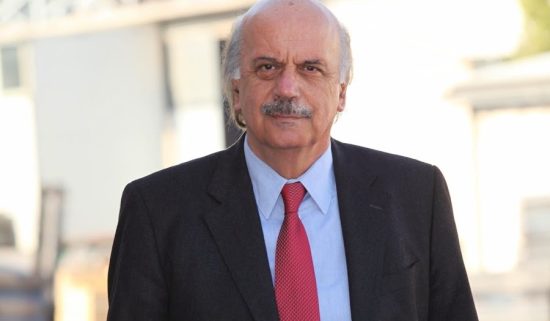

Την ίδια στιγμή, όμως, ισχυροποιείται και διευρύνεται ο ρόλος του Δημήτρη Σπυρίδη, κατά κύριο λόγο, αλλά δευτερευόντως και του Βασίλη Θεοχαράκη, οι οποίοι είναι συμμέτοχοι στο μεγαλεπήβολο σχέδιο συγκέντρωσης του κλάδου, που εξελίσσεται εδώ και ένα χρόνο.

Είναι χαρακτηριστικό ότι από τη στιγμή κατά την οποία θα ολοκληρωθεί το deal εξαγοράς του θεραπευτηρίου «Υγεία», τότε μαζί με το Metropolitan και το Ιασώ General που έχουν προηγηθεί, θα διαμορφωθεί ένας νέος επιχειρηματικός πυρήνας, έχοντας ως βάση εκκίνησης τα περίπου 330 εκατ. ευρώ, σε ετήσιες πωλήσεις.

Αν ληφθεί υπόψη ότι ο συνολικός κύκλος εργασιών της εγχώριας αγοράς είναι της τάξεως των 1,2-1,3 δισ. ευρώ (ιδιωτικές κλινικές και διαγνωστικά κέντρα), τότε το μερίδιο το οποίο αποσπά το νέο σχήμα που δομείται είναι ανάμεσα στο 25% και το 27,5%… Μέγεθος το οποίο καταφανώς δίνει την πρωτοκαθεδρία στην ελληνική αγορά της ιδιωτικής υγείας και μάλιστα με μεγάλη διαφορά από τον δεύτερο «παίκτη» που είναι το «Ιατρικό» του εξαιρετικά υπολογίσιμου επιχειρηματία Γιώργου Αποστολόπουλου.

Με τα δεδομένα της περσινής χρονιάς, το «Υγεία» έκανε πωλήσεις 206 εκατ. ευρώ, ενώ οι πωλήσεις του Ιασώ General άγγιξαν τα 32 εκατ. ευρώ. Το Metropolitan εκτιμάται ότι κινήθηκε στα επίπεδα των 90 εκατ. ευρώ, έναντι του τζίρου των 87 εκατ. ευρώ που είχε κάνει στη χρήση του 2016.

Στο 60-40 η μετοχική συμμετοχή

Αναμφίβολα το CVC Capital που έχει πάνω από 70 δισ. δολάρια υπό διαχείριση κεφάλαια, κυρίως αμερικανικής προέλευσης, είναι εκείνο το οποίο έχει κάνει τη μεγάλη διαφορά, προς την κατεύθυνση της συγκέντρωσης της ελληνικής αγοράς, στον συγκεκριμένο τομέα δραστηριοτήτων.

Όλες οι μέχρι τώρα κινήσεις υλοποιούνται από την εταιρεία ειδικού σκοπού Hellenic Healthcare η οποία εδρεύει στο Λουξεμβούργο και, σύμφωνα με καλά ενημερωμένες πηγές, το 60% είναι υπό τον έλεγχο του CVC Capital και το υπόλοιπο 40% αφορά ισομερή μερίδια συμμετοχής των Σπυρίδη-Θεοχαράκη. Εκ των ιδρυτών, αλλά και (πρώην) ισχυρότερων μετόχων του Μetropolitan, όπου ο μεν πρώτος εξακολουθεί να κατέχει το νευραλγικό πόστο του Διευθύνοντος Συμβούλου, ενώ ο δεύτερος έχει τη θέση του Προέδρου.

Οι μετοχικές συμμετοχές προέκυψαν από την επανεπένδυση που έγινε από την πλευρά τους, μετά από την εκχώρηση του Metropolitan, πέρυσι τον Απρίλιο.

Τα μέχρι τώρα χτυπήματα που έχουν γίνει από τον επενδυτικό βραχίονα του CVC, δηλαδή τη Hellenic Healthcare, ανέρχονται σε 589,3 εκατ. ευρώ με όρους συνολικής αξίας (Enterprise Value). Στην οποία, μαζί με τα συμφωνηθέντα τιμήματα των εξαγορών, περιλαμβάνονται και οι «καθαρές» δανειακές υποχρεώσεις (δάνεια μείον τα ταμειακά διαθέσιμα) οι οποίες και αναλαμβάνονται από το επενδυτικό σχήμα.

Έτσι όπως έχει διαμορφωθεί η δεσμευτική πρόταση για το «Υγεία» (στο 0,92 ευρώ ανά μετοχή) η αποτίμηση διαμορφώνεται στα 281,3 εκατ. ευρώ. Αυτό το ποσό θα πρέπει να καταβληθεί για να αγοραστούν όλες οι μετοχές, ενώ αν παραχωρηθεί τελικά μόνο το 70,38% που είναι στο χαρτοφυλάκιο της MIG απαιτούνται 198 εκατ. ευρώ. Πολύ κοντά δηλαδή στα 211,8 εκατ. ευρώ που έχει γράψει η MIG στα βιβλία της, το επενδυτικό κόστος στο «Υγεία».

Αν στην αποτίμηση του ιδιωτικού θεραπευτηρίου προστεθεί και ο καθαρός δανεισμός των 120,5 εκατ. ευρώ, τότε το Enterprise Value ανέρχεται στα 401,8 εκατ. ευρώ. Με την αξία του deal να ανέρχεται σε 12 φορές τα λειτουργικά κέρδη (Ebitda) του «Υγεία» που ήταν πέρσι στα 33,5 εκατ. ευρώ. Στοιχεία που παραπέμπουν σε μια «ακριβή» εξαγορά, αλλά από την άλλη πλευρά δείχνουν την επιτακτική ανάγκη του CVC Capital να αποκτήσει μια μεγάλη θέση στην αγορά της ιδιωτικής υγείας.

Στην περίπτωση του Metropolitan η συνολική αξία διαμορφώθηκε στα 140 εκατ. ευρώ, με το αντίτιμο της εξαγοράς να ανέρχεται στα 84 εκατ. ευρώ. Για το Ιασώ General το Enterpise Value ήταν στα 47,5 εκατ. ευρώ, ενώ τα μετρητά που διατέθηκαν για την εξαγορά, άγγιξαν τα 19,5 εκατ. ευρώ.

Τα τιμήματα των 384,8 εκατ. ευρώ, τα δάνεια των 206 εκατ. και το σχήμα με τους 4.100 εργαζομένους.

Εκείνο που συνάγεται από όλα αυτά, είναι ότι οι κεφαλαιακές δαπάνες και για τις τρείς εξαγορές, θα κυμανθούν από 301,5 εκατ. ευρώ έως 384,8 εκατ. ευρώ. Κάτι που θα εξαρτηθεί από το πόσα παραπάνω ποσοστά από εκείνα που κατέχει η ΜΙG, θα εξαγοραστούν από τους μετόχους μειοψηφίας του «Υγεία».

Πέρα από τις κεφαλαιακές δαπάνες, το σχήμα «Υγεία»- Metrpolitan-Iασώ General θα έχει περίπου 206 εκατ. ευρώ τραπεζικά δάνεια, γύρω στα 54 εκατ. ευρώ ετήσια λειτουργικά κέρδη και περί τους 4.100 εργαζομένους. Χωρίς σε αυτούς να περιλαμβάνονται στη νοσηλευτική μονάδα του «Υγεία» στα Τίρανα της Αλβανίας, που είναι σε διαδικασία πώλησης.

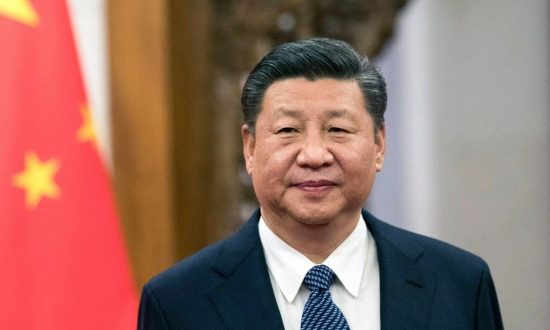

Το CVC Capital είναι ένα γιγαντιαίο fund ιδιωτικών κεφαλαίων, το οποίο σε αυτή τη χρονική περίοδο έχει πάνω από 70 δισ. δολάρια υπό διαχείριση.

Εκ φύσεως τα private equite funds έχουν υψηλό βαθμό αξιοπιστίας, με συνέπεια εκτός από τα δικά τους κεφάλαια να χρησιμοποιούν δάνεια, σε μια αναλογία που φτάνει συνήθως στο «1 προς 3» ή κοντά σε αυτή τη σχέση ιδίου και ξένου χρήματος.

Προφανώς κάπως έτσι κινείται και το CVC, με τα μοχλευμένα (δανειακά) κεφάλαια να χρησιμοποιούνται από το σχήμα της Hellenic Healthcare. Aν όντως συμβαίνει αυτό, τότε οι μέτοχοι του συγκεκριμένου σχήματος (CVC-Σπυρίδης-Θεοχαράκης) βάζουν καταφανώς λιγότερα δικά τους κεφάλαια, αλλά πολλαπλασιάζουν την επενδυτική τους εμβέλεια με τη δανειακή αρωγή. Η οποία αναμφίβολα εξασφαλίζεται από τον πανίσχυρο διεθνή «παίκτη» που είναι το CVC Capital.

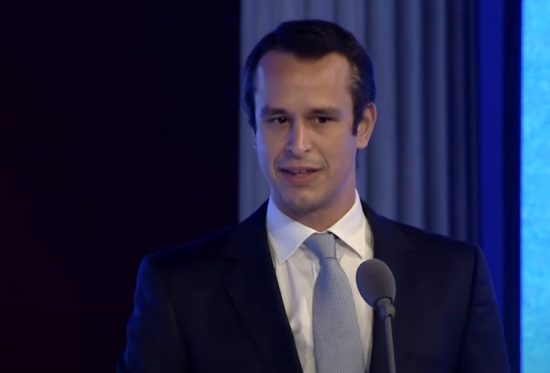

Τι κρύβει η επιλογή Σπυρίδη

Σε κάθε περίπτωση το γεγονός ότι ένα τόσο μεγάλο Fund επέλεξε το Δημήτρη Σπυρίδη για να μανατζάρει το όλο project… εφόδου στην ελληνική αγορά της ιδιωτικής υγείας, μόνο τυχαίο δεν είναι.

Αν και πολύ χαμηλών τόνων, ο Δημήτρης Σπυρίδης χαρακτηρίζεται ιδιαίτερα ευφυής και εξαιρετικά αποτελεσματικός. Μάλιστα με βάση τα νέα δεδομένα, ο ρόλος του από εδώ και πέρα θα είναι εξόχως σημαντικός, αφού θα κληθεί να υλοποιήσει τους στρατηγικούς σχεδιασμούς του CVC Capital για την Ελλάδα. Τουλάχιστον αυτό δείχνει η ισχυρή συμμετοχή του, μαζί με το Βασίλη Θεοχαράκη στο σχήμα τη Hellenic Healthcare. Συμμετοχή βεβαίως που μπορεί να διαφοροποιηθεί αν η MIG ασκήσει το δικαίωμα που της δίνει δεσμευτική πρόταση για το «Υγεία», για αποκτήσει ποσοστό 10% στη Healthcare. To κόστος της αγοράς βέβαια του ποσοστού αυτού θα προκύψει από έκθεση αποτίμησης.

Ανεξαρτήτως αυτών και σε ό,τι αφορά το CVC στις χώρες που επενδύει έχει τον τοπικό πάρτνερ, ο οποίος χειρίζεται τα της αγοράς και στην προκειμένη περίπτωση αυτός είναι ο Δημήτρης Σπυρίδης.

Αν θεωρηθεί ότι η εξαγορά του «Υγεία» θα ολοκληρωθεί, χωρίς να μπει σφήνα κάποιος άλλος μνηστήρας ή να προκύψει κάποια αστάθμητη εξέλιξη, τότε το μεγάλο στοίχημα είναι ανάπτυξη των τριών εταιριών. Με νέες επενδύσεις και συνέργειες που θα προσθέσουν υπεραξίες.

Παραμένει άγνωστο, αν μετά από το «Υγεία», το CVC Capital θα θελήσει να παίξει δυνατά στη «μάχη» της διεκδίκησης του «Ντυνάν» ή όχι. Με ορισμένους παράγοντες της αγοράς να κλείνουν υπέρ της δεύτερης εκδοχής.

Πάντως η πολιτική που ακολουθεί το Fund CVC, που διαχειρίζεται κυρίως αμερικανικά κεφάλαια, είναι να… ξαναπουλά τις επενδυτικές θέσεις που χτίζει σε μια αγορά, στην οποία μπαίνει και δημιουργεί, μέσω εξαγορών, μεγαλύτερα σχήματα. Ο χρονικός ορίζοντας ωρίμανσης των επενδύσεων είναι από 5 έως 7 χρόνια το πολύ. Με τον προσδοκώμενο στόχο να πετυχαίνει αποδόσεις 100% στα δικά του κεφάλαια. Τέτοιου είδους απόδοση πέτυχε στη Ισπανία μετά από 4,5 χρόνια παρουσίας στην εκεί αγορά, οπότε και εκχώρησε τη θέση του σε άλλον, μεγάλο διεθνή «παίκτη».

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Πώς ο Δ. Σπυρίδης με θόρυβο εξελίσσεται σε επιχειρηματία της χρονιάς και γιατί στην Folli δεν πατάνε το enter;

ΔΕΙΤΕ ΕΠΙΣΗΣ: Δ. Σπυρίδης: Ο «τυφώνας» που… σάρωσε (και) το «Υγεία»

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πάτρα: Πανικός με φωτιά σε κατάστημα και ξενοδοχείο (Βίντεο)

- ΗΠΑ: Σε χαμηλό 5ετίας υποχώρησε η καταναλωτική εμπιστοσύνη

- Επ. Κεφαλαιαγοράς: Σε ποιες εταιρείες «μοίρασε» πρόστιμα – Διαγράφονται οι μετοχές της ΤΕΡΝΑ Ενεργειακή

- Reuters: Η Κίνα αίρει τους δασμούς στο αμερικανικό αιθάνιο – Ελάφρυνση για τη βιομηχανία πετροχημικών