ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Wood & Company σε ανάλυσή της που μεταφέρει την κάλυψη των ελληνικών μετοχών στους Can Demir και Miguel Dias εξηγεί πως το ελληνικό τραπεζικό σύστημα από τα άσχημα τελευταία δέκα χρόνια άρχισε να γίνεται πολύ πιο σταθερό, καθώς αποτίναξε τα προβλήματα ποιότητας του ενεργητικού του, καθώς ο δείκτης μη εξυπηρετούμενων δανείων (NPEs) μειώθηκε σταδιακά στο 8%, μέχρι το δ’ τρίμηνο του 2022 έναντι 40% το δ’ τρίμηνο του 2019.

«Πιστεύουμε επίσης ότι η εξυγίανση των μη εξυπηρετούμενων δανείων έκανε τον δείκτη CET1 του συστήματος (14% το δ’ τρίμηνο του 2022) σχετικό και αξιόπιστο, καθώς δεν είχε πολύ νόημα να μιλάμε για πόσα κεφάλαια είχαν αυτές οι τράπεζες, με δείκτες μη εξυπηρετούμενων δανείων κοντά στο 50%. Το τραπεζικό σύστημα κατέγραψε επίσης καθαρά κέρδη 3,4 δισ. ευρώ το 2022, έναντι σωρευτικών ζημιών 7,4 δισ. ευρώ μεταξύ 2017-21. Συνολικά, το τραπεζικό σύστημα δεν έχει καμία σχέση με το σύνολο των τραπεζών, θεμελιωδώς, τα πράγματα άρχισαν να φαίνονται καλύτερα το 2020-2022.

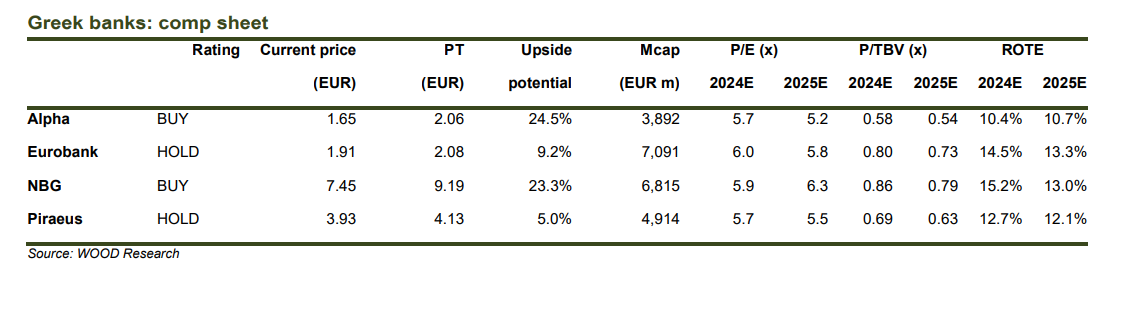

Η τσεχικών συμφερόντων επενδυτική τράπεζα επισημαίνει ότι στην τρέχουσα συγκυρία επιλέξει τις μετοχές των Εθνική Τράπεζα και Alpha Bank σε σχέση με την Eurobank και την Τράπεζα Πειραιώς. Για τις δύο πρώτες δίνει συστάσεις αγοράς (Βuy) και τιμές στόχους 9,19 ευρώ και 2,06 ευρώ ενώ για τις άλλες δύο δίνει σύσταση διακράτησης (Ηold) με τιμές στόχους 2,08 ευρώ και 4,13 ευρώ, αντίστοιχα.

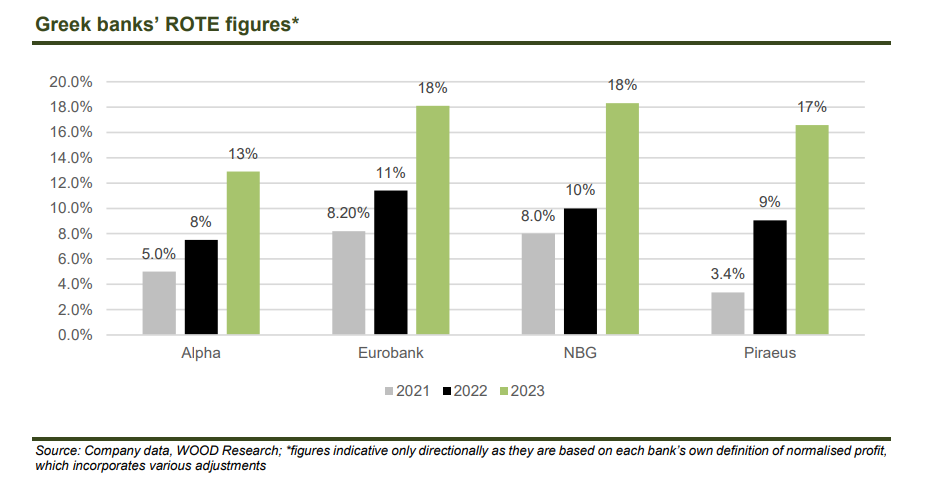

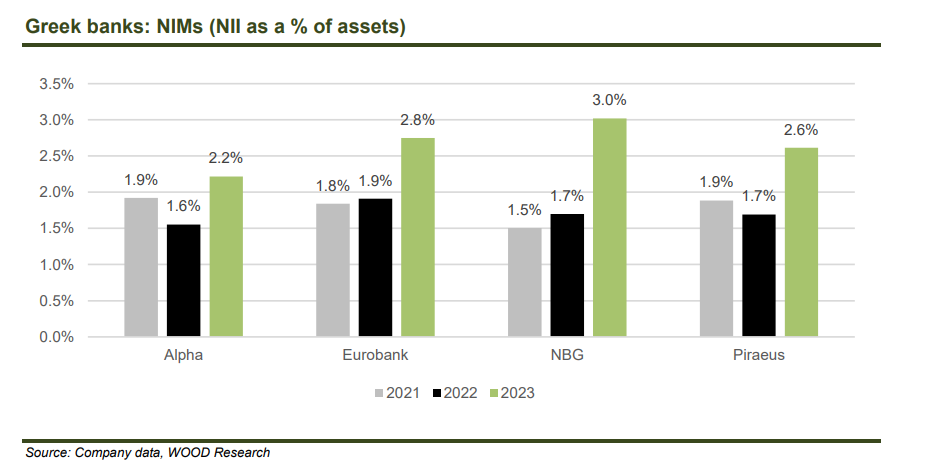

Το 2023 εξελίχθηκε ως μια εξαιρετική περίοδος για τις ελληνικές τράπεζες, οι οποίες επωφελήθηκαν από τη διεύρυνση του περιθωρίου κέρδους, χάρη στην ισχυρή ρευστότητα και τις καταθέσεις τους. Οι ελληνικές τράπεζες άνοδο 50% περίπου στα καθαρά έσοδα από τόκους και κατά 73% στα κανονικοποιημένα καθαρά κέρδη. Από το τέλος του έτους 2022 έως τις 7 Απριλίου 2024, ο τραπεζικός δείκτης απέδωσε συνολική απόδοση 95% έναντι 36% για τις ευρωπαϊκές τράπεζες και 9% για τον δείκτη των αναδυόμενων αγορών MSCI. Τα κέρδη των ελληνικών τραπεζών θα είναι σε σχετικά σταθερά επίπεδα την περίοδο 2024-2026, καθώς τα καθαρά επιτοκιακά περιθώρια των ελληνικών τραπεζών θα προσαρμόζονται σε ένα περιβάλλον χαμηλότερων επιτοκίων και υψηλότερου σχετικού κόστος καταθέσεων. Τα κεφάλαια και η ρευστότητα θα έχουν ακόμη μεγαλύτερη σημασία, ενώ οι ελληνικές τράπεζες θα πρέπει να κάνουν τους ισολογισμούς τους να λειτουργούν πιο σκληρά, να επιστρέφουν κεφάλαια και να διατηρούν το κόστος χρηματοδότησής τους, όσο το δυνατόν πιο χαμηλά σε σχέση με το επιτόκια Euribor.

Οι αποτιμήσεις των ελληνικών τραπεζών είναι για την Εθνική Τράπεζα στις 5,9 φορές σε όρους P/E και 0,86 φορές σε όρους P/TBV, με βάση τις εκτιμήσεις της Wood για το 2024. H Alpha Bank αποτιμάται στις 5,7 φορές τον δείκτη P/E και 0,58 φορές τον P/TBV, με βάση τις εκτιμήσεις της για το 2024. Η Eurobank είναι με αποτίμηση στις 6,0 φορές τον P/E και στις 0,8 φορές τον δείκτη P/TBV, με βάση τις εκτιμήσεις της για το 2024 και τέλος, η Τράπεζα Πειραιώς είναι αποτιμημένη στις 5,7 φορές σε όρους δείκτη P/E και 0,69 φορές σε όρους δείκτη P/TBV, με βάση τις εκτιμήσεις της για το 2024.

Διαβάστε επίσης:

Η μεγάλη, ψηφιακή ανατροπή στις τράπεζες έχει ήδη ξεκινήσει

Αναλυτές: Πόση «αξία» δίνει σε Mytilineos και ΔΕΗ η συμφωνία-σταθμός

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τα σούπερ μάρκετ «τρώνε» τους μικρούς της αγοράς

- Εξοπλιστικά: Τα αμαρτωλά offsets, τα δώρα των «οπλάδων» και η… συνοικία στην Εκάλη

- Μπάμπης Βωβός και Γιάννης Μαρούλης: Από την κορυφή των κατασκευών στους πλειστηριασμούς

- Τα «ψιλά γράμματα» για τις δηλώσεις ΦΠΑ με το μήνα – Τι προβλέπει η νέα απόφαση Πιτσιλή