ΣΧΕΤΙΚΑ ΑΡΘΡΑ

DBRS: Ανθεκτική η ελληνική οικονομία – Δημοσιονομική πειθαρχία και επενδύσεις στηρίζουν την αξιολόγηση της χώρας

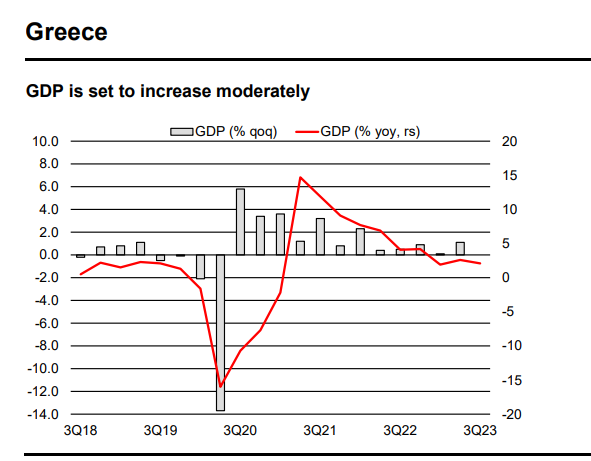

Η ιταλική τράπεζα UniCredit εκτιμά ότι ο ρυθμός αύξησης του ΑΕΠ στην Ελλάδα πιθανότατα θα αυξηθεί και πάλι το τέταρτο τρίμηνο πέρυσι, μετά τη στασιμότητα που καταγράφηκε το προηγούμενο τρίμηνο.

«Αναμένουμε ότι το ΑΕΠ αυξήθηκε κατά 0,3% σε τριμηνιαία βάση, με αποτέλεσμα η ετήσια ανάπτυξη να διαμορφωθεί σε 2,0%, κατά μέσο όρο (μετά το 5,7% το 2022). Η ιδιωτική και η δημόσια κατανάλωση είναι πιθανό να ήταν οι κύριοι μοχλοί ανάπτυξης. Η συμβολή των καθαρών εξαγωγών στην αύξηση του ΑΕΠ είναι πιθανό να παραμείνει αρνητική. Η διαταραχή στην Ερυθρά Θάλασσα πιθανόν επιβαρύνει την αύξηση των εξαγωγών τροφίμων, ενώ η αύξηση των εισαγωγών πιθανότατα παρέμεινε σταθερή», εξηγούν οι Edoardo Campanella και Luca Cazzulani του ιταλικού οίκου.

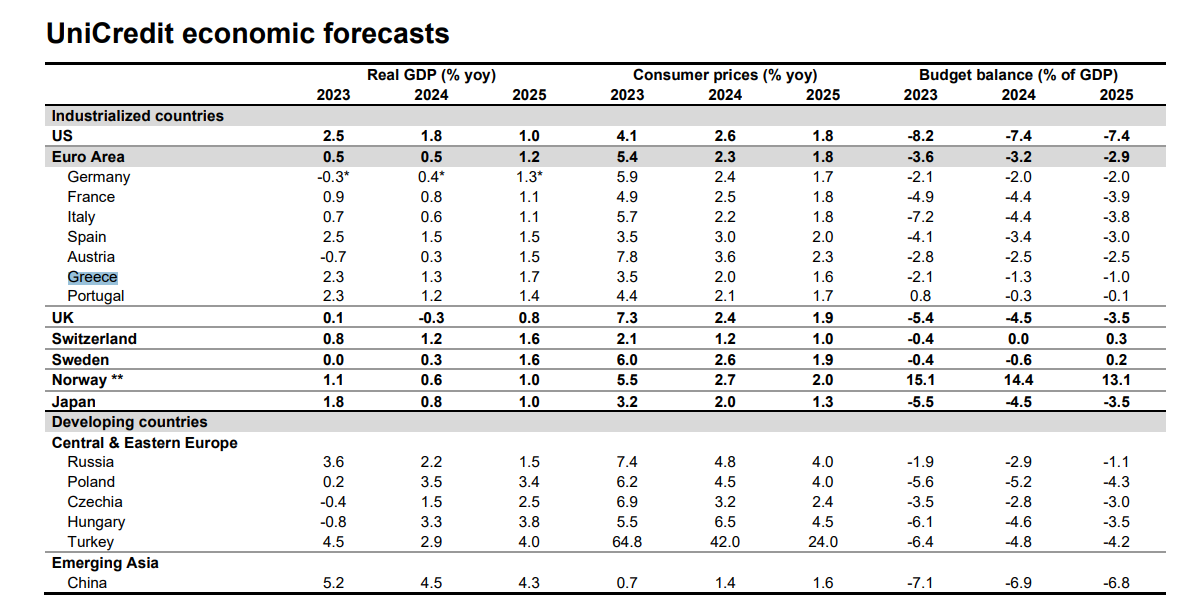

Για τα έτη 2024 – 2025, η ιταλική τράπεζα εκτιμά ότι το ΑΕΠ θα αυξηθεί κατά 1,3% και 1,7% με το έλλειμμα του προϋπολογισμού να διαμορφώνεται σε 1,3% φέτος και 1% το 2025. Ο πληθωρισμός θα κυμανθεί σε 3,5% για το 2023, 2% φέτος και 1,6% το επόμενο έτος.

Η ΕΚΤ είναι απίθανο να δώσει σημαντική ώθηση στα ομόλογα ή το ευρώ

Αυτή την εβδομάδα, όλα τα βλέμματα ήταν στραμμένα στα στοιχεία για τον πληθωρισμό. Ο πληθωρισμός της ευρωζώνης για το Φεβρουάριο επιβραδύνθηκε λιγότερο από το αναμενόμενο εν μέσω των επίμονων τιμών των υπηρεσιών, ενώ ο βασικός αποπληθωριστής PCE στις ΗΠΑ για τον Ιανουάριο σημείωσε την ισχυρότερη μηνιαία άνοδό του εδώ και ένα έτος.

«Και τα δύο στοιχεία ενισχύουν την άποψή μας ότι η ΕΚΤ και η Fed είναι απίθανο να μειώσουν τα επιτόκια πριν από τον Ιούνιο. Στην Ιαπωνία, τα στοιχεία για τον πληθωρισμό στήριξαν τις προσδοκίες ότι η BoJ βρίσκεται κοντά στην έξοδο από τα αρνητικά επιτόκια. Οι αποδόσεις του 10ετούς ομολόγου αυξήθηκαν κατά περίπου 10 μ.β. την εβδομάδα. Η Ιταλία πούλησε περίπου 18 δισ. ευρώ νέων ομολόγων λήξεως το 2030, με την ισχυρή ζήτηση από τους μικροεπενδυτές να στηρίζει την αγορά. Τα spreads ομολόγων επενδυτικής βαθμίδας (IG) και υψηλής απόδοσης (HY) σε ευρώ διευρύνθηκαν συγκρατημένα εν μέσω ισχυρής προσφοράς. Οι αγορές μετοχών ήταν μικτές.

Τα βασικά στοιχεία των επόμενων ημερών για τις αγορές είναι τα ακόλουθα:

- Μακροοικονομικά: Ο πρόεδρος της Fed Πάουελ πιθανότατα θα επαναλάβει ότι η κεντρική τράπεζα έχει την πολυτέλεια να προχωρήσει προσεκτικά στις μειώσεις των επιτοκίων κατά τη διάρκεια της κατάθεσής του στο Κογκρέσο. Η ΕΚΤ είναι πιθανό να αφήσει αμετάβλητη τη νομισματική πολιτική, απέχοντας από το να στείλει μηνύματα για μείωση των επιτοκίων. Στις ΗΠΑ, βλέπουμε ότι οι μισθοδοσίες θα αυξηθούν κατά 170 χιλ. τον Φεβρουάριο.

- Ομόλογα: Αναμένει ότι οι πιο μακρινές λήξεις των καμπυλών των ομολόγων θα παραμείνει εντός περιορισμένων ορίων. Η εξαμηνιαία κατάθεση του Πάουελ είναι είναι απίθανο να μειώσει τις προσδοκίες για μείωση των επιτοκίων, ενώ τα στοιχεία για την απασχόληση στις ΗΠΑ θα αποτελέσουν κλειδί για τα ομόλογα.

- FX: Μια στενότερη 10ετής διαφορά απόδοσης μεταξύ γερμανικού και αμερικανικού ομολόγου (Bund-UST) είναι απαραίτητη για να υψώσει την ισοτιμία του ευρώ με το δολάριο αρκετά πάνω από το 1,08. Η κατάθεση του Πάουελ και τα στοιχεία για τις θέσεις εργασίας στις ΗΠΑ θα επηρεάσουν πιθανότατα το ζεύγος περισσότερο από ότι το αποτέλεσμα της συνεδρίασης της ΕΚΤ.

- Μετοχές: Το δυναμικό των αναπτυγμένων αγορών έχει σε μεγάλο βαθμό εξαντληθεί. Αντίθετα, οι αναδυόμενες αγορές έχουν το δυνατότητες να ξεπεράσουν τις ανεπτυγμένες αγορές, με τη σταθεροποίηση του κλίματος έναντι της Κίνας να διαδραματίζει καθοριστικό ρόλο από αυτή την άποψη.

- Ομόλογα εταιρειών: Αναμένει ότι η τρέχουσα τάση αποπληθωρισμού, σε συνδυασμό με τεχνικούς παράγοντες, θα συνεχίσει να στηρίζει την ευρωπαϊκή εταιρική πίστη, τουλάχιστον βραχυπρόθεσμα.

Διαβάστε επίσης:

Ειδική ομάδα για τον έλεγχο και τη φορολόγηση κρυπτονομισμάτων