ΣΧΕΤΙΚΑ ΑΡΘΡΑ

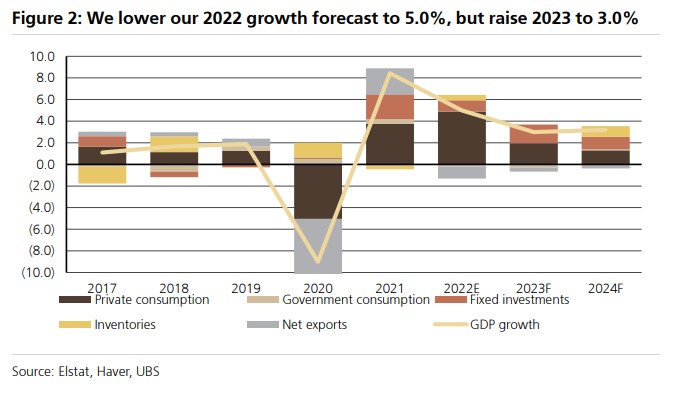

Η ελληνική οικονομία θα μπορούσε να επαναλάβει τη θετική μακροοικονομική έκπληξη το 2023 και η ελβετική UBS και ο οικονομολόγος Gyorgy Kovacs αναμένουν τώρα ότι το 2022 η αύξηση του ελληνικού ΑΕΠ θα διαμορφωθεί γύρω στο 5% (έναντι της προηγούμενης εκτίμησης για 6,4%). Αυτό, ωστόσο, εξακολουθεί να είναι 1% πάνω από εκεί που ήταν η εκτίμηση του consensus στις αρχές του 2022.

«Αυτό που κάνει αυτή την υπεραπόδοση της ανάπτυξης πραγματικά ξεχωριστή είναι ότι συνέβη ενώ η αύξηση του ΑΕΠ της Ευρωζώνης υπολείπεται του consensus στις αρχές του 2022 κατά 1,5%, δεδομένων των επιπτώσεων από την εισβολή της Ρωσίας στην Ουκρανία. Η άποψή μας είναι ότι το 2023 είναι πιθανό να είναι ένα ακόμη έτος όπου το consensus (0,6%) θα μπορούσε να αποδειχθεί υπερβολικά απαισιόδοξο», εξηγεί η UBS.

«Αναθεωρούμε την εκτίμησή μας για την αύξηση του ΑΕΠ το 2023 σε 3% από 2,5% προηγουμένως και μας κάνουν τώρα πιο εποικοδομητικούς για το 2023, οι καταναλωτές, ο προϋπολογισμός και η αναβάθμιση της Ευρωζώνης», εξηγεί η τράπεζα.

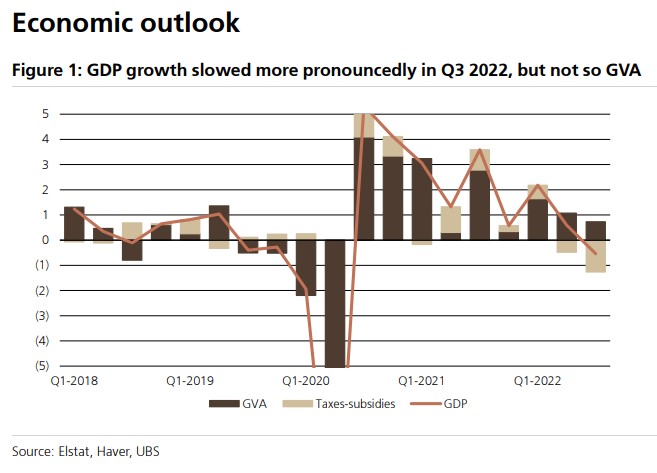

Η ίδια βλέπει διάφορους λόγους πίσω από τη συνεχιζόμενη αισιοδοξία για το 2023. Πρώτον, δεδομένης της χαμηλότερης τιμής της ενέργειας και των επιδοτήσεων το 2023, αναμένει αντιστροφή της μεγάλης ψαλίδας που άνοιξε μεταξύ ακαθάριστης προστιθέμενης αξίας και ΑΕΠ το γ΄ τρίμηνο του 2022, γεγονός που θα ωφελήσει το ΑΕΠ του 2023 και τις προοπτικές.

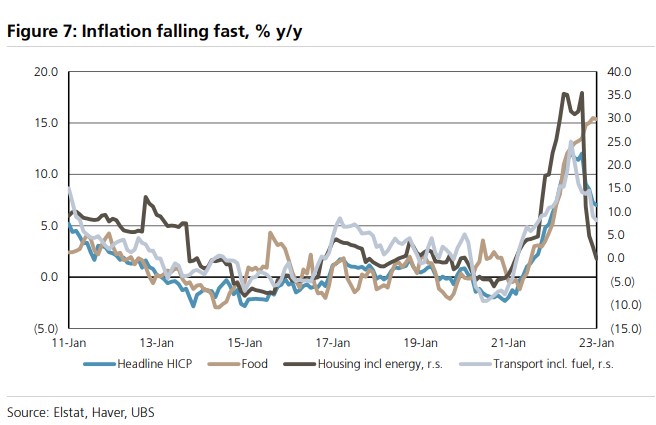

Δεύτερον, επηρεαζόμενη κυρίως από τις χαμηλότερες τιμές ενέργειας (καύσιμα, ηλεκτρική ενέργεια και φυσικό αέριο) προβλέπει πλέον μέσο πληθωρισμό στο 3,3% το 2023, ή 150 μ.β. κάτω από το consensus. Αυτό, σε συνδυασμό με τις συζητήσεις για μια ακόμη αύξηση έως και 8-9,5% του κατώτατου μισθού από την 1η Απριλίου, θα πρέπει να οδηγήσει σε πιο σημαντική αύξηση των πραγματικών μισθών από ό,τι στην προηγούμενη πρόβλεψή της.

Τρίτον, δεν είναι μόνο ότι το πρωτογενές δημοσιονομικό έλλειμμα του περασμένου έτους ήταν 0,5-0,7% του ΑΕΠ καλύτερο από το -1,7% του ΑΕΠ, αλλά οι χαμηλότερες ενεργειακές επιδοτήσεις και το καλύτερο ξεκίνημα του 2023 συνεπάγονται ανοδικούς κινδύνους για το στόχο για πρωτογενές πλεόνασμα του προϋπολογισμού του 2023 ύψους +0,7% του ΑΕΠ. Ο μεγαλύτερος δημοσιονομικός χώρος είτε επιτρέπει ταχύτερη μείωση του χρέους είτε πρόσθετη οικονομική στήριξη.

Τέταρτον, οι προβλέψεις της UBS για την ανάπτυξη της Ευρωζώνης για το 2023 αυξήθηκαν κατά 60 μονάδες βάσης στο 0,8%, γεγονός που θα πρέπει να συνηγορήσει για ένα καλύτερο εξωτερικό υπόβαθρο για την Ελλάδα.

Θετικές προοπτικές για τα ελληνικά ομόλογα (GGBs)

«Πιστεύουμε ότι η σύσφιξη του spread των 10ετών ελληνικών ομολόγων έναντι των γερμανικών (GGB-Bund) από την αρχή του έτους, παρά τη “γερακίσια” ΕΚΤ, την επικείμενη έναρξη του QT και την έκδοση ομολόγων ρεκόρ στην Ευρωζώνη, οφείλεται κυρίως σε μακροοικονομικούς θεμελιώδεις παράγοντες.

Αναμένουμε ότι η τάση αυτή θα συνεχιστεί σύμφωνα με τις μακροοικονομικές μας απόψεις, ελλείψει οποιασδήποτε αναζωπύρωσης του πολιτικού κινδύνου λόγω των επερχόμενων βουλευτικών εκλογών στην Ελλάδα», εξηγεί η ελβετική τράπεζα.

Νωρίτερα φέτος, η Fitch αναβάθμισε την πιστοληπτική ικανότητα της Ελλάδας σε πιστοληπτική αξιολόγηση ΒΒ+ από ΒΒ επισημαίνοντας τις καλύτερες προοπτικές για το έλλειμμα και το χρέος της ελληνικής οικονομίας το 2022-2024.

Αν και η αβεβαιότητα των εκλογών θα μπορούσε να ασκήσει ανοδικές πιέσεις στα spreads γύρω από την προεκλογική περίοδο, θεωρεί η UBS μια επανάληψη των 250 μ.β. (ή και πέραν αυτών) ως λιγότερο πιθανό σενάριο, καθώς η αγορά παραμένει σε μια νοοτροπία buy-on-dips.

Επιπλέον, η προσφορά ομολόγων φέτος είναι ευνοϊκή για την Ελλάδα, ενώ το προφίλ ωρίμανσης του ελληνικού χρέους της τάξης των 20 ετών παραμένει ένα από τα υψηλότερα στη ζώνη του ευρώ. Η Fitch, η DBRS και η S&P είναι μια βαθμίδα κάτω από την επενδυτική, ενώ η Moody’s τρεις βαθμίδες χαμηλότερα.

Μια αναβάθμιση σε επενδυτική βαθμίδα (IG) φέτος θα είναι μια σημαντική ώθηση για τις τιμές των ελληνικών ομολόγων και σημαντικός παράγοντας για περαιτέρω υπεραπόδοση.

Τράπεζες: Διψήφια αύξηση των εσόδων από τόκους, αύξηση του RoTE και πιθανή επιστροφή των μερισμάτων

Οι ελληνικές τράπεζες οδεύουν προς το 2023 με διψήφια αύξηση των επιχειρηματικών δανείων, καλύτερη ποιότητα ενεργητικού από την αναμενόμενη και υγιή κεφαλαιακή θέση.

Η συνεχής δανειοδότηση επιχειρήσεων (λόγω των πληρωμών RRF) υποστηρίζει την επιτάχυνση της αύξησης των καθαρών εσόδων από τόκους (NII) σε +10% ετησίως κατά μέσο όρο το τρίτο τρίμηνο πέρυσι και προσθέτει στις ανοδικές τάσεις των επιτοκίων.

Λόγω των υψηλότερων επιτοκίων, της σταθερής αύξησης του καθαρού δανεισμού και της εξοικονόμησης κάποιων υπολειπόμενων δαπανών που έρχονται το 2023, οι ελληνικές τράπεζες μπορεί να επιτύχουν υψηλό μονοψήφιο έως χαμηλό διψήφιο ποσοστό αποδοτικότητας κεφαλαίων RoTE ήδη το 2023.

Μαζί, με υψηλότερη κερδοφορία σε τρέχοντα επιτόκια, τους δείκτες NPEs σε μεσαίο μονοψήφιο ποσοστό, τις περιορισμένες νέες προβλέψεις και την υγιή κεφαλαιοποίηση θα υποστηρίξουν τα σχέδια των ελληνικών τραπεζών να επαναφέρουν τα μερίσματα το 2023, κατά την άποψη της UBS.

Διαβάστε επίσης:

Χρηματιστήριο: Ντελίριο για τράπεζες και blue chips

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Όμιλος ΔΕΗ: Νέα ορόσημα και ενισχυμένη διαφάνεια στην ετήσια Έκθεση Βιώσιμης Ανάπτυξης

- Eurobank Equities για Real Consulting: Ενισχύεται η θέση της απο την εξαγορά της Smart UX Development

- Εγκαταστάθηκαν οι πρώτες έξυπνες κάμερες στην Ποσειδώνος – Συνολικά 388 στην Περιφέρεια Αττικής

- Metlen: Ενισχύει τον ψηφιακό μετασχηματισμό στον ενεργειακό τομέα με το PowerBot της Volue