ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι Arend Kapteyn και Bhanu Baweja της ελβετικής τράπεζας UBS αναμένουν ότι η ανάπτυξη θα είναι ιστορικά αδύναμη το 2023 και ένα είδος «παγκόσμιας ύφεσης» θα πλήξει αγορές και οικονομίες. Οι συνθήκες δεν ευνοούν τις μετοχές, αλλά αντίθετα «προμοτάρουν» το κίτρινο μέταλλο που θα λάμψει με τις επιδόσεις του 2023, μετά το κακό 2022.

Η παγκόσμια ανάπτυξη που υπολογίζεται σε 2,1% σηματοδοτεί την 8η ασθενέστερη χρονιά ανάπτυξης από τα τέλη του 1960 και την ασθενέστερη από το 1993, πλην των ετών της παγκόσμιας χρηματοπιστωτικής κρίσης και της πανδημίας.

«Προβλέπουμε 13 από τις 32 οικονομίες να συρρικνωθούν για τουλάχιστον δύο τρίμηνα μέχρι το τέλος του επόμενου έτους. Η πανδημία της Covid-19, η αβεβαιότητα για τα ενεργειακά δελτία στην Ευρώπη, οι ελλείψεις στην προσφορά εργασίας, η νομισματική σύσφιξη και ο πληθωρισμός (αρνητική αύξηση του πραγματικού εισοδήματος) ‘τραβούν’ την ανάπτυξη προς τα κάτω», εξηγεί το δίδυμο της UBS.

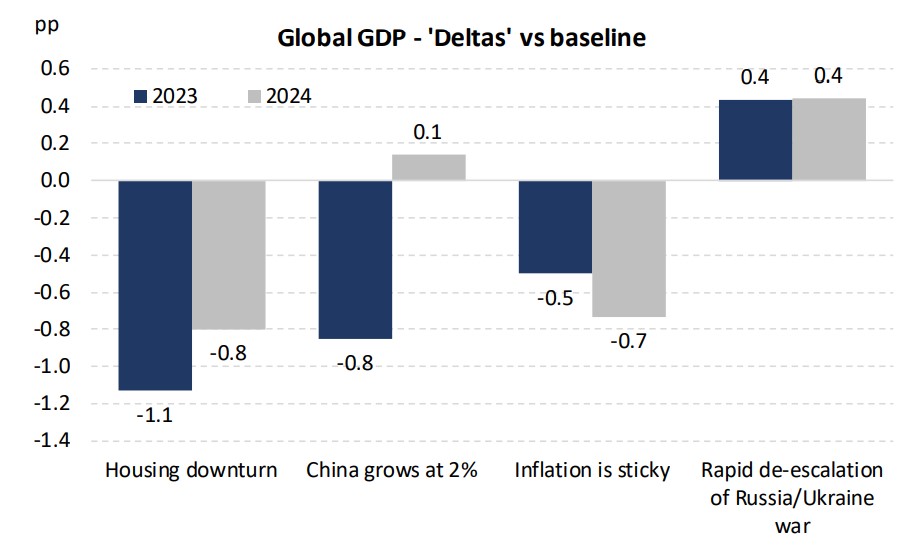

Από την άλλη, η πτώση πληθωρισμού το επόμενο έτος είναι η κύρια δύναμη που ωθεί την ανάπτυξη προς τα πάνω, αλλά υπάρχουν πολλά εναλλακτικά σενάρια που μελετά ο οίκος, τα οποία είναι τα εξής:

1) Μια βαθύτερη παγκόσμια διόρθωση των τιμών των κατοικιών θα αφαιρούσε ένα επιπλέον 1,1% από την ανάπτυξη του 2023.

2) Η συνέχιση της μηδενικής πολιτικής Covid-19 στην Κίνα, και η μη ανάκαμψη των ακινήτων θα μειώσει την κινεζική ανάπτυξη από 4,5% σε 2% και την παγκόσμια ανάπτυξη κατά 0,8% σε σχέση με το βασικό σενάριο.

3) Ένα σενάριο παραμονής του αυξημένου πληθωρισμού δημιουργεί παρόμοια ζημιά έναντι της περισσότερης σύσφιξης των κεντρικών τραπεζών (165 μ.β. στις αναπτυγμένες αγορές).

4) Μια ταχεία αποκλιμάκωση του πολέμου Ρωσίας/Ουκρανίας εκτιμάται ότι θα προσθέσει 0,4% στην παγκόσμια ανάπτυξη.

Η σοβαρή πτώση στον δείκτη S&P500 είναι μπροστά μας

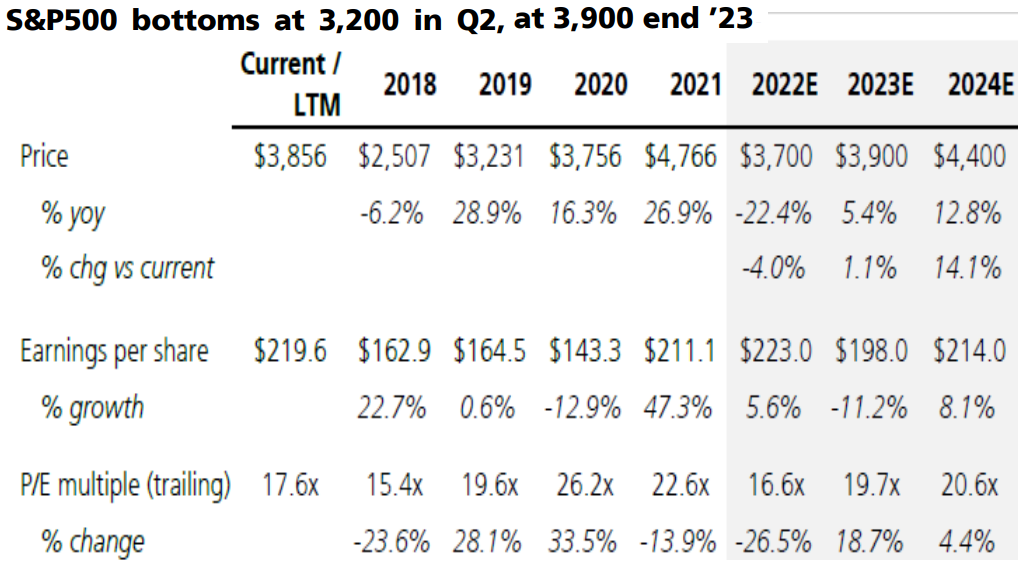

«Βλέπουμε τα κατώτατα όρια του δείκτη S&P 500 στις 3.200 μονάδες το β’ τρίμηνο και στις 3.900 μονάδες στο τέλος του 2023. Καθώς η ανάπτυξη επιδεινώνεται σημαντικά στο β’ τρίμηνο του 2023, βλέπουμε τον πολλαπλασιαστή των κερδών να μειώνεται προς τις 14,5 φορές, στα χαμηλότερα επίπεδα του 2002, του 2018 και του 2020. Προβλέπουμε ότι το 2023 τα κέρδη ανά μετοχή (EPS) θα μειωθούν κατά περισσότερο από 10% σε 198 δολάρια, με μείωση του περιθωρίου κέρδους κάτω από το 2020 για τον S&P ex Fins/Energy. Στόχος μας είναι οι 3.900 μονάδες για τον S&P 500 στο τέλος του 2023 με βάση τα κέρδη ανά μετοχή στα 215 δολάρια το 2024 (-15% σε σχέση με το μέσο όρο των αναλυτών), και σύμφωνα με μια δίκαιη αξία του μελλοντικού P/E σε 18 φορές», εκτιμά η ελβετική τράπεζα

Ο χρυσός θα λάμψει ξανά

«Η σχέση του χρυσού με τα πραγματικά επιτόκια έχει χαλαρώσει. Εμείς είμαστε αισιόδοξοι για την τιμή του μετάλλου, καθώς ο κίνδυνος σε σχέση με τα πραγματικά επιτόκια έχει αποδυναμωθεί δραματικά φέτος. Η διαφοροποίηση στα χαρτοφυλάκια στους μεσοπρόθεσμους επενδυτές και ο επίσημος τομέας δημιουργούν θέσεις στο χρυσό. Εμείς βλέπουμε ότι ο χρυσός θα ανέλθει στα 1.900 δολάρια η ουγγιά το 2023, 16% ανοδική πορεία», καταλήγει η UBS.

Οι τιμές στις κατοικίες μπορεί να είναι σημείο-κλειδί

«Μπορεί να βρισκόμαστε στο κατώφλι μιας παγκόσμιας διόρθωσης των τιμών των κατοικιών, μετά την ταχύτερη αύξηση των ενυπόθηκων δανείων εδώ και δεκαετίες. Με βάση το επιτόκιο των ενυπόθηκων δανείων που έχουμε στις προβλέψεις μας, οι τιμές των κατοικιών παγκοσμίως θα πρέπει να διορθωθούν κατά τουλάχιστον 15% και οι επενδύσεις σε κατοικίες θα πρέπει να συρρικνωθούν κατά 15% ή περισσότερο. Στις αγορές ενυπόθηκων δανείων κυμαινόμενου επιτοκίου η αύξηση των επιτοκίων των ενυπόθηκων δανείων δημιουργεί πρόσθετες απώλειες εισοδήματος που σε πολλές περιπτώσεις υπερβαίνουν την απώλεια του εισοδήματος από τον υψηλό πληθωρισμό», εξηγεί η UBS.

Διαβάστε επίσης:

Morgan Stanley: Τα τρία κλειδιά των ενδιάμεσων εκλογών στις ΗΠΑ