ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αστάθεια στις χρηματοπιστωτικές αγορές έχει θολώσει σημαντικά τις οικονομικές προοπτικές, επισημαίνει η ελβετική τράπεζα UBS και η ομάδα Global Economics & Strategy.

H τράπεζα εξηγεί ότι οι συνθήκες τραπεζικού δανεισμού είναι πιθανό να περιοριστούν περαιτέρω, ωστόσο, ο αντίκτυπος στην ανάπτυξη θα μπορούσε να αντισταθμιστεί, εν μέρει, εάν οι κεντρικές τράπεζες μειώσουν τους προβλεπόμενους κύκλους αυξήσεων.

«Το μυστήριο είναι ότι τα οικονομικά στοιχεία, πριν ξεσπάσει η μεταβλητότητα, είχαν επιταχυνθεί έντονα τους μήνες Ιανουαρίου/Φεβρουαρίου και φαίνεται να οδηγούσαν σε ετήσιο ρυθμό περίπου 2,8% το πρώτο τρίμηνο. Επιπλέον, ο πυρήνας του πληθωρισμού ήταν αργός έως συγκρατημένος και οι αγορές εργασίας παραμένουν σφιχτές, δημιουργώντας κινδύνους αξιοπιστίας εάν οι κεντρικές τράπεζες αλλάξουν πολύ σύντομα την αποπληθωριστική τους στάση», αναφέρει η τράπεζα.

Η ίδια, εκτιμά ότι ο παγκόσμιος ρυθμός ανάπτυξης θα διαμορφωθεί σε +2,8%, αλλά ΗΠΑ και Ευρώπη θα σημειώσουν ανάπτυξη μόλις +0,8%, με τις πιθανότητες ύφεσης να είναι υπαρκτές και να βαίνουν αυξανόμενες.

Αναφορικά με τις διαφορετικές κατηγορίες περιουσιακών στοιχείων, η ελβετική τράπεζα UBS:

- Προβλέπει ένα κατώτατο σημείο της τάξης των 3.400 μονάδων το τρίτο τρίμηνο για τον S&P 500 και τις 3.900 μονάδες έως το τέλος του έτους από 4.100 μονάδες που είναι η τρέχουσα αποτίμηση του δείκτη. Στην Ευρώπη αναμένει μεγαλύτερη ανθεκτικότητα, αλλά εξακολουθεί να βλέπει τον δείκτη Stoxx 600 να αποδυναμωθεί σε 410 μονάδες έως το τέλος του έτους από τις 460 μονάδες που βρίσκεται τώρα.

- Στις μετοχές προτείνει την αγορά της Κίνας με αυξημένες θέσεις αγοράς (overweight) σε σχέση με τις υπόλοιπες αγορές στην κορύφωση της κυκλικής επιτάχυνσης της ανάπτυξης το δεύτερο τρίμηνο. Η περιοχή της Κίνας θα πρέπει να υπεραποδώσει των παγκόσμιων μετοχών, αν οι ΗΠΑ διολισθήσουν σε ήπια ύφεση.

- Για το τέλος του έτους προβλέπει ότι η απόδοση του αμερικανικού 10ετούς ομολόγου θα κυμανθεί στο 3,35%, ενώ το γερμανικό 10ετές στο 2,35%. Το ευρωπαϊκό νόμισμα θα κλείσει τη χρονιά στα επίπεδα του 1,15 με το δολάριο και ο χρυσός στα 1.900 δολάρια ανά ουγγιά.

- Η μεταβλητότητα έχει υποχωρήσει κάπως, μετά από μια περίοδο χρηματοπιστωτικής αστάθειας στις ΗΠΑ και Ευρώπη. Οι ισχυρές επιδόσεις της τεχνολογίας υψηλής κεφαλαιοποίησης οδήγησαν σε μια ανάκαμψη της αγοράς.

- Η υψηλή συσχέτιση των αποτιμήσεων των μετοχών με τις αποδόσεις των ομολόγων συνεχίζεται, αλλά τα ασθενέστερα κέρδη θα οδηγήσουν τις μετοχές σε χαμηλότερα επίπεδα τους επόμενους μήνες.

- Η κοινή γνώμη (consensus) εξακολουθεί να αναμένει ότι τα κέρδη ανά μετοχή θα διατηρηθούν στα, επί του παρόντος, ανώτατα επίπεδα φέτος. Αντίθετα, η UBS εκτιμά ότι, παρά το γεγονός ότι το ονομαστικό ΑΕΠ παραμένει υψηλό φέτος (κυρίως λόγω πληθωρισμού), η επιβράδυνση της ανάπτυξης θα προκαλέσει συρρίκνωση των περιθωρίων και θα αποφέρει 10% μείωση των κερδών ανά μετοχή στις ΗΠΑ και την Ευρώπη φέτος.

- Η έρευνα των ανώτερων στελεχών δανειοδοτήσεων υπογραμμίζει τα αυστηρά πρότυπα δανεισμού και την αδύναμη ζήτηση για δάνεια. Οι αιτήσεις πτώχευσης αυξάνονται, αν και κυρίως σε μικρές ιδιωτικές εταιρείες.

Διαβάστε επίσης:

Capital Economics: Γιατί ο αμερικανικός δείκτης S&P 500 οδεύει προς τις 3.500 μονάδες

Deutsche Bank: Δεν βλέπουμε καμία πραγματική τραπεζική κρίση στην Ευρώπη, όπως εκείνη του 2008

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

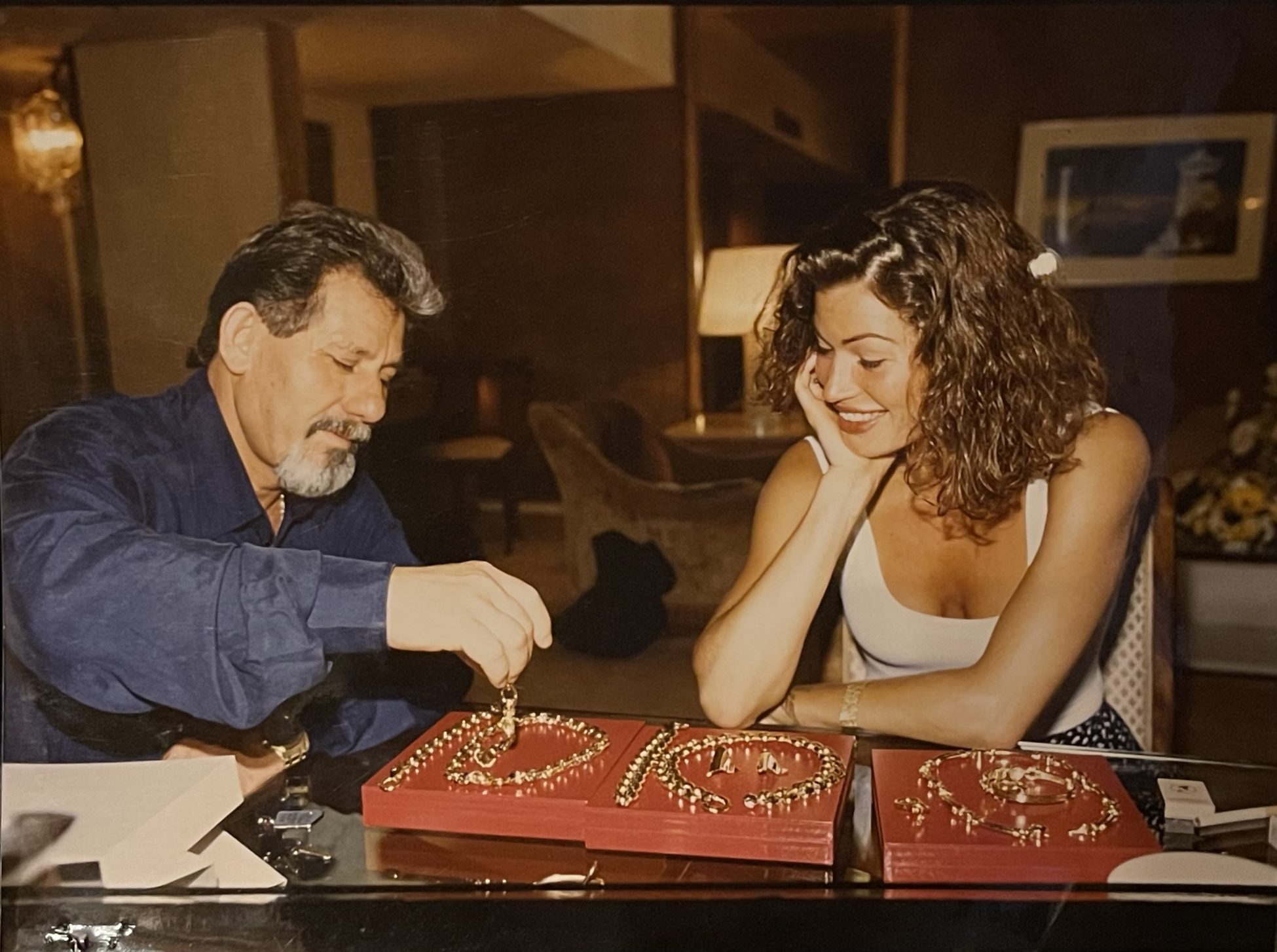

- FaCad’oro: Η χρυσή αυτοκρατορία και το όνειρο των 56 εκατ. ευρώ που κατέρρευσε

- Τι ώρα ψώνισαν μετοχές οι τολμηροί, πόσο αγόρασε την ΑΧΙΑ ο Ψάλτης, το τηλεφώνημα Παπασταύρου, οι γκρίνιες για τον Κωνσταντακόπουλο, η επιτυχία της Νίκης και το menu των 7 βουλευτών στο prive του Kiku

- Η σιωπή των αμνών: Σε άνοδο η εκτελεστική εξουσία σε πτώση η δημοκρατία

- Οι Έλληνες εφοπλιστές αγόρασαν στο 12μηνο 161 πλοία, πούλησαν 246 πλοία και κατασκευάζουν 589 πλοία