ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με την ανακοίνωση όλων των τραπεζικών αποτελεσμάτων, οι ξένοι και εγχώριοι αναλυτές είναι ακόμα πιο θετικοί για τις εγχώριες τραπεζικές μετοχές.

Όπως φαίνεται, μετά τις ανακοινώσεις του τρίτου τριμήνου και τις παρουσιάσεις στους αναλυτές και τους επενδυτές, οι ανησυχίες για το 2024, από την ενδεχόμενη μείωση των επιτοκίων από την ΕΚΤ έχουν λειανθεί και πλέον όλοι αναμένουν τις πρώτες πληρωμές μερισμάτων μετά από το 2010.

Οι ελληνικές τράπεζες συλλογικά παρουσίασαν ένα ισχυρό τρίτο τρίμηνο, με βελτιωμένες τάσεις στον πυρήνα της κερδοφορίας πριν από τις προβλέψεις. Το όφελος από την αύξηση των επιτοκίων της ΕΚΤ, η διεύρυνση των δανειακών χαρτοφυλακίων με νέες χορηγήσεις, τα σταθερά λειτουργικά έξοδα σε τριμηνιαία βάση και η αύξηση των εσόδων από προμήθειες ήταν τα βασικά χαρακτηριστικά του τρίτου τριμήνου και τα οποία δείχνουν και την κατεύθυνση για το τέταρτο τρίμηνο.

Οι τελευταίες εκτιμήσεις ανά τράπεζα

Τράπεζα Πειραιώς: Πάνω από τις προβλέψεις – Ρεκόρ μείωσης στα έξοδα

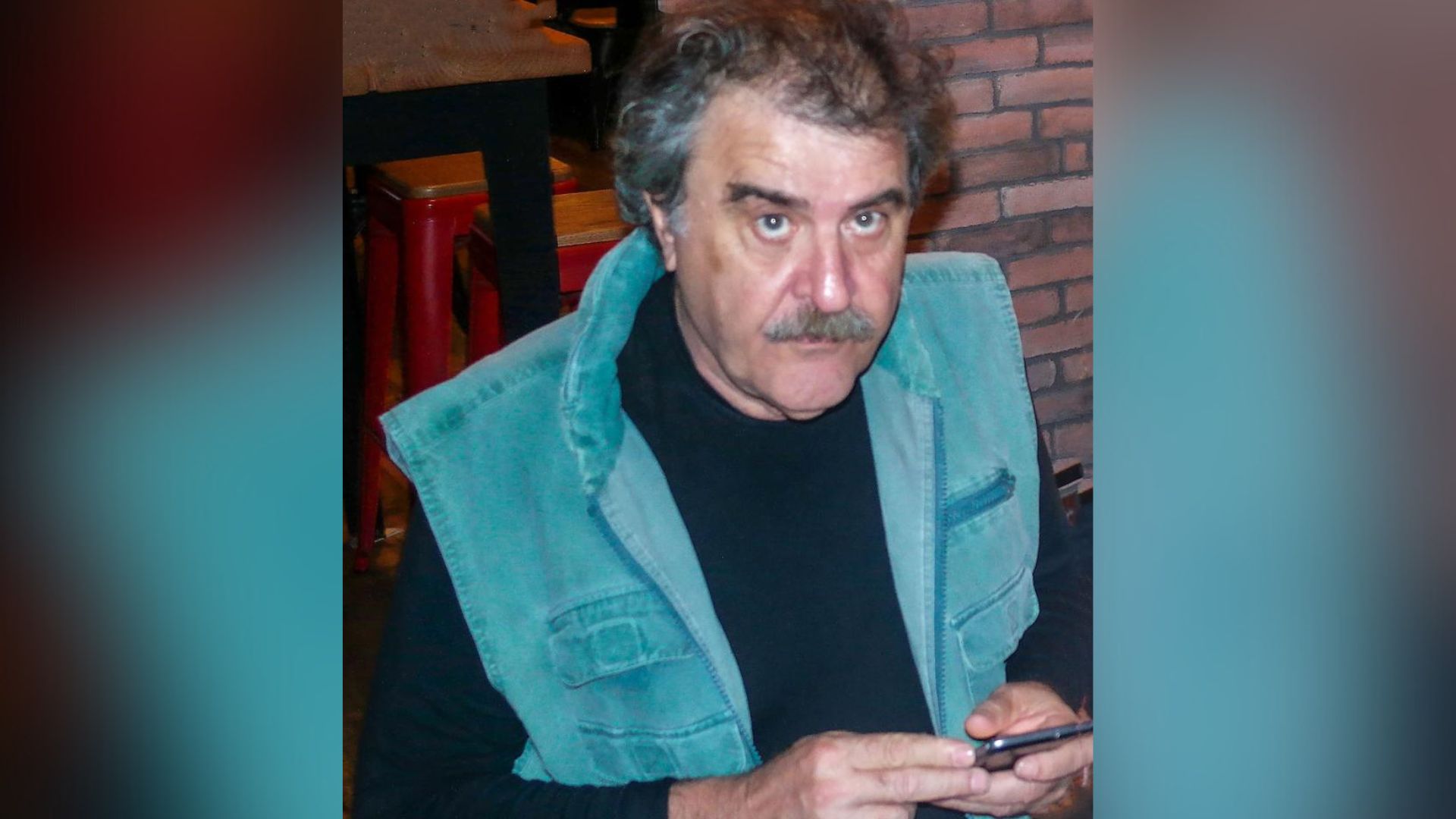

H J.P. Morgan εκτιμά ότι η Τράπεζα Πειραιώς ανακοίνωσε αποτελέσματα γ’ τριμήνου και εννεαμήνου που ξεπέρασαν σημαντικά τις προβλέψεις της αλλά και τις εκτιμήσεις των αναλυτών. Η αμερικανική τράπεζα και αναλυτής Mehmet Sevim θέτoυν σύσταση υπεραπόδοσης για τη μετοχή της τράπεζας στα 4,65 ευρώ ανά μετοχή.

«Αναφορικά με τις προοπτικές και τις κατευθυντήριες γραμμές, η τράπεζα επιβεβαιώνει ότι βρίσκεται σε καλό δρόμο για την επίτευξη των στόχων φέτος, με κέρδη ανά μετοχή άνω των 0,65 ευρώ και δείκτη αποδοτικότητας RοTE 14%. Κατά την περίοδο του εννεαμήνου, έχουν επιτύχει περίπου το 85% των προβλέψεων για τα κέρδη τους και ένα ROTE 15%, μέχρι στιγμής. Η αποτίμηση είναι στις 4,7 φορές τα κέρδη ανά μετοχή του 2025 (P/E) και 0,4 φορές σε όρους P/TBV και είμαστε με σύσταση overweight», εκτιμά ο Sevim για την Τράπεζα Πειραιώς.

Συνολικά, ο δείκτης αποδοτικότητας core ROTE διαμορφώθηκε στο 20,8% στο γ’ τρίμηνο και στο 17,8% στο εννεάμηνο, σαφώς πάνω από το 15% που είναι ο προσανατολισμός για φέτος. Ο δείκτης εποπτικών κεφαλαίων CET1 βελτιώθηκε κατά 60 μ.β. σε τριμηνιαία βάση στο 17,9% με τον δείκτη συνολικής κεφαλαιακής επάρκειας CAR στο 20,3%.

Η γερμανική τράπεζα Deutsche Bank βλέπει ότι η Τράπεζα Πειραιώς πραγματοποίησε καλές επιδόσεις σε όλους τους τομείς το τρίτο τρίμηνο με αύξηση των καθαρών κερδών κατά 23%, επίδοση που οφείλεται στα ισχυρά καθαρά έσοδα από τόκους (NII) και, κυρίως, στα πολύ χαμηλότερα κόστη και προβλέψεις για ζημιές από δάνεια.

Η βελτίωση του κεφαλαίου πραγματοποιείται ταχύτερα από ότι αναμενόταν και έχει φτάσει σε σταθερά επίπεδα και δεν φαίνεται να αποτελεί πλέον ανησυχία. «Τα βασικά έσοδα ξεπέρασαν την εκτίμηση κατά περίπου +5%, με αιχμή τα NII λόγω της επέκτασης του περιθωρίου κέρδους και του χαμηλού beta καταθέσεων, επιβεβαιώνοντας πλήρως τις ετήσιες προοπτικές για το καθαρό επιτοκιακό περιθώριο (NIM) 2,5%.

Τα έσοδα από αμοιβές ήταν επίσης καλύτερα του αναμενόμενου, καθώς οι καλύτερες προμήθειες συναλλαγών αντισταθμίστηκαν από χαμηλότερες χορηγήσεις. Τέλος, υπήρξαν ζημιές από συναλλαγές ύψους 18 εκατ. ευρώ αντί για έσοδα 8 εκατ. ευρώ που αναμενόταν, αντισταθμίζοντας το μεγαλύτερο μέρος της βελτίωσης των βασικών εσόδων», εξηγεί ο Alfredo Alonso της Deutsche Bank. Τα κεφάλαια συνεχίζουν να αυξάνονται ταχύτερα από το αναμενόμενο. Το κεφάλαιο ήταν και πάλι θετικό το τρίμηνο, με τον δείκτη CET1 FL να φτάνει το 12,78%, +55 μ.β. σε τριμηνιαία βάση από τα ισχυρά κέρδη που αντισταθμίστηκαν μόνο εν μέρει από την αύξηση των RWA και τις αποσβέσεις του DTC», συνεχίζει ο Alonso.

Eurobank: Η διεθνοποίηση αποδίδει «καρπούς» – Τα οφέλη από την Ελληνική Τράπεζα Κύπρου

Η J.P. Morgan και η Deutsche Bank παραμένουν με θετικές συστάσεις αγοράς (buy) για τη μετοχή της Eurobank, ενώ η αμερικανική Jefferies διατηρεί τη σύσταση διακράτησης (hold). Οι τιμές στόχοι για τη μετοχή είναι 2,6 ευρώ από τη J.P. Morgan, 2,05 ευρώ από τη Deutsche Bank και 1,70 ευρώ από τη Jefferies. Η επενδυτική τράπεζα ΑΧΙΑ, με τη σειρά της, επαναλαμβάνει τη θετική μακροπρόθεσμη άποψή της για τη μετοχή της Eurobank με αξιολόγηση αγοράς (Buy), με αμετάβλητη τιμή στόχο στα 2,3 ευρώ.

H διοίκηση προχώρησε σε αναβάθμιση τους στόχους για το έτος σε επίπεδο κερδών ανά μετοχή και αποδοτικότητας και η J.P. Morgan εκτιμά ότι τα αποτελέσματα της Eurobank με προσαρμοσμένα καθαρά κέρδη ύψους 318 εκατ. ευρώ ήταν 7% υψηλότερα από το consensus και 11% υψηλότερα από τις εκτιμήσεις της. Το αποτέλεσμα γ΄ τριμήνου μεταφράζεται σε σταθμισμένο δείκτη αποδοτικότητας RοTE 17,8% και 18% για το εννεάμηνο. Η διοίκηση έχει αναβαθμίσει τις προοπτικές για φέτος και τώρα βλέπει 0,30 κέρδη ανά μετοχή από 0,28 ευρώ, προγενέστερα. Η J.P. Morgan παραμένει με σύσταση overweight και τιμή στόχο στα 2,60 ευρώ. Οι μετοχές διαπραγματεύονται στις 5 φορές σε δείκτη Ρ/Ε το 2025, τον οποίο θεωρεί μη απαιτητικό για την υψηλή ποιότητα και το διαφοροποιημένο franchise που διαθέτει η τράπεζα, καθώς και τις ισχυρές προοπτικές κερδών.

H Deutsche Bank παραμένει με σύσταση αγοράς για τη Eurobank και επισημαίνει ότι η τράπεζα προχώρησε σε αναβάθμιση των κερδών της παρά τους προσωρινούς αντίθετους ανέμους. Τα κέρδη φόρων, τα οποία αντικατοπτρίζουν τη συμμετοχή της κυπριακής θυγατρικής Ελληνική Τράπεζα για το τρίμηνο, ήταν ακριβώς σύμφωνα με τις προσδοκίες, καθώς οι βασικές τάσεις παραμένουν ενθαρρυντικές. Οι αντίξοοι παράγοντες, σύμφωνα με τον Alonso, αφορούν την αύξηση του όγκου των δανείων. Η βελτίωση των καθαρών εσόδων από τόκους, λόγω των υψηλότερων επιτοκίων, θα πρέπει να είναι πιο κοντά στην κορύφωση το επόμενο τρίμηνο, με αποτέλεσμα την αναβάθμιση των βασικών κατευθυντήριων γραμμών σε περίπου 1,8 δισ. ευρώ για φέτος. Οι αμετάβλητες προοπτικές για το κόστος και τις προβλέψεις, βελτιώνουν την πορεία της τράπεζας για το δείκτη αποδοτικότητας RoTE φέτος σε περίπου 17% έναντι πάνω από 15% προηγουμένως.

Τέλος, η Jefferies επισημαίνει ότι ο Όμιλος της Euroabank είχε όφελος 30 εκατ. ευρώ από συγγενείς επιχειρήσεις, καθώς τα αποτελέσματα της κυπριακής θυγατρικής Ελληνικής Τράπεζας στο β’ τρίμηνο αντιστοιχούν σε 29% συμμετοχή, με αποτέλεσμα να εμφανίζει κέρδη προ φόρων 7% υψηλότερα. Τα έξοδα στα 229 εκατ. ευρώ ήταν ελαφρώς χαμηλότερα από το consensus, ενώ οι προβλέψεις για φέτος αναβαθμίστηκαν.

Εθνική Τράπεζα: Κορυφαίες επιδόσεις σε όλες τις κατηγορίες

Η αμερικανική τράπεζα J.P. Morgan εξηγεί ότι το γ’ τρίμηνο της Εθνικής Τράπεζας ήταν εξαιρετικό, με όλες τις κατηγορίες να ξεπερνούν τις εκτιμήσεις. Τα βασικά κέρδη ήταν υψηλότερα από τις εκτιμήσεις των αναλυτών και ο δείκτης NPEs μειώθηκε στο 3,7%. H σύσταση για τη μετοχή της ΕΤΕ είναι οverweight με τιμή-στόχο (Δεκ. 2024) τα 8,10 ευρώ.

Η Morgan Stanley παραμένει με σύσταση υπεραπόδοσης και τιμή στόχο στα 7,50 ευρώ ανά μετοχή και εκτιμά ότι τα καθαρά αποτελέσματα της Εθνικής Τράπεζας ήταν +55% σε ετήσια βάση, 4% πάνω από το τις εκτιμήσεις της και 3% πάνω από το consensus στα 671 εκατ. ευρώ. Κατά τη διάρκεια της τηλεδιάσκεψης, η διοίκηση ανέφερε ότι θα αναθεωρήσει προς τα πάνω τις προβλέψεις για τα μεγέθη έως το οικονομικό έτος 2025, μαζί με τα αποτελέσματα του τέταρτου τριμήνου, αποδίδοντας την αλλαγή σε υψηλότερα για μεγαλύτερο χρονικό διάστημα επιτόκια, καλύτερα από τα αναμενόμενα beta για τα δάνεια, καθώς και στην ανθεκτικότητα της ποιότητας του ενεργητικού.

Τα σταθερά κέρδη επιβεβαιώνουν τις καλές τάσεις, που απλώς αντισταθμίζονται από έκτακτα περιστατικά, επισημαίνει η Deutsche Bank για τα αποτελέσματα τρίτου τριμήνου της Εθνικής Τράπεζας, για τη μετοχή της οποίας εξακολουθεί να συστήνει διακράτηση (hold) με τιμή στόχο τα 7,10 ευρώ.

Η επενδυτική τράπεζα ΑΧΙΑ, από την πλευρά της, επισημαίνει ότι η ΕΤΕ ανακοίνωσε ένα εξαιρετικό σύνολο αποτελεσμάτων για το τρίτο τρίμηνο. Η μετοχή της διαπραγματεύεται με 0,63 φορές για το 2024 με εκτιμώμενο RoTE 13% και διατηρεί αξιολόγηση αγοράς (buy) με αμετάβλητη τιμή στόχο στα 7,40 ευρώ.

H Optima Bank βλέπει ότι η Εθνική Τράπεζα ανακοίνωσε ισχυρά αποτελέσματα γ’ τριμήνου, τα οποία ευθυγραμμίστηκαν με τις εκτιμήσεις της, καθώς τα αποτελέσματα επιβαρύνθηκαν από δαπάνες καθαρισμού NPE ύψους 60 εκατ. ευρώ. Η σύσταση αγοράς (buy) για τη μετοχή παραμένει και η τιμή στόχος διατηρείται στα 8 ευρώ.

Alpha Bank: Η σημασία της συμφωνίας με τη UniCredit Bank επισκιάζει τα αποτελέσματα

Η J.P. Morgan επισημαίνει ότι τα κέρδη της Alpha Bank ήταν 20% πάνω από τις προβλέψεις και παραμένει με σύσταση overweight και τιμή στόχο (Δεκ. του 2024) στα 2,20 ευρώ. Η άποψη της JPΜ είναι ότι η Alpha Bank ανακοίνωσε κέρδη γ’ τριμήνου με προσαρμοσμένα καθαρά κέρδη €208 εκατ., τα οποία είναι περίπου 20% πάνω από το consensus και έρχονται με προσαρμοσμένο δείκτη απόδοσης RοTE 13,9%, το υψηλότερο επίπεδο που έχει αναφέρει η τράπεζα. Τα κέρδη για το εννεάμηνο είναι αυξημένα κατά 92% σε ετήσια βάση.

«Με τα αποτελέσματα η διοίκηση τροποποιεί προς τα πάνω τις προβλέψεις για φέτος, κάνοντας λόγο για δείκτη RοTE άνω του 11,5%, κυρίως λόγω των καλύτερων εσόδων (και συνεπώς χαμηλότερου δείκτη κόστους-εσόδων στο 43% περίπου). Οι μετοχές της Alpha σημειώνουν άνοδο 45% φέτος έναντι +49% για τον εγχώριο τραπεζικό δείκτη και διαπραγματεύονται σε 4,8 φορές τα κέρδη του 2025 και 0,4 φορές σε δείκτη P/TBV», σημειώνει ο Sevim.

Η ελβετική τράπεζα UBS, η οποία έχει ουδέτερη σύσταση για την Alpha Bank και τιμή στόχο 1,21 ευρώ, εκτιμά ότι η Alpha Bank ανακοίνωσε κέρδη προ φόρων ύψους €285 εκατ., 11% πάνω από τις εκτιμήσεις των αναλυτών. Εντός αυτού του πλαισίου, τα έσοδα ήταν σύμφωνα με τις εκτιμήσεις, με το NII 6% υψηλότερα και το κόστος 7% χαμηλότερα, με αποτέλεσμα το κέρδος προ προβλέψεων να ξεπεράσει κατά 5% τις εκτιμήσεις.

Η συνεργασία με την Unicredit θα έχει θετικό αντίκτυπο άνω των 100 μ.β. στον δείκτη CET1. Η πρόσφατα ανακοινωθείσα συγχώνευση της UniCredit Romania με την Alpha Bank Romania θα δημιουργήσει την τρίτη μεγαλύτερη τράπεζα στην τοπική αγορά με συνδυασμένο μερίδιο αγοράς 12% σε σύνολο ενεργητικού και αναμένεται να ολοκληρωθεί το 2024, με το μερίδιο της Alpha Bank να ανέρχεται σε 9,9%. Η Unicredit και η Alpha Bank προχώρησαν επίσης σε συνεργασίες για τη διαχείριση περιουσιακών στοιχείων, ενώ η UniCredit υπέβαλε επίσης προσφορά στο Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) για την αγορά του μεριδίου του ΤΧΣ στην Alpha (9%). Με βάση τις προβλέψεις του consensus, η Alpha διαπραγματεύεται σε 5,1 φορές τα κέρδη του 2024 και 0,5 φορές την ενσώματη λογιστική αξία.

Ακόμα και η επιφυλακτική Jefferies, η οποία έχει θέσει τιμή στόχο τα €1,10 και σύσταση underweight για τη μετοχή της Alpha Bank, εκτιμά ότι η συμφωνία με την Unicredit στη Ρουμανία θα προσθέσει 100 μονάδες βάσης στο δείκτη κεφαλαίων CET1. Οι προβλέψεις για τα έσοδα αναβαθμίστηκαν σε περίπου €2,3 δισ. (από πάνω από €2,2 δισ.), το κόστος των προβλέψεων (CoR) παρέμεινε αμετάβλητο στις 80 μ.β. (consensus στις 73 μ.β.) και προσαρμοσμένο δείκτη RοTE πάνω από 11,5% (από πάνω από 11% προηγουμένως με το consensus στο 11,6%).

Διαβάστε επίσης

NBG Securities: Ισχυρά αποτελέσματα για τις τράπεζες στο γ’ τρίμηνο

Πώς είδαν οι J.P. Morgan, Deutsche Bank και Jefferies τα αποτελέσματα της Eurobank

Εθνική: Πώς βλέπουν τα αποτελέσματα τρίτου τριμήνου οι Deutsche Bank, ΑΧΙΑ, Optima Bank