ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι ελληνικές τράπεζες βρέθηκαν στο «μάτι του κυκλώνα» στη διάρκεια των τελευταίων εβδομάδων, αφού ο τραπεζικός δείκτης, από τις 1.100 μονάδες περίπου στα τέλη Ιουλίου, βρέθηκε στις 850 μονάδες περίπου ή 23% χαμηλότερα, παρότι μεσολάβησε και η αναβάθμιση της οικονομίας σε επενδυτική βαθμίδα από τη DBRS.

Οι τραπεζικοί αναλυτές βλέπουν ευκαιρία εισόδου στα τρέχοντα επίπεδα των τραπεζικών μετοχών και σε καμία περίπτωση δεν «τραβάνε μάρκες» από το τραπέζι.

AXIA: Ελκυστικό σημείο εισόδου για τις μετοχές

Η τελευταία, άκρως θετική άποψη που προστέθηκε είναι από την επενδυτική τράπεζα ΑΧΙΑ, σε ένα χρονικό σημείο μάλιστα που η «μπάλα καίει». Η ΑΧΙΑ επαναλαμβάνει τις αξιολογήσεις αγοράς για τις τέσσερις συστημικές τράπεζες, καθώς η πρόσφατη υποχώρηση καθιστά την τιμή εισόδου πιο ελκυστική. Μάλιστα θέτει και νέες υψηλότερες τιμές στόχους για δύο από τις τέσσερις τράπεζες. Οι νέοι στόχοι είναι: Alpha Bank 2 ευρώ (αμετάβλητος), Eurobank 2,3 ευρώ (από 2,4 ευρώ συμπεριλαμβανομένης της εξαγοράς της Ελληνικής Τράπεζας), Εθνική Τράπεζα 7,4 ευρώ (από 7,2 ευρώ) και Tράπεζα Πειραιώς 3,7 ευρώ (από 3,4 ευρώ).

Μετά την πρόσφατη αδυναμία των μετοχών τους, οι ανοδικές τάσεις των τιμών στόχων (που κυμαίνονται με ανοδικό περιθώριο από το ταμπλό του ΧΑ μεταξύ 40% – 60%) είναι πιο έντονες, καθιστώντας το σημείο εισόδου πιο ελκυστικό. Πέρα από τον βραχυπρόθεσμο καταλύτη έναντι της διάθεσης των μετοχών του ΤΧΣ, τα ισχυρά θεμελιώδη μεγέθη και η αποτελεσματική χρήση του πλεονάζοντος κεφαλαίου αποτελούν ένα εξαιρετικό συνδυασμό για τις ελληνικές τράπεζες για να δουν τις τιμές των μετοχών τους να αυξάνονται μέσω της επαναξιολόγησης. Η ΑΧΙΑ σημειώνει ότι οι τράπεζες εξακολουθούν να διαπραγματεύονται με έκπτωση περισσότερο από 25% έναντι των ευρωπαϊκών τραπεζών σε βάση δείκτη τιμής προς ενσώματη αξία (P/TE) για παρόμοιο RoTE περίπου 12% το επόμενο έτος.

Ως τελευταίο σημείο, επαναλαμβάνεται το ότι οι ελληνικές τράπεζες άρχισαν να επιδεικνύουν την ικανότητά τους να δημιουργούν αξία για τους μετόχους μέσω της χρήσης πλεονάζοντος κεφαλαίου με διάφορους τρόπους (π.χ. εξαγορές με “bolt-on”, κοινοπραξίες, επενδύσεις σε fintech, ακίνητα, δάνεια με αναπροσαρμογή)», καταλήγει η AΧΙΑ.

JPMorgan: Γιατί αγοράζουμε τις ελληνικές τράπεζες

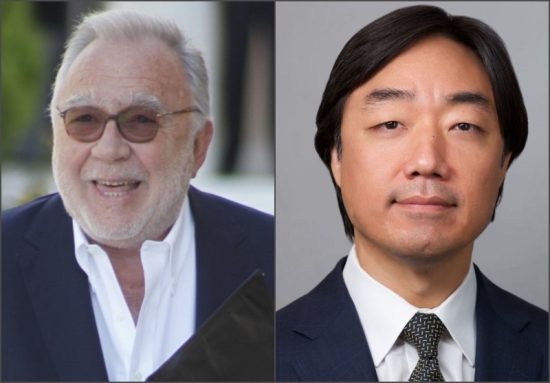

«Αναμένουμε ότι ο κύκλος των κερδών των ελληνικών τραπεζών που καθοδηγείται από τα καθαρά έσοδα από τόκους (NII) θα επιβραδυνθεί από εδώ και πέρα, σύμφωνα με την εκτίμησή μας, καθώς το κόστος των καταθέσεων θα αυξηθεί και τα επιτόκια θα εξομαλυνθούν μέχρι το 2025», εξηγεί η J.P. Morgan και ο Mehmet Sevim.

«Διατηρούμε τις overweight συστάσεις μας και για τις τέσσερις τράπεζες με μέσο όρο ανόδου 55% και επισημαίνουμε τη Eurobank (51% άνοδος) για τον υψηλό δείκτη ROTE, το υψηλό κεφάλαιο, τη δυνατότητα επιστροφής κεφαλαίου και την αύξηση για τα κέρδη ανά μετοχή από τη συναλλαγή με την Ελληνική Τράπεζα που δεν φαίνεται να είναι στην τιμή, την ΕΤΕ με 47% άνοδο για τον ανώτερο ισολογισμό της και Πειραιώς/Alpha (62%/64% άνοδος) για την ισχυρή λειτουργική ανατροπή και ως value plays.

Οι νέες τιμές-στόχοι για τις τράπεζες είναι:

Alpha Bank στα €2,20 από €2 προγενέστερα,

Eurobank στα €2,25 από €1,90 προγενέστερα,

Εθνική Τράπεζα στα €8,10 από €7,30 προγενέστερα,

Τράπεζα Πειραιώς στα €4,65 από €3,90 προγενέστερα.

«Ταυτόχρονα, πιστεύουμε ότι στο consensus, οι προσδοκίες εξακολουθούν να μην αντικατοπτρίζουν επαρκώς την πορεία του κλάδου σε επίπεδο κορυφής, λαμβάνοντας υπόψη τη δυναμική αύξησης των δανείων πάνω από την τάση, τους χαμηλούς δείκτες δανείων (LDRs) και τη βαρύτητα στις λιανικές καταθετικές βάσεις, καθώς και τον περιορισμένο οριακό ανταγωνισμό.

Citi: Νέες τιμές στόχοι για τις ελληνικές τράπεζες – Τι αλλάζει στις εκτιμήσεις των κερδών

Η Citi ανανεώνει τα μοντέλα κερδών για τις ελληνικές τράπεζες, αυξάνοντας τις προβλέψεις της για τα κέρδη συνολικά κατά +14% φέτος, +6% το επόμενο έτος και +1% το 2025. Η αναβάθμιση αντανακλά σε μεγάλο βαθμό τη θετική επίδραση των υψηλότερων επιτοκίων στα περιθώρια κέρδους, αλλά και την καλύτερη από την αναμενόμενη απόδοση των εσόδων από αμοιβές το 2023.

«Βλέπουμε ελάχιστη αιτιολόγηση για την πρόσφατη υποχώρηση των τιμών των μετοχών των ελληνικών τραπεζών τον τελευταίο μήνα, δεδομένης της συνεχιζόμενης σταθερής οικονομικής απόδοσης και επαναλαμβάνουμε τη θετική μας στάση για τον κλάδο. Πράγματι, θεωρούμε ότι η πρόσφατη υποχώρηση των τιμών των μετοχών αποτελεί ευκαιρία», εξηγεί η Citi.

H Citi επαναλαμβάνει τη θετική στάση, καθώς οι ανοδικές αναθεωρήσεις των κερδών ωθούν ανοδικά τις τιμές-στόχους για την ΕΤΕ και την Πειραιώς, ενώ αφήνουν αμετάβλητη την τιμή-στόχο για την Alpha. Επαναλαμβάνει τη διαβάθμιση buy για την ΕΤΕ, την Πειραιώς και την Alpha Bank.

Οι ανοδικές αναθεωρήσεις των κερδών οδηγούν την τιμή-στόχο για την ΕΤΕ στα 7,60 ευρώ από 7,30 ευρώ προηγουμένως, ενώ η τιμή-στόχος για την Πειραιώς αυξάνεται στα 4,15 ευρώ από 4 ευρώ. Η τιμή-στόχος για την Alpha Bank παραμένει αμετάβλητη στα 2 ευρώ. Για τη Eurobank δεν δίνει τιμή στόχο ή σύσταση.

Το μόνο αρνητικό που σημειώνει για το β’ τρίμηνο η Citi ήταν οι υψηλές εισροές NPEs που αποδίδονται στην καθοδική μετάβαση μιας και μόνο μεγάλης επιχείρησης που επηρέασε όλες τις τράπεζες. Οι διοικητικές ομάδες των τραπεζών διαβεβαίωσαν ότι επρόκειτο για μεμονωμένη περίπτωση με μοναδικά χαρακτηριστικά, αλλά παραμένει σε εγρήγορση για τυχόν ενδείξεις ότι η τάση βελτίωσης της ποιότητας του ενεργητικού αλλάζει.

Morgan Stanley: H υποχώρηση των τιμών δημιουργεί ευκαιρίες στις τράπεζες

Οι ελληνικές τράπεζες υποχωρούν κατά 15% κατά μέσο όρο το τελευταίο τρίμηνο σε σχέση με τις αναβαθμίσεις στις εκτιμήσεις των αναλυτών κατά +7% κατά τη διάρκεια αυτής της περιόδου, επισημαίνει η Nida Iqbal της Morgan Stanley. Ο αμερικανικός όμιλος συνεχίζει να προτιμά τις μετοχές της Τράπεζας Πειραιώς και Εθνικής Τράπεζας με σύσταση «overweight» και τιμές – στόχους στα 4,40 ευρώ και 8,33 ευρώ αντίστοιχα. Για την Alpha Bank η σύσταση είναι «equalweight» όπως και για τη Eurobank με τις τιμές στόχους να διαμορφώνονται στα 2,11 ευρώ και 2,10 ευρώ. Για μία ακόμη φορά η Morgan Stanley τονίζει ότι μία από τις βασικές αιτίες για την προτίμηση στο ελληνικό τραπεζικό σύστημα έγκειται στο γεγονός ότι η ελληνική οικονομία θα συνεχίσει να υπεραποδίδει έναντι της ευρωζώνης, τοποθετώντας την εκτίμηση για την ανάπτυξη στο 2,5% το 2023 και στο 2,2% το 2024.

Την ίδια ώρα οι ελληνικές τράπεζες εκτιμάται ότι θα ωφεληθούν σε μεγάλο βαθμό από την ενίσχυση της πιστωτικής επέκτασης αλλά και από τις συνεχείς επενδύσεις στο πλαίσιο του Ταμείου Ανάκαμψης. Εκτιμάται ότι θα υπάρξει αύξηση 6% στον μέσο ετήσιο ρυθμό των χρηματοδοτήσεων. Στα θετικά προστίθεται η ενίσχυση των περιθωρίων από τα τα υψηλότερα επιτόκια, με τα beta καταθέσεων να παραμένουν χαμηλά, ενώ παράλληλα η ποιότητα του ενεργητικού παραμένει ανθεκτική και οι μειούμενοι δείκτες NPEs υποστηρίζουν τις προοπτικές για χαμηλότερο κόστος κινδύνου στο μέλλον. Παράλληλα, σύμφωνα με τη Morgan Stanley, οι ελληνικές τράπεζες προσφέρουν το καλύτερο «risk – reward» μεταξύ των τραπεζών που καλύπτει.

Η MS αναφέρει ακόμη ότι οι ελληνικές τράπεζες τη φετινή χρονιά έχουν σημειώσει την υψηλότερη αύξηση στα κέρδη ανά μετοχή (EPS) από το consensus των αναλυτών και αναβαθμίσεις κατά +51% κατά μέσο όρο για φέτος, ακολουθούμενες από τις τράπεζες της κεντρικής και ανατολικής Ευρώπης και των Ηνωμένων Αραβικών Εμιράτων με 28% και 20%. Οι ελληνικές τράπεζες προσφέρουν την καλύτερη διασπορά απόδοσης κινδύνου και πλέον διαθέτουν μονοψήφιο δείκτη NPE με επίπεδα κάλυψης υψηλότερα από ότι στο παρελθόν. Σύμφωνα με τις εκτιμήσεις, η Eurobank είναι διαπραγματεύσιμη στις 0,7 φορές σε όρους P/BV, χαμηλότερα από την κορυφή των 0,8 φορών νωρίτερα φέτος, ενώ για τη μετοχή της Πειραιώς ο δείκτης P/BV είναι στις 0,6 φορές. Η Alpha Bank είναι διαπραγματεύσιμη στις 0,5 φορές με βάση τις συγκλίνουσες εκτιμήσεις και η ΕΤΕ διαπραγματεύεται στις 0,7 φορές.

Διαβάστε επίσης

Τέσσερις επενδυτικοί οίκοι ποντάρουν στις ελληνικές τράπεζες

AXIA: Αγοράστε τις ελληνικές τράπεζες – Ελκυστικό το σημείο εισόδου με 40%-60% ανοδικό περιθώριο

JP Morgan – Citi: Νέα ισχυρή ψήφος εμπιστοσύνης στις ελληνικές τράπεζες – Αυξάνουν τις τιμές στόχους