ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Κανένας άλλος μήνας του έτους δεν μεταδίδει τόσα αρνητικά vibes στις αγορές σαν κι αυτά του Οκτωβρίου…

Το ζοφερό χρηματιστηριακό κραχ του 1929, αλλά και εκείνο της «μαύρης Δευτέρας» του 1987, καθώς επίσης και η ραγδαία εξάπλωση της κρίσης του 2008, είναι συμβάντα που δεν έχουν πάψει να δυναστεύουν τη συλλογική μνήμη της παγκόσμιας επενδυτικής κοινότητας.

Με συνέπεια να «κληροδοτούν» το ψυχολογικό ντεζαβαντάζ για τον συγκεκριμένο μήνα, στη διάρκεια του οποίου έχουν γίνει ορισμένες από τις ιστορικές συντριβές του μετοχικού πλούτου.

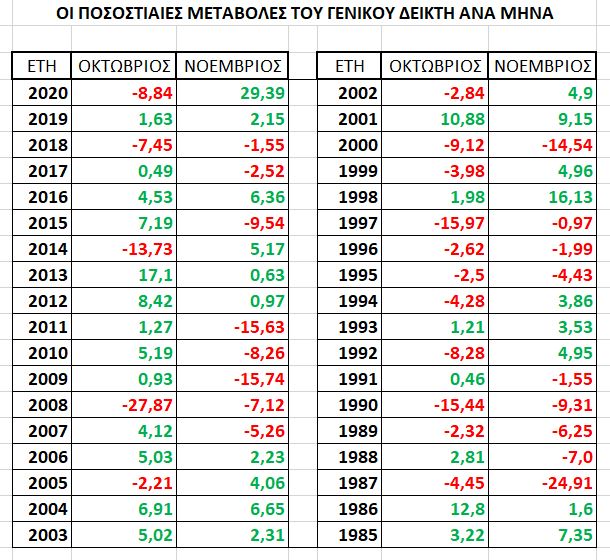

Ακόμη και στον μικρόκοσμο του ελληνικού χρηματιστηρίου, η κατά κανόνα «ψυχρή γλώσσα» των αριθμών λέει ότι Οκτώβριος είναι διαχρονικά ο χειρότερος μήνας για τις αποδόσεις των μετοχών. Ως αθροιστικό αποτέλεσμα της πορείας των τιμών του Γενικού Δείκτη, μέσα στη διαδρομή των τελευταίων 36 ετών…

Αν μάλιστα προστεθούν και οι αρνητικές επιδόσεις που «κουβαλάει» και ο Νοέμβριος, τότε ασφαλώς πρόκειται για ένα δίμηνο «φωτιά» για τα μετοχικά χαρτοφυλάκια.

Γεγονός που εξ αντικειμένου βάζει δύσκολα και στους ενεργούς «παίκτες». Οι οποίοι μάλλον θα πρέπει να σκεφτούν διπλά το αναλαμβανόμενο ρίσκο σε αυτήν την «διακεκαυμένη» περίοδο του έτους.

Στον διεθνή περίγυρο, η είσοδος των αγορών στον «άγριο Οκτώβριο» συμπίπτει στην παρούσα φάση και με μια άλλη ιδιαιτερότητα.

Τούτο γιατί, από την πλευρά των διεθνών οίκων, πυκνώνουν οι αναφορές για μια επικείμενη βουτιά των χρηματιστηρίων, που έχουν ως σηματωρό τη Wall Street.

Ίσως γιατί πιστεύουν ότι όπως ο κόσμος έτσι και οι «ναοί» του χρήματος δεν μπορεί να πορεύονται εσαεί σε μια ανοδική γραμμή ευημερίας και σταθερών υπεραξιών.

Μένει βεβαίως να διαπιστωθεί αν ο τεράστιος όγκος ρευστότητας με τον οποίον έχει τροφοδοτηθεί το παγκόσμιο σύστημα, θα ακούσει τις…Κασσάνδρες ή όχι.

Άλλωστε, εδώ και μια εξαετία επαναλαμβάνονται συχνά-πυκνά τέτοιου είδους εκτιμήσεις για «μεγάλο ξεφούσκωμα», χωρίς να επιβεβαιώνονται.

Καθώς παρά τις όποιες πρόσκαιρες διορθώσεις, η αμερικανική αγορά είναι 125% πιο πάνω, από τα επίπεδα όπου βρισκόταν τέτοιες μέρες, του 2015… Λίγο πολύ και τα άλλα μεγάλα χρηματιστήρια διαθέτουν ισχυρή ανοσία, όπως απέδειξαν με τον τρόπο με τον οποίο ξεπέρασαν το αρχικό σοκ που δημιούργησε το «χτύπημα» της πανδημίας.

Το ότι οι αποτιμήσεις έχουν ξεφύγει (στη Wall Street κατά κύριο λόγο) είναι ηλίου φαεινότερο, αλλά η υπερεπάρκεια κεφαλαίων είναι εκείνη που συντηρεί και φουσκώνει την… ευμάρεια των αγορών. Μέχρι στιγμής τουλάχιστον. Διότι μόνον οι σποραδικές χρηματιστηριακές κρίσεις και τα κραχ έρχονται να πιστοποιήσουν κάθε φορά το μέγεθος της πλάνης, μέσα στην οποία (έως τότε) άπαντες διαβιώνουν.

Βεβαιότατα, όλα αυτά σε καμία περίπτωση δεν σημαίνουν ότι ντε και καλά στη διάρκεια του Οκτωβρίου θα έρθει ο Αρμαγεδδών στη Wall Street και στις άλλες μεγάλες διεθνείς αγορές. Η πορεία των οποίων μοιάζει να είναι μια πολυπαραγοντική εξίσωση, ικανή να δώσει το οποιοδήποτε αποτέλεσμα. Αλλά σε απρόβλεπτο χρόνο… Και φυσικά είναι άλλο να υπάρξει μια διόρθωση της τάξεως του 10% και άλλο να γκρεμιστούν οι αγορές.

Αγορές: «Φτωχός συγγενής» το ελληνικό χρηματιστήριο

Μικρή κουκίδα στον παγκόσμιο χάρτη των αγορών, το ελληνικό χρηματιστήριο δείχνει να είναι ο φτωχός και μίζερος συγγενής, με βάση τα όσα συμβαίνουν στον διεθνές σκηνικό. Η υποτιμημένη ελληνική αγορά πρωτοστατεί στην πτώση όταν υποχωρούν οι ξένες, ενώ αδυνατεί να τις ακολουθήσει στο ανοδικό τους τέμπο.

Η όλη αυτή ανορθογραφία αποτυπώνεται και από τα στοιχεία τα οποία δείχνουν ότι με κέρδη 7,7% από το ξεκίνημα της εφετινής χρονιάς, το χρηματιστήριο της Αθήνας είναι στην 36η θέση των αποδόσεων, ανάμεσα σε 40 ευρωπαϊκά. Όντας ανήμπορο να ενσωματώσει τους προσδοκώμενους, ισχυρούς ρυθμούς ανάπτυξης για την δεκαετία που ακολουθεί.

Στον απόηχο της επικείμενης αύξησης κεφαλαίου της ΔΕΗ, αλλά και της γενικότερης επενδυτικής επιφυλακτικότητας, ο Γενικός Δείκτης κατέγραψε πτώση 6,3% τον Σεπτέμβριο.

Μήνας «κόκκινος» για τις περισσότερες αγορές του πλανήτη, που έδειξαν να προβληματίζονται από τις πληθωριστικές πιέσεις και τις μεγάλες ανατιμήσεις στα ενεργειακά κόστη.

Ο ευρύτερος αμερικανικός δείκτης S&P 500 υποχώρησε κατά 4,8% τον Σεπτέμβριο, ο τεχνολογικός δείκτης Nasdaq έχασε 5,3% μέσα στη διάρκεια του μήνα, ενώ 11 ευρωπαϊκές αγορές κατέγραψαν στο ίδιο διάστημα απώλειες άνω του 4,5%…

Εξελίξεις που έρχονται να ασκήσουν ακόμη μια ιδιότυπη πίεση στους επενδυτές, σε ότι αφορά το…φόβητρο του Οκτωβρίου. Που αντανακλά περισσότερο τις αρνητικές προσδοκίες για την πορεία των αγορών, παρά την πραγματική διάσταση των όσων έχουν συμβεί.

Τουλάχιστον σε ό,τι αφορά τη Wall Street, τα διαχρονικά στοιχεία δείχνουν ότι ο χειρότερος μήνας (εξεταζόμενος από το πόσες φορές έχει πτώση) είναι ο Σεπτέμβριος και όχι ο Οκτώβριος των κραχ.

Ο οποίος στιγματίζεται μεν από νευρικότητα και έντονες διακυμάνσεις, αλλά διατηρεί ένα θετικό πρόσημο στις μέσες αποδόσεις του…

Οι «σκληροί» μήνες Οκτώβριος και Νοέμβριος

Επι ελληνικού εδάφους τα στοιχεία των τελευταίων 36 ετών δείχνουν ότι ο Γενικός Δείκτης έχει σημειώσει 20 φορές άνοδο τον Οκτώβριο και 16 πτώση.

Ωστόσο, καθώς οι πτώσεις έχουν μεγαλύτερη ένταση από τις ανόδους, το τελικό ισοζύγιο των αποδόσεων είναι βαθιά αρνητικό.

Διότι αρχής γενομένης από το 1985 και φτάνοντας μέχρι και το περσινό 2020, η αθροιστική επίδοση του Οκτωβρίου μεταφράζεται σε συνολικές ζημιές 30,71%.

Οι ζημιές αυτές προκύπτουν αν κάθε φορά χρησιμοποιούσε κάποιος ένα κεφάλαιο (για παράδειγμα 1.000 ευρώ) αγοράζοντας στο ξεκίνημα του Οκτωβρίου ακριβώς το «καλάθι» των μετοχών που απαρτίζουν τον Γενικό Δείκτη και στο τέλος του μήνα πουλούσε τις μετοχές.

Μετά από 36 χρόνια οι κινήσεις αυτές θα του είχαν επιφέρει ζημιές 307,1 ευρώ στο αρχικό κεφάλαιο των 1.000 ευρώ.

Αν o ίδιος επενδυτής δεν χρησιμοποιούσε κάθε φορά ένα σταθερό κεφάλαιο, αλλά επανεπένδυε το εκάστοτε διαθέσιμο υπόλοιπο, οι ζημιές του Οκτωβρίου θα είχαν ανέβει στο 36,5%. Κατατάσσοντας τον Οκτώβριο σαν τον χειρότερο, ανάμεσα στους 12 μήνες του έτους.

Με δεύτερο τον Ιούνιο του οποίου οι ζημιές σε 36 χρόνια ανέρχονται αθροιστικά στο 22,32% και φτάνουν στο -34,4% με επανεπενδύσεις του διαθέσιμου κεφαλαίου.

Από την άλλη πλευρά ο χρηματιστηριακός Νοέμβριος έχει κινηθεί 19 φορές ανοδικά και 17 καθοδικά στα τελευταία 36 χρόνια.

Το αθροιστικό αποτέλεσμα οδηγεί σε ζημιές 20,22% οι οποίες φτάνουν στο 30,6% στην περίπτωση της επανεπένδυσης του διαθέσιμου κεφαλαίου.

Με τα στοιχεία αυτά, το δίμηνο Οκτωβρίου-Νοεμβρίου είναι ότι πιο επαχθές επενδυτικά, για την ελληνική αγορά. Καθώς οι ζημιές στην περίοδο των 36 ετών ξεπερνούν το 50%…

Αυτά θα μπορούσαν να λογιστούν ώς άσχημα νέα.

Υπάρχουν όμως και τα καλά, που αφορούν τα στοιχεία τα οποία προκύπτουν σε ένα πιο περιορισμένο εύρος χρόνου. Διότι αν ληφθούν υπόψη οι επιδόσεις του Γενικού Δείκτη στην τελευταία δεκαετία, τότε τόσο ο Οκτώβριος όσο και ο Νοέμβριος φέρνουν κέρδη στις μετοχές ώς συνολικό αποτέλεσμα…

Τα’ χουν αυτά οι αγορές. Οι οποίες κάνουν τους επενδυτές να φοβούνται όταν πρέπει να ελπίζουν και να ελπίζουν όταν πρέπει να φοβούνται.

Πάντως στην συντριπτική τους πλειονότητα τα χρηματιστήρια μπήκαν στον Οκτώβριο με το δεξί. Με τις τιμές των βασικών δεικτών τους να καταγράφουν άνοδο.

Το αν όντως η αρχή είναι το ήμισυ του παντός θα φανεί σε τέσσερις βδομάδες.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΚΥΣΕΑ: Αυτή είναι η νέα στρατιωτική ηγεσία των Ενόπλων Δυνάμεων

- Στη «Silicon Valley» της Ταϊβάν, εκεί όπου χτίζεται το μέλλον της τεχνολογίας παγκοσμίως

- Trade Republic: Η ψηφιακή τράπεζα με 8 εκατομμύρια πελάτες που διαχειρίζονται περιουσιακά στοιχεία άνω των 100 δισ. ευρώ

- Φυσικό αέριο: Οι αγορές είχαν προεξοφλήσει τη διακοπή των ροών μέσω Ουκρανίας