ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με βάση τις περσινές δηλώσεις στην εφορία, η ανώτερη εισοδηματική τάξη στην Ελλάδα απαρτίζεται από 395.495 φορολογούμενους, οι οποίοι είχαν ετήσια έσοδα από 33.000 έως και πάνω από 900.000 ευρώ. Τα συνολικά δηλωθέντα εισοδήματα ,που αποκτήθηκαν από όλους αυτούς ( και αφορούσαν τη χρήση του 2018) ανήλθαν σε 21,8 δισ. ευρώ.

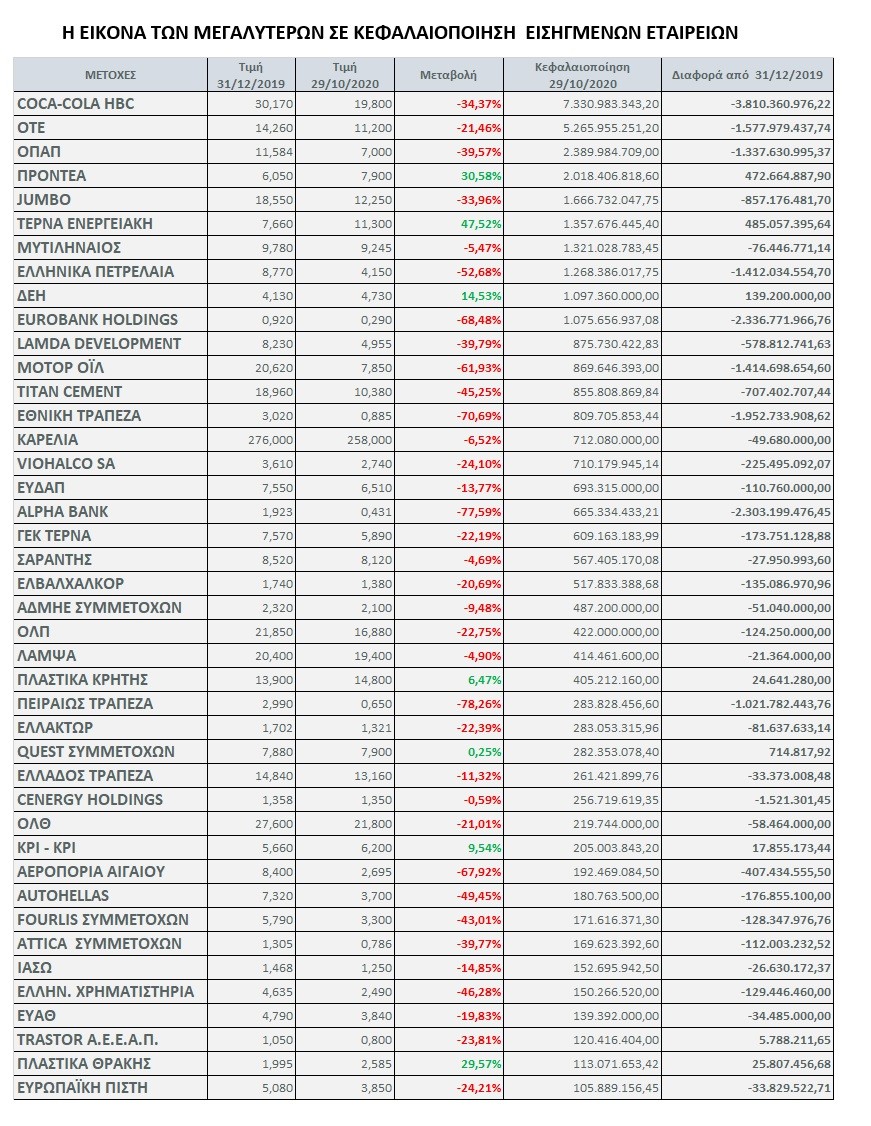

Σχεδόν ταυτόσημο σε οικονομικό μέγεθος είναι και το κόστος από το χρηματιστηριακό «ολοκαύτωμα» που έχει συντελεστεί στις ελληνικές μετοχές. Η αξία των οποίων από τα 61,2 δισ. που ήταν στην αρχή της χρονιάς, κατέπεσε χθες στα 39,9 δισ. ευρώ. Με τις συνολικές ζημιές που έχουν «φορτωθεί» στα χαρτοφυλάκια των Ελλήνων και ξένων επενδυτών να ανέρχονται στα 21,3 δισ. ευρώ.

Η χθεσινή μεγάλη πτώση του Γενικού Δείκτη κατά 5,08% χαρακτηρίζεται από ορισμένους επαγγελματίες σαν τη…βοή πλησιαζόντων, αρνητικών γεγονότων, σε πολλαπλά επίπεδα. Υγειονομικής, οικονομικής, επιχειρηματικής ή και γεωστρατηγικής φύσεως, το εύρος και τα «ποιοτικά» χαρακτηριστικά των οποίων, μένει να διακριβωθούν.

Αν και επί καθημερινής βάσεως τα χρηματιστήρια είναι εθισμένα να αναθεωρούν « αυτό πού πίστευαν χθες», εν τούτοις τα δεδομένα για τον ελληνική αγορά δεν παύουν να ιδιαίτερα σκληρά. Τουλάχιστον σε βραχυπρόθεσμο χρονικό ορίζοντα και λαμβάνοντας ως δεδομένο την αναμενόμενη, ισχυρή μεταβλητότητα στις τιμές των μετοχών.

Η «κατακόκκινη» χθεσινή συνεδρίαση στον αθηναϊκό «ναό» του χρήματος συνοδεύτηκε από συναλλακτικό τζίρο 81,1 εκατ. ευρώ. Σχεδόν διπλάσιο από την αμέσως προηγούμενη συνεδρίαση και κατά περίπου 20 εκατ. ευρώ μεγαλύτερο (33%) σε σύγκριση με τον ημερήσιο, μέσο όρο, από την αρχή του έτους. Γεγονός που επιδέχεται διπλής ανάγνωσης: Γιατί κατά κανόνα, η νεότερη γενιά των χρηματιστών θεωρεί εξόχως αρνητικό να «ψηφίζεται» μια μεγάλη βουτιά των τιμών, από μεγάλο τζίρο. Από την άλλη πλευρά όμως, οι παλαιότεροι χρηματιστές έχουν την άποψη ότι ο μεγάλος συναλλακτικός τζίρος ,δείχνει ότι εκείνοι που αγοράζουν και απορροφούν την προσφορά θα υπερασπιστούν τις τοποθετήσεις τους… Μέχρι ποιου βαθμού βεβαίως, είναι ένα ερώτημα. Αν δηλαδή θα καταφέρουν να αντιστρέψουν άμεσα την πτωτική τάση, ή όχι.

Σε κάθε περίπτωση το σίγουρο είναι ότι από την αρχή της εφετινής χρονιάς και ειδικά μετά από το ξέσπασμα της πανδημίας, το χρηματιστήριο δικαιώνει μόνο τους πωλητές… Είναι άλλωστε χαρακτηριστικό ότι αυτήν τη στιγμή η ελληνική αγορά έχει τις μεγαλύτερες απώλειες από όλα τα χρηματιστήρια του κόσμου, καθώς ο Γενικός Δείκτης βρίσκεται στο -38,37% από το ξεκίνημα του 2020. Με δεύτερη χειρότερη επίδοση αυτή της Αυστριακής αγοράς (-37%) και τρίτη εκείνη του κυπριακού χρηματιστηρίου που χάνει 34,77%.

Πωλητής με 50% κάτω από το κόστος κτήσης

Τι όμως μπορεί να είναι αυτό που κάνει την ελληνική αγορά να ηττάται πανταχόθεν και να κατρακυλά στου «κακού» την σκάλα;

Ιδού ένα μεμονωμένο, αλλά χαρακτηριστικό παράδειγμα των όσων διαδραματίζονται στο χρηματιστηριακό σκηνικό: Προ πενταμήνου, ξένο χαρτοφυλάκιο, συνταξιοδοτικού ταμείου, μπήκε σε μία από τις μεγαλύτερες εισηγμένες ελληνικές εταιρείες. Από την οποία όμως το τελευταίο χρονικό διάστημα αποχωρεί, με σημαντικές απώλειες. Κοντά στο…50% σε σύγκριση με το κόστος κτήσης των μετοχών. Ο διαχειριστής του χαρτοφυλακίου κάνει λόγο για αλλαγή στρατηγικής ,που υπαγορεύει την αύξηση των διαθεσίμων σε μετρητά και ως η εκ τούτου η Ελλάδα ήταν από τις πρώτες επιλογές για ρευστοποιήσεις. Κατά κανόνα η προσφορά του ξένου «παίκτη» απορροφάται από τους ιδιώτες Έλληνες επενδυτές, σε ολοένα και χαμηλότερες τιμές. Καλά πληροφορημένες πηγές της συγκεκριμένης εταιρείας αναφέρουν «ότι αν ο διαχειριστής χρησιμοποιούσε δικά του κεφάλαια και όχι πελατών, τότε είναι βέβαιο ότι δεν θα πουλούσε…»

Αποτελεί κοινό μυστικό, ότι οι «καθαρές» πωλήσεις που βγαίνουν από τα ξένα Funds ( πάνω από μισό δισ. ευρώ από την αρχή του έτους) έχουν ρίξει στα τάρταρα τις αποτιμήσεις της συντριπτικής πλειονότητας των μεγαλύτερων εισηγμένων επιχειρήσεων. Στην αρχή της χρονιάς θεωρούσαν την ελληνική αγορά ακριβή και όταν ήρθε η πανδημία, αποκόμισαν την αίσθηση ότι τα πλήγματα στην εγχώρια οικονομία θα είναι πολύ μεγάλα, λαμβάνοντας υπόψη την ισχυρή επίδραση του τουρισμού στο Α.Ε.Π. Κάτι που απογύμνωσε το επενδυτικό αφήγημα της χώρας και έθεσε στο περιθώριο το ούτως ή άλλως αβαθές ελληνικό χρηματιστήριο. Η κλιμακούμενη ένταση στις ελληνοτουρκικές σχέσεις ήταν ακόμη μια αρνητή παράμετρος.

Στην παρούσα φάση η επέλαση της φονικής πανδημίας, ήρθε να συνδυαστεί με την μεταδιδόμενη αρνητική εικόνα για τις τράπεζες και τα διαχεόμενα σενάρια κεφαλαιακών αυξήσεων, με συνέπεια να διαμορφωθεί ένα εκρηκτικό κοκτέιλ αβεβαιότητας, προβληματισμών και πεσιμισμού. Δεν είναι λίγοι εκείνοι που πιστεύουν ότι το… νέο κύμα των πωλήσεων στο χρηματιστήριο οφείλεται στις τραπεζικές παρενέργειες, που μεταδόθηκαν σε όλο το εύρος της αγοράς.

Όπως όλα δείχνουν, η αρνητική πορεία της αγοράς δεν μπορεί να έχει μια βιώσιμη ανάσχεση, αν δεν αλλάξει η μέχρι τώρα συμπεριφορά των ξένων «παικτών», που ως κεντρική τάση, είναι σταθεροί πωλητές. Διότι ναι μεν το ελληνικό στοιχείο είναι εκείνο που απορροφά την προσφορά, αλλά από μόνο του αδυνατεί να δώσει κατεύθυνση στο χρηματιστήριο. Οπότε οι ελληνικές μετοχές θεωρείται εύλογο να βιώσουν κι άλλο πόνο, μέχρι να βγουν στο ξέφωτο της ανάκαμψης…

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΣΥΡΙΖΑ: «Κατώτεροι των περιστάσεων» ΠΑΣΟΚ και Νέα Αριστερά – Η Δικαιοσύνη πρέπει να διερευνήσει την «Ομάδα Αλήθειας»

- Χρυσοχοΐδης: Τέλος οι εκδηλώσεις και οι συναυλίες στα Εξάρχεια

- Υπ. Δικαιοσύνης και Ψηφιακής Διακυβέρνησης: Η Δικαιοσύνη αναβαθμίζεται ψηφιακά με συστήματα τεχνητής νοημοσύνης

- Λιμάνι Ηγουμενίτσας: Σύλληψη οδηγού φορτηγού για μεταφορά από την Ιταλία κλεμμένων αυτοκινήτων