ΣΧΕΤΙΚΑ ΑΡΘΡΑ

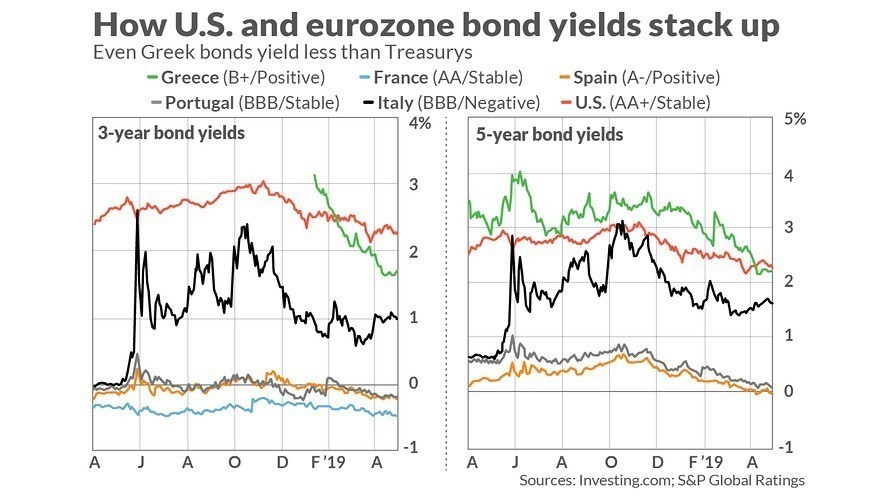

Οι αποδόσεις των 5ετών ομολόγων του ελληνικού Δημοσίου είναι χαμηλότερες από εκείνες των αντίστοιχων αμερικανικών τίτλων – και είναι έτσι εδώ και ένα μήνα.

Ναι, για τα 3ετή και τα 5ετή ομόλογά της, η Ελλάδα, η πιστοληπτική διαβάθμιση της οποίας είναι βαθιά στην κατηγορία «junk», πληρώνει στους επενδυτές λιγότερο από ό,τι η αμερικανική κυβέρνηση του «ΑΑ+». Τα ιταλικά, πορτογαλικά, ισπανικά και γαλλικά κρατικά ομόλογα -επίσης χαμηλότερης διαβάθμισης από τα αμερικανικά- προσφέρουν χαμηλότερες, σημαντικά χαμηλότερες, αποδόσεις σε σχέση με τα αμερικανικά, ακόμη και τα 10ετή.

Ακόμη, όμως, κι αν δεχθούμε ότι η ελληνική κυβέρνηση είναι τόσο αξιόπιστη όσο και η αμερικανική, γιατί θα πρέπει οι επενδυτές να δεχθούν χαμηλότερη απόδοση για τα ελληνικά ομόλογα; Και γιατί είναι πρόθυμοι να δεχθούν τις ακόμη χαμηλότερες αποδόσεις που δίνουν άλλες χώρες της Ευρωζώνης;

Ένας πιθανός λόγος είναι ότι περιμένουν πως το ευρώ θα ανατιμηθεί. Παρά τις χαμηλές αποδόσεις των ομολόγων της Ευρωζώνης, οι επενδυτές ενδέχεται να θεωρούν ότι, τελικά, θα εξασφαλίσουν μεγαλύτερες αποδόσεις πουλώντας τα ακριβά ευρώ τους και αγοράζοντας φθηνότερα δολάρια και άλλα νομίσματα.

Η στρατηγική αυτή έχει, όντως, μια βάση.

Στα τέλη Απριλίου, η κρατούσα άποψη μεταξύ των αναλυτών ήταν ότι το ευρώ θα ενισχυθεί σημαντικά τα επόμενα δύο χρόνια, ενώ θα συνεχίσει να ενισχύεται, έστω και με βραδύτερο ρυθμό, και στη συνέχεια. Και οι προθεσμιακές αγορές δείχνουν να υποστηρίζουν την άποψη αυτή.

Όμως, ακόμη και στην περίπτωση που η προσδοκία ανατίμησης του ευρώ λύνει τον γρίφο των χαμηλών αποδόσεων των ομολόγων, εγείρει ένα άλλο, ακόμη μεγαλύτερο ερωτηματικό: Γιατί οι επενδυτές να περιμένουν ότι το ευρώ θα ανατιμηθεί;

Μια τέτοια προσδοκία θα ήταν λογική μόνο εάν κάποιος προέβλεπε με σιγουριά ότι η οικονομία της Ευρωζώνης είναι πιθανό να αναπτυχθεί ταχύτερα από την αμερικανική. Η ταχύτερη αυτή ανάπτυξη θα συνοδευόταν πιθανότατα από αυξανόμενες πληθωριστικές πιέσεις, οι οποίες, με τη σειρά τους, θα έκαναν την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) να αυξήσει τα επιτόκια. Και τα υψηλότερα βραχυπρόθεσμα επιτόκια, σε συνδυασμό με τις ελκυστικότερες επενδυτικές ευκαιρίες που θα συνόδευαν την επιτάχυνση της ανάπτυξης, θα έφερναν χρήματα στην Ευρωζώνη, αυξάνοντας την αξία του ευρώ.

Ωστόσο, ένα τέτοιο σενάριο είναι ιδιαίτερα απίθανο.

Οι τρέχουσες προβλέψεις για την ανάπτυξη δείχνουν ανησυχητικά προς την αντίθετη κατεύθυνση. Το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) προβλέπει πως η παγκόσμια ανάπτυξη θα επιβραδυνθεί ακόμη πιο έντονα απ’ ό,τι πέρυσι. Και το σημαντικότερο, απ’ όλες τις μεγάλες οικονομίες, οι οικονομίες της Ευρωζώνης φαίνεται να επιβραδύνονται ιδιαίτερα γρήγορα. Επιπλέον, τα σχέδια των ΗΠΑ να αυξήσουν ακόμη περισσότερο τους δασμούς για τα κινεζικά προϊόντα θα επιδεινώσουν ακόμη περισσότερο την επιβράδυνση που ήδη παρατηρείται στο παγκόσμιο εμπόριο. Επομένως, οι ρυθμοί ανάπτυξης στην Ευρώπη -άρρηκτα συνδεδεμένοι με το παγκόσμιο εμπόριο- είναι σχεδόν σίγουρο ότι θα διαμορφωθούν σε χαμηλότερα επίπεδα από εκείνα που προβλέπει το ΔΝΤ.

Αν, για κάποιο λόγο, το ευρώ πράγματι ενισχυόταν, οι κάτοχοι ομολόγων κρατών της Ευρωζώνης θα είχαν το κέρδος το οποίο προσδοκούν. Ωστόσο, η ήδη αδύναμη οικονομία της περιοχής θα πιεζόταν ακόμη περισσότερο, γεγονός που, με τη σειρά του, θα επηρέαζε αρνητικά την αξιοπιστία των εκδοτών και θα πίεζε προς τα πάνω τις αποδόσεις των ομολογιακών τίτλων.

Το «déjà vu» του 2007

Επιπλέον, η σημερινή κατάσταση έχει στοιχεία «déjà vu». Έχουμε να κάνουμε με τον ίδιο παραλογισμό που επικρατούσε στην Ευρωζώνη και τον Ιούλιο του 2007, λίγο πριν ξεσπάσει η παγκόσμια χρηματοπιστωτική κρίση. Τότε, όπως και τώρα, τα ομόλογα του γαλλικού, ελληνικού, ιταλικού, πορτογαλικού και ισπανικού Δημοσίου προσέφεραν χαμηλότερες αποδόσεις από εκείνες των αμερικανικών. Το ευρώ ενισχυόταν έναντι του δολαρίου. Και η ευφορία που επικρατούσε ήταν μεταδοτική. Τον Ιούλιο του 2007, και ενώ η κρίση των subprime μετρούσε τα πρώτα της θύματα, το ΔΝΤ αναθεώρησε προς τα πάνω, ιδίως για την Ευρωζώνη, τις προβλέψεις του για την ανάπτυξη το 2007 και το 2008.

Το πόσο παράλογο ήταν όλο αυτό δεν άργησε να φανεί.

Η ανάπτυξη στην Ευρωζώνη επιβραδύνθηκε στο δεύτερο εξάμηνο του 2007 και η περιοχή άρχισε να «φλερτάρει» με την ύφεση μετά τη διάσωση της Bear Stearns τον Μάρτιο του 2008.

Οι επενδυτές δέχθηκαν διπλό χτύπημα. Οι αποδόσεις των ομολόγων της Ευρωζώνης αυξήθηκαν (οπότε οι τιμές των ομολόγων έπεσαν). Το ευρώ υποχώρησε έναντι του δολαρίου και συνέχισε να υποχωρεί μέχρι το τέλος του έτους. Και η υποχώρηση των αποδόσεων των ομολόγων και του ευρώ συνεχίστηκε μέχρι που στα τέλη του 2009 ξέσπασε και επισήμως η κρίση στην Ευρωζώνη.

Δώδεκα, μόλις, χρόνια μετά, μια «φούσκα» φαίνεται να θολώνει και πάλι τα σημάδια κινδύνου στην Ευρωζώνη.

Οι ανά τον κόσμο φορείς χάραξης πολιτικής δεν έχουν ακόμη αναγνωρίσει πόσο μπορεί να πλήξει την οικονομία η αναταραχή στις εμπορικές σχέσεις.

Υποτιμούν επίσης τους οικονομικούς κινδύνους. Δίνουν έμφαση στη μείωση των δεικτών του χρέους των κυβερνήσεων και των Μη Εξυπηρετούμενων Δανείων των τραπεζών, σε σχέση με τα υψηλά στα οποία είχαν φτάσει κατά τη διάρκεια της κρίσης, αλλά δεν έχουν δώσει ιδιαίτερη σημασία στο γεγονός ότι οι ίδιες αδυναμίες είναι σήμερα χαρακτηριστικά μεγαλύτερες απ’ ό,τι ήταν στα μέσα του 2007 για όλες, ουσιαστικά, τις χώρες της Ευρωζώνης.

Το χρέος των κυβερνήσεων είναι σχεδόν παντού σημαντικά υψηλότερο. Ενώ οι τράπεζες έχουν περισσότερα κεφάλαια, έχουν επίσης υψηλότερα ποσοστά μη εξυπηρετούμενων δανείων, τα οποία πιθανότατα δεν δείχνουν σε όλη τους την έκταση τους κινδύνους που αντιμετωπίζουν οι δανειολήπτες που τα βγάζουν πέρα χάρη στα ασυνήθιστα χαμηλά επιτόκια.

Το ακόμη χειρότερο είναι ότι, ενώ στα μέσα του 2007 οι Αρχές της Ευρωζώνης είχαν περιθώριο να θέσουν σε εφαρμογή μέτρα πολιτικής, σήμερα δεν έχουν κανένα περιθώριο να χρησιμοποιήσουν νομισματικά μέτρα τόνωσης της οικονομίας και μικρό περιθώριο για δημοσιονομικά. Σε επίπεδο νομισματικής πολιτικής, η ΕΚΤ έχει εξαντλήσει ό,τι δυνατότητες είχε. Η αύξηση των αγορών ομολόγων μέσω μιας ανανέωσης του προγράμματος ποσοτικής χαλάρωσης είναι πολιτικά αδύνατη αυτήν την εποχή, καθώς οι «βορειότερες» χώρες της Ευρωζώνης φοβούνται πως η ΕΚΤ μπορεί να μείνει με ομόλογα που μπορεί να μην αποπληρωθούν ποτέ. Σε ό,τι αφορά τις υπόλοιπες χώρες, στο εσωτερικό του διοικητικού συμβουλίου της ΕΚΤ υπάρχουν σοβαρές διχογνωμίες σε σχέση με την προοπτική να δοθούν αμφίβολα κίνητρα για να ενθαρρυνθεί ο τραπεζικός δανεισμός.

Το γεγονός αυτό δεν αποκλείει την πιθανότητα η ΕΚΤ να πάρει τελικά κάποια ημίμετρα αν και, όπως πάντα, αυτό θα συμβεί μόνον όταν τα προβλήματα επιδεινωθούν σημαντικά. Που τότε η λήψη μέτρων θα είναι πιθανότατα ανούσια. Στο πιο επισφαλές αυτό περιβάλλον, οι τράπεζες είτε θα περιορίσουν τον δανεισμό είτε θα αρχίσουν να χρεώνουν υψηλότερα premium κινδύνου.

Σε επίπεδο νομισματικής πολιτικής, ακόμη και οι κυβερνήσεις που έχουν χαμηλά επίπεδα χρέους και δημοσιονομικού ελλείμματος είναι απίθανο να τονώσουν την οικονομία τους μέσω δημοσιονομικών κινήτρων. Η λιτότητα αποτελεί πλέον βασικό στοιχείο της ταυτότητας των χωρών της Ευρωζώνης.

Η ευφορία που επικρατεί σήμερα στις αγορές της Ευρωζώνης – χαρακτηριστική μιας τελευταίας υπερβολής πριν σκάσει η φούσκα – δεν αφήνει να φανεί το γεγονός ότι τα οικονομικά θεμέλια πάνω στα οποία στηρίζονται σήμερα οι ευάλωτες οικονομικά κυβερνήσεις και τράπεζες αποδυναμώνονται σταθερά.

Επηρεασμένοι από τους εφησυχασμένους φορείς χάραξης πολιτικής, αναλυτές και επενδυτές αγνοούν τη μεγάλη εικόνα της ευρείας οικονομικής οπισθοδρόμησης που έχει ξεκινήσει από τα μέσα του 2018. Η αμερικανική οικονομία έχει απομακρυνθεί και θα συνεχίσει να απομακρύνεται από τα «ζαχαρένια» υψηλά της, η ανάπτυξη της Κίνας αναπόφευκτα επιβραδύνεται και οι κινεζικές Αρχές, φοβούμενες μη διογκώσουν ακόμη περισσότερο τις ανησυχητικές «φούσκες» που έχουν δημιουργηθεί στην οικονομία της, δεν θα καταφέρουν να περιορίσουν την επιβράδυνση με σημαντικά πακέτα μέτρων στήριξης της οικονομίας.

Οι αισιόδοξοι παραπέμπουν στα ελπιδοφόρα σημάδια: η παγκόσμια οικονομία θα «ανακάμψει» στο δεύτερο εξάμηνο του 2019, λένε. Ωστόσο, δεν υπάρχει κανένας καλός λόγος να αναμένουν κάτι περισσότερο από μια βραχύβια ανάκαμψη.

Αντιθέτως, είναι μεγάλες οι πιθανότητες, αντιδρώντας σε ένα απρόσμενο χρηματοοικονομικό σοκ ή στις επίμονες κακές οικονομικές ειδήσεις, οι σημερινές υπερβολικά χαμηλές αποδόσεις των ομολόγων της Ευρωζώνης να αυξηθούν γρήγορα, τραβώντας προς τα κάτω τις οικονομίες πολλών κρατών μελών και αυξάνοντας τον κίνδυνο χρεοκοπίας, ιδίως στην Ιταλία.

Η οικονομική και εμπορική αλληλεξάρτηση των χωρών της Ευρωζώνης θα αυξήσει ακόμη περισσότερο τις πιέσεις. Οι επενδυτές θα αναζητήσουν ακόμη υψηλότερες αποδόσεις, πυροδοτώντας ένα ανεξέλεγκτο πτωτικό φαύλο κύκλο.

Το σωστό ερώτημα σήμερα δεν είναι γιατί να ξαναξεσπάσει κρίση στην Ευρωζώνη. Είναι γιατί να μην ξαναξεσπάσει κρίση στην Ευρωζώνη και μάλιστα σύντομα.

Ο Ashoka Mody είναι καθηγητής Διεθνούς Οικονομικής Πολιτικής στο Πανεπιστήμιο Princeton και έχει διατελέσει αναπληρωτής διευθυντής του Ευρωπαϊκού Τμήματος του Διεθνούς Νομισματικού Ταμείου. Έχει γράψει επίσης το “EuroTragedy: A Drama in Nine Acts.”

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΗΠΑ: Αυτοκινητιστής έπεσε πάνω σε παιδικό σταθμό – 4 νεκροί, ανάμεσά τους παιδιά

- Χωρίς ενεργό μέτωπο η πυρκαγιά σε χαμηλή βλάστηση στην Κερατέα

- Κερατέα: Φωτιά στην περιοχή της Διψέλιζας – Μήνυμα του 112 σε Παλιοκαράμιζα

- Μεταμόσχευση μαλλιών: Η μέθοδος που ακολούθησε ο Άδωνις Γεωργιάδης – Τι λένε οι ειδικοί