ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τα ελληνικά ομόλογα επωφελήθηκαν από την εκλογική έκπληξη, παρά το γεγονός ότι δεν υπάρχει πλειοψηφία στο κοινοβούλιο, εξηγεί η γαλλική τράπεζα Societe Generale.

«Οι επενδυτές πανηγύριζαν για τον πρώτο γύρο των βουλευτικών εκλογών, όχι επειδή κάποιο πολιτικό κόμμα κέρδισε την πλειοψηφία στο κοινοβούλιο, αλλά γιατί το κεντροδεξιό κόμμα της ΝΔ εξασφάλισε το 41% των ψήφων, ενώ ο ΣΥΡΙΖΑ έλαβε μόνο το 20%», συνεχίζει η ομάδα ανάλυσης ομολόγων της τράπεζας.

Στον δεύτερο γύρο, ένα ημι-αναλογικό σύστημα αναμένεται να υιοθετηθεί, στο οποίο το μεγαλύτερο κόμμα με πάνω από 25% των ψήφων θα κερδίσει 20 επιπλέον έδρες και μία επιπλέον έδρα για κάθε 0,5 ποσοστιαία μονάδα ψήφων που υπερβαίνει το 25%, μέχρι το 40%. Οι υπόλοιπες έδρες θα κατανεμηθούν ανά αναλογία ψήφων. Αυτό σημαίνει ότι το μεγαλύτερο κόμμα θα χρειαζόταν μόνο το 40% για να κερδίσει την πλειοψηφία στο κοινοβούλιο. Το αποτέλεσμα του πρώτου γύρου των εκλογών αύξησε σημαντικά τις πιθανότητες η ΝΔ να κερδίσει την πλειοψηφία.

Η ανάκτηση της αξιολόγησης επενδυτικής βαθμίδας μέχρι το τέλος του 2023 φαίνεται εύλογη

«Επισημάναμε στην έκθεση μας Economics and Rates Special ότι η Ελλάδα θα μπορούσε να ανακτήσει την πρώτη αξιολόγηση της επενδυτικής βαθμίδας από τον Οκτώβριο. Οι ισχυρές επενδύσεις έχουν ενισχύσει την οικονομική ανάπτυξη της Ελλάδας, ενώ το δημόσιο χρέος έχει ανακάμψει γρήγορα από την έξαρση κατά τη διάρκεια της Covid-19. Με μεγάλο μέρος του χρέους της Ελλάδας να έχει τη μορφή επίσημων δανείων, το χρέος της χώρας έχει σχετικά χαμηλό κόστος δανεισμού και πολύ μεγάλες λήξεις, γεγονός που μείωσε τον αντίκτυπο της αύξησης των επιτοκίων κατά τη διάρκεια του κύκλου της αύξησής τους», συνεχίζει η τράπεζα.

«Οι οίκοι αξιολόγησης έχουν αναβαθμίσει με ταχείς ρυθμούς την Ελλάδα από το 2016, με την S&P και τη Fitch να βαθμολογούν πλέον και οι δύο την Ελλάδα με ΒΒ+, μια βαθμίδα κάτω από την επενδυτική βαθμίδα. Το μόνο εμπόδιο μπροστά στην αναβάθμιση της αξιολόγησης της Ελλάδας φαίνεται να είναι η πολιτική αβεβαιότητα. Δηλαδή, εάν η αλλαγή της δημόσιας πολιτικής οδηγήσει σε παύση των διαρθρωτικών μεταρρυθμίσεων, η πτωτική τάση του λόγου χρέους προς ΑΕΠ το 2023-2025 ενδέχεται να μην υλοποιηθεί», επισημαίνει η Societe Generale.

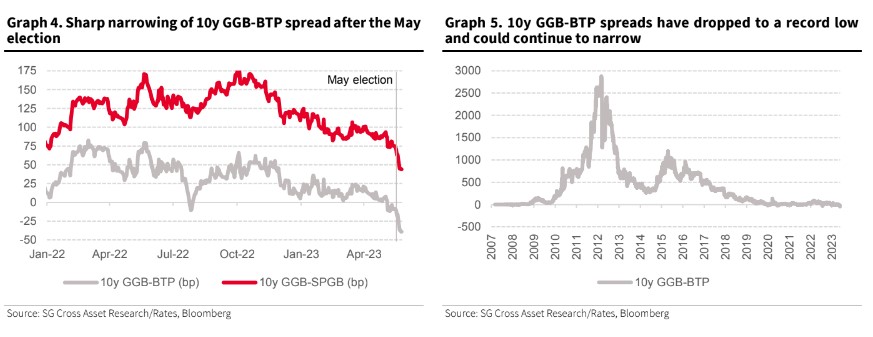

Αυτός είναι ο λόγος για τον οποίο η έκπληξη στα αποτελέσματα του πρώτου γύρου των εκλογών προκάλεσε χαρούμενη διάθεση στις αγορές. Η αναβάθμιση της πιστοληπτικής ικανότητας φαίνεται να έχει τιμολογηθεί. Το 10ετές spread μεταξύ ελληνικού και ιταλικού ομολόγου μειώθηκε κατά 19 μ.β. σε χαμηλό ρεκόρ των 47 μ.β. τη Δευτέρα 22 Μαΐου, με το ράλι του ελληνικού ομολόγου να συνεχίζεται σε ένα σταθερό επίπεδο στις αρχές Μαΐου.

«Ένα άρθρο των Financial Times ανέφερε ότι η θέση short στα ελληνικά ομόλογα είχε φτάσει σε επίπεδο ρεκόρ στα 500 εκατ. ευρώ ακριβώς πριν από τις εκλογές, και πράγματι είδαμε καθαρές ροές πωλήσεων από διαχειριστές περιουσιακών στοιχείων και hedge funds από τον Μάρτιο, γεγονός που πιστεύουμε ότι θα μπορούσε να ενισχύσει το ράλι. Η πτώση του spread Ελλάδας – Ιταλίας από τις αρχές Μαΐου φαίνεται να έχει τιμολογήσει την αναβάθμιση της αξιολόγησης. Πιστεύουμε ότι το spread θα πρέπει να συνεχίσει να υποχωρεί στο τέλος του έτους, εάν τα θεμελιώδη μεγέθη αποδειχθούν ισχυρά, αλλά πιστεύουμε ότι θα είναι περισσότερο μια διαδικασία με αργή κίνηση παρά μια απότομη πτώση. Μια αναβάθμιση στις 9 Ιουνίου από τη Fitch φαίνεται απίθανη με τις εκλογές του δεύτερου γύρου στα τέλη Ιουνίου ή στις αρχές Ιουλίου, αλλά πιστεύουμε ότι μια αναβάθμιση στις 20 Οκτωβρίου από την S&P ή την 1 Δεκεμβρίου από τη Fitch είναι πλέον σχεδόν βέβαιη», καταλήγει η Societe Generale.

Διαβάστε επίσης:

Χρηματιστήριο: Με τις τράπεζες και τη ΔΕΗ οδηγούς προς τις 1.220 μονάδες

Morgan Stanley: Overweight για Ελλάδα – H προτιμώμενη αγορά στην αναδυόμενη Ευρώπη

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λιανεμπόριο τροφίμων: Συνεχίζεται η ανοδική πορεία – Πώς θα κινηθεί η αγορά το 2025 (έρευνα NielsenIQ)

- Μητσοτάκης προς Τασούλα: Όλες οι ενδείξεις για την οικονομία είναι θετικές – Η 1η επίσημη συνάντηση στο Προεδρικό Μέγαρο (βίντεο)

- Η νέα ηγεσία του Λιμενικού Σώματος

- ΔΑΑ: Το επενδυτικό πλάνο και το άνοιγμα στην κινεζική αγορά