ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η επιδημική καμπύλη συνεχίζει να προκαλεί προβληματισμό, καθώς τόσο στις ΗΠΑ όσο και σε άλλες χώρες, της Ελλάδος συμπεριλαμβανομένης, ο αριθμός των κρουσμάτων του κορονοϊού αυξάνεται.

Ωστόσο, οι περισσότεροι αναλυτές συνομολογούν ότι η διαχείριση μπορεί να διενεργηθεί χωρίς τη λήψη γενικευμένων περιοριστικών μέτρων με αποτέλεσμα να μην απειλείται το σενάριο της ανάκαμψης από το 2021 και εξής, παρά τη αδυναμία να υπάρξουν αξιόπιστες προβλέψεις.

Έτσι, οι χρηματιστηριακοί δείκτες συνεχίζουν να κινούνται με υψηλές επιδόσεις στις διεθνείς αγορές με οδηγό τη Wall Street όπου το πρόσημο του δείκτη Dow Jones αγνοεί την αρνητική επίδοση κατά τις τελευταίες συνεδριάσεις.

Παράλληλα, τα στοιχεία της αγοράς εργασίας των ΗΠΑ καταγράφουν περαιτέρω υποχώρηση της ανεργίας στο 10,2% τον Ιούλιο. Την ίδια ώρα η πεντάδα των τεχνολογικών κολοσσών FAMAA (Facebook, Apple, Microsoft, Amazon Alphabet) συνεχίζουν την ανοδική τους κίνηση, με τις κεφαλαιοποιήσεις τους να συγκρίνονται με πολλαπλές φορές το ΑΕΠ ολόκληρων χωρών (ενδεικτικά στα $1,6 τρις η Amazon είναι 8,2 φορές μεγαλύτερη από το ελληνικό ΑΕΠ του 2019!).

Στην Ελλάδα, η έξαρση της επιδημίας ακυρώνει τα σενάρια για αριθμό-έκπληξη στις τουριστικές αφίξεις απειλώντας με μείωση των τουριστικών εσόδων έως και -80%, με αρνητική επίπτωση στο ΑΕΠ που ίσως φτάσει διψήφιο ποσοστό (-10% ή και περισσότερο).

Με τις συνθήκες αποπληθωρισμού (στο -1,8% ο ΔΤΚ του Ιουλίου) να οδηγούν σε συγκρατημένη καταναλωτική συμπεριφορά τα νοικοκυριά και τις επιχειρήσεις να αναβάλουν τα οποιαδήποτε επεκτατικά σχέδια. Με τη γεωπολιτική αβεβαιότητα να επανέρχεται στο Αιγαίο αφήνοντας ανοικτά όλα τα ενδεχόμενα σε σχέση με τις επόμενες εξελίξεις στις ελληνοτουρκικές σχέσεις.

Σαν αποτέλεσμα, τα ξένα χαρτοφυλάκια που είχαν ήδη καταγράψει εκροές άνω των €66 εκ. τον Ιούλιο, συνεχίζουν και τον Αύγουστο τις επιθετικές πωλήσεις τους, ιδιαίτερα τραπεζικών μετοχών αγνοώντας σχεδόν τις ανακοινώσεις των διοικήσεων σε συνέχεια των αποτελεσμάτων του 1ου εξαμήνου, καθώς εκτιμούν ότι μετά το 2021 το πρόβλημα των νέων NPLs θα οξυνθεί παρά τα γενναιόδωρα moratorium που προσφέρονται στους δανειολήπτες.

Παράλληλα, το ελληνικό χρηματιστήριο συνεχίζει τη αυτόνομη-μοναχική πορεία του καθώς η αγοραστική δύναμη των Ελλήνων επενδυτών δεν επαρκεί για να απορροφήσει την υψηλή προσφορά του συνόλου σχεδόν των δεικτοβαρών τίτλων που επιδιώκουν να ρευστοποιήσουν τα ξένα χαρτοφυλάκια που δεν επιθυμούν στην παρούσα φάση να συμμετέχουν στον επενδυτικό κίνδυνο που σχετίζεται με τα ελληνικά δρώμενα.

Με το Γ.Δ. να αδυνατεί να επαναπροσεγγίσει τις 650 μονάδες και με το σενάριο προσέγγισης των 600 μονάδων να καταγράφεται ως πιθανό ενδεχόμενο από την τεχνική ανάλυση. Με την εξαίρεση της Τέρνα Ενεργειακή, κορυφαίας επενδυτικής επιλογής στο χώρο των ΑΠΕ που ετοιμάζεται να προχωρήσει σε ΑΜΚ με ιδιωτική τοποθέτηση έχοντας καταγράψει αλλεπάλληλα ιστορικά ρεκόρ και διπλασιασμό της τιμής της από το χαμηλό του έτους (μέσα Μαρτίου).

Την ίδια ώρα, τα μηδενικά έως αρνητικά επιτόκια των πιο αξιόπιστων ομολόγων σε συνδυασμό με τον υφέρποντα σκεπτικισμό για τις προοπτικές της παγκόσμιας οικονομίας και την επάνοδο στην κανονικότητα, οδηγούν στην αναζήτηση «κατάλληλων» επενδυτικών καταφυγίων.

Έτσι, αρκετοί θεωρούν ότι τα πολύτιμα μέταλλα, ο χρυσός και το ασήμι που ήδη καταγράφουν σημαντικά κέρδη εντός του 2020, θα συνεχίσουν την ανοδική τους κίνηση καθώς η επάνοδος συνθηκών ήπιου έστω πληθωρισμού δεν διαφαίνεται να είναι κοντά, προσβλέποντας σε καταγραφή υπεραξιών και αναλαμβάνοντας τους επενδυτικούς κινδύνους της επιλογής τους.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Σκότωσαν Αιγύπτιο μέσα σε αυτοκίνητο σε πιλοτή πολυκατοικίας στην Καλλιθέα

- Αναβάθμιση από S&P εν μέσω διεθνούς θυέλλης – Ενεργειακή αυτονομία και ιδιωτικές επενδύσεις κλειδιά για την ανθεκτικότητα της οικονομίας

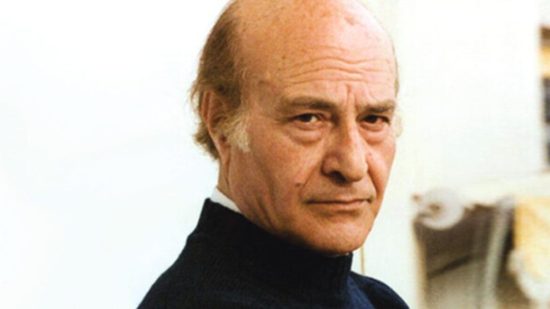

- Οδυσσέας Ελύτης: Το Πάσχα ενός αθέατου Απριλίου (1984)

- Μικροβιακή αντοχή – Καθ. Ν. Σύψας: Πολλοί θάνατοι στην Ελλάδα, το οικονομικό κόστος – Μη ασφαλής η χώρα