ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Pantelakis Securities εξηγεί στην ετήσια στρατηγική της για τις ελληνικές μετοχές ότι υπάρχει θετική αλλαγή στην αγορά μετοχών εξαιτίας της ανθεκτικής οικονομίας, του δημοσίου χρέους, της σταθερής πολιτικής, της απότομης αύξησης των κερδών και των ελκυστικών αποτιμήσεων των μετοχών.

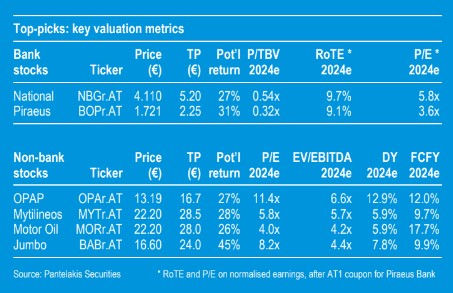

Οι κορυφαίες επιλογές είναι με βάση την αξία και σε αυτό το πλαίσιο προτιμά τις τράπεζες, με την Τράπεζα Πειραιώς και την Εθνική Τράπεζα να αποτελούν τις κλαδικές επιλογές.

Δεύτερον, προτιμά τις υποτιμημένες ποιοτικές μετοχές ΟΠΑΠ και Jumbo που παρουσιάζουν χαμηλή μεταβλητότητα για τα περιθώρια κέρδους που προσφέρουν, δηλαδή αποδίδουν με συνέπεια παρά τις εξωτερικές προκλήσεις.

Τέλος, επιλέγει τις Mytilineos και Motor Oil, οι οποίες εμφανίζουν το τελευταίο διάστημα μια σημαντική αύξηση των κερδών.

Οι τιμές στόχοι που προτείνει η χρηματιστηριακή είναι: Εθνική Τράπεζα €5,20 και περιθώριο ανόδου 27%, Τράπεζα Πειραιώς €2,25 και περιθώριο ανόδου 31%, ΟΠΑΠ €16,7 και περιθώριο ανόδου 27%, Mytilineos €28,5 και περιθώριο ανόδου 28%, Motor Oil €28 και περιθώριο ανόδου 26% και Jumbo €24 και περιθώριο ανόδου 45%.

Στο παρελθόν, η Ελλάδα συνήθιζε να είναι ένα παιχνίδι «υψηλού κινδύνου», ένα μοχλευμένο στοίχημα στην παγκόσμια οικονομία. Πλέον, αυτό δεν ισχύει και υπάρχει ευκαιρία για τις ελληνικές μετοχές. Η ανθεκτική οικονομία και το προφίλ χρέους είναι στα θετικά στοιχεία.

Πρώτον, η τοπική οικονομία έχει ήδη ανακάμψει πολύ πάνω από τα προ-πανδημικά επίπεδα, έχοντας ξεπεράσει την ενεργειακή κρίση, με την ‘ευγενική χορηγία’ των καλά σχεδιασμένων μέτρων δημοσιονομικής ανακούφισης και με αιχμή του δόρατος την ανάκαμψη του τουρισμού και τις ροές άμεσων ξένων επενδύσεων που σημείωσαν ρεκόρ.

Η Ελλάδα είναι ο μεγαλύτερος αποδέκτης τόσο σε επίπεδο απορρόφησης κεφαλαίων όσο και σε επίπεδο ανάπτυξης από τα πακέτα της ΕΕ. Η αξιολόγηση της χώρας είναι μόλις μια βαθμίδα χαμηλότερα από την επενδυτική βαθμίδα για πρώτη φορά εδώ και πάνω από μια δεκαετία.

Το δημόσιο χρέος παραμένει πολύ πιο βιώσιμο από ό,τι φαίνεται, λόγω του χαμηλού (κάτω από 2%) μέσου επιτοκίου, των σταθερών κουπονιών και του εξαιρετικά μακροπρόθεσμου χρονικού ορίζοντα λήξης, σε συνδυασμό με το μεγάλο ταμειακό απόθεμα, το οποίο εξαλείφει τους κινδύνους αναχρηματοδότησης.

Πολιτικοί κίνδυνοι

Το 2023 είναι έτος εκλογών, μετά από μια τετραετή περιόδο σπάνιας σταθερότητας, με δύο εκλογικές αναμετρήσεις να λαμβάνουν χώρα σε σύντομο χρονικό διάστημα το β’ τρίμηνο. Το σημερινό φιλομεταρρυθμιστικό κυβερνών κόμμα προηγείται στις δημοσκοπήσεις με μεγάλη διαφορά, κοντά στο να εξασφαλίσει άλλη μια απόλυτη πλειοψηφία. Οι πραγματικοί πολιτικοί κίνδυνοι ανήκουν στο παρελθόν.

Η χρηματιστηριακή εκτιμά ότι η ελληνική αγορά μετοχών συνεχίζει την υπεραπόδοσή της, καθώς οι μετοχές αξίας υπεραποδίδουν έναντι των μετοχών ανάπτυξης κατά το τελευταίο έτος

. Αυτό οφείλεται όχι μόνο στη σύνθεση της αγοράς (μικρή περιεκτικότητα σε τεχνολογία, μεγάλη περιεκτικότητα σε τράπεζες, ενέργεια και κυκλικούς κλάδους), αλλά και σε στοιχεία όπως τα αυξανόμενα κέρδη από την ανάκαμψη.

Οι μετοχές που παρακολουθεί η χρηματιστηριακή διαπραγματεύονται με δείκτη τιμής προς κέρδη (Ρ/Ε) στις 8,3 φορές, με τις τράπεζες στις 0,5 φορές σε όρους τιμής προς ενσώματη λογιστική αξία (Ρ/TBV) και τις μη χρηματοπιστωτικές επιχειρήσεις σε 5,5 φορές σε όρους EV/EBITDA.

Η αναπροσαρμογή της αξιολόγησης έχει ακόμη δρόμο μπροστά της.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η γεωπολιτική αξία του θαλάσσιου χωροταξικού σχεδιασμού

- Ο πρώτος δισεκατομμυριούχος της Αλβανίας: Η διαδρομή του Σαμίρ Μάνε από την εξορία στη δημιουργία μίας αυτοκρατορίας

- Η μυστική αυτοκρατορία του κληρονόμου της Hermes: Η αγωγή των 16 δισ. και το αόρατο χέρι του Κατάρ

- Γιατί ο Μητσοτάκης ανακοίνωσε τώρα τα νέα μέτρα στήριξης ύψους 1 δισ. ευρώ – Οι στόχοι της ΔΕΘ