ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ο Michael Burry ήταν μέρος μιας «χούφτας» επενδυτών που κόντρα στο ρεύμα, προέβλεψαν την φούσκα των στεγαστικών δανείων το 2008 και πόνταραν στη κατάρρευση αυτής της αγοράς, κερδίζοντας πάνω από 1 δις. Αν και παραμένει μακριά από τα φώτα της δημοσιότητας, κάνει συχνά αναρτήσεις στο Twitter και τον τελευταίο καιρό προβλέπει μια νέα καταστροφή στην οικονομία.

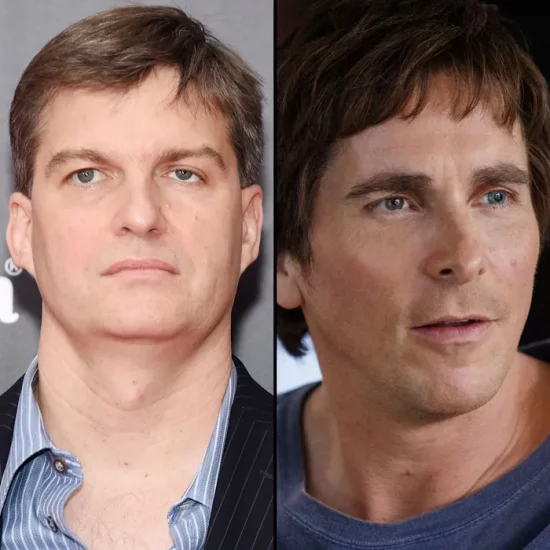

Έγινε γνωστός από το βιβλίο και τη ταινία «The Big Short» και οι τοποθετήσεις του έχουν μεγάλη επιρροή στους επενδυτές της Wall Street.

Στον λογαριασμό του στο Twitter έχει όνομα «Κασσάνδρα» και στην τελευταία του ανάρτηση κάνει την πρόβλεψή του για το δεύτερο εξάμηνο του 2022.

«Προσαρμοσμένο στον πληθωρισμό, το πρώτο εξάμηνο του 2022, ο S&P 500 υποχώρησε 25%-26% και ο Nasdaq 34%-35%. Το Bitcoin υποχώρησε 64%-65%. Μια πολλαπλή συρρίκνωση. Στη συνέχεια θα έχουμε συρρίκνωση κερδών. Ίσως είμαστε στα μισά του δρόμου», ανέφερε, προκαλώντας ανησυχίες σε μια αγορά που προσπαθεί να μετρήσει τις απώλειες της.

Όπως συνηθίζει, μετά από λίγο έσβησε όλα του τα tweets.

Πως απέκτησε τη φήμη του

Το βιβλίο του Michael Lewis «The big short» που εκδόθηκε το 2010 έκανε γνωστή την ιστορία του σορταρίσματος του Burry. Η ταινία που ακολούθησε το 2015, με τον Κρίστιαν Μπέιλ να ενσαρκώνει τον διάσημο επενδυτή, συνέβαλλε στο να καταστεί σε έναν από τους ανθρώπους με μεγάλη επιρροή στη Wall Street.

Γι’ αυτό και όταν στα μέσα Μαΐου συνέκρινε την κατάσταση της οικονομίας με αυτή του 2008, πολλοί ανησύχησαν.

«Όπως είχα πει για το 2008, είναι σα να βλέπεις ένα αεροπλάνο να πέφτει. Πονάει, δεν είναι αστείο και δεν με κάνει να χαμογελάω».

Η πλατφόρμα του Twitter έχει αποτελέσει βήμα για τον διάσημο επενδυτή ,στην οποία παραμένει αρκετά ενεργός.

Ένα χαρακτηριστικό του είναι ότι ανεβάζει tweets, σχολιάζει την επικαιρότητα των αγορών και στη συνέχεια τα σβήνει ή ακόμα και διαγράφει τον λογαριασμό του μέχρι να τον ανοίξει ξανά μετά από λίγο.

Πριν ένα χρόνο είχε αναφερθεί στα κρυπτονομίσματα και στις μετοχές meme σχολιάζοντας στο Twitter: «Αυτό που κάνει η υπερκερδοσκοπία είναι να προσελκύει μικροεπενδυτές πριν εμφανιστεί η μητέρα όλων των κραχ».

Ο ίδιος βέβαια πριν τρία χρόνια είχε στηρίξει τη Game Stop Corp, μία εταιρεία βιντεοπαιχνιδιών, με τη μετοχή της μετά από λίγο να εκτοξεύεται.

Στη συνέχεια όμως το χαρακτήρισε «αφύσικο, παράλογο και επικίνδυνο» κάνοντας λόγο για κινδύνους φούσκας στις αγορές.

Από ερασιτέχνης επαγγελματίας επενδυτής

Στα μέσα της δεκαετίας του 1990, ο Burry έχει αρχίσει να γίνεται γνωστός στον χώρο της αγοράς, ως διαχειριστής κεφαλαίων από τη συμμετοχή του σε επενδυτικά φόρουμ και από τις δημοσιεύσεις των εκτιμήσεών του στην ιστοσελίδα του, ενώ παράλληλα εργαζόταν ως γιατρός.

Το 2000 από ερασιτέχνης επενδυτής γίνεται επαγγελματίας. Αφήνει οριστικά την Ιατρική και δημιουργεί το δικό του fund, το Scion Capital.

Και από την αρχή ξεκίνησε με πολύ εύστοχες προβλέψεις. Το 2001, ο S&P 500 παρουσιάζει απώλειες 11,8%, ενώ η Scion Capital επιστρέφει στους πελάτες της κέρδη αυξημένα κατά 55%.

Το επόμενο έτος, ο S&P 500 συνεχίζει τη βύθιση, ενώ το ταμείο του Burry παραμένει κερδοφόρο.

Πώς έφτασε στο Big Short

Ο Burry είχε αυτοδιαγνωσθεί με σύνδρομο Asperger και πολλές φορές η συμπεριφορά του χαρακτηριζόταν ως εμμονική. Κι αυτό γιατί επικεντρωνόταν με πάθος στην εύρεση των καλύτερων ευκαιριών.

Μελετώντας εκατοντάδες προτάσεις για τίτλους με υποθήκη, συνειδητοποίησε ότι η αγορά ακινήτων παρείχε πολλά δάνεια υψηλού κινδύνου. Εντόπισε περιπτώσεις όπου κάποια δάνεια δίνοντας σε πιστωτές που δεν μπορούσαν να ανταποκριθούν στα χρέη τους μεσοπρόθεσμα, ενώ κάποιοι άλλοι ήδη είχαν αρχίσει να αντιμετωπίζουν προβλήματα με την πληρωμή των στεγαστικών τους δανείων.

Το 2007 προέβλεψε ότι η φούσκα των στεγαστικών δανείων θα σκάσει και αναζητούσε τρόπους να επωφεληθεί από αυτό.

Όταν ξέσπασε η μεγάλη πιστωτική κρίση του 2008, ο ίδιος είχε κέρδος ενός δισεκατομμυρίου δολαρίων για τον ίδιο και για τους επενδυτές του.

Το επενδυτικό του στυλ

Ο Michael Burry έχει δηλώσει ανοιχτά ότι ορίζει τον εαυτό του ως επενδυτή αξίας και ότι βασίζει τις επιλογές του στην έννοια «περιθώριο ασφαλείας», των Benjamin Graham και David L. Dodd.

Το περιθώριο ασφαλείας είναι η διαφορά μεταξύ της τιμής ενός περιουσιακού στοιχείου και της εγγενούς αξίας του.

Στόχος του είναι η εύρεση περιουσιακών στοιχείων, που η αξία τους είναι μεγαλύτερη από την τιμή τους, με την προσδοκία ότι αυτό το asset κάποια στιγμή θα φτάσει ή θα υπερβεί την τιμή που αντικατοπτρίζει η αξία του.

Ο Burry μετά το 2008 άφησε το fund του και αφοσιώθηκε στις δικές του επενδύσεις, το 2013 επέστρεψε όμως ανοίγοντας ένα νέο fund to Scion Management, στο οποίο προχωράει σε μεγάλα στοιχήματα σε χρυσό, τεχνολογία, ναυτιλία και αγροτικού ενδιαφέροντος εταιρείες.

Τον Μάρτιο του 2021, το fund του, Scion Asset Management στοιχημάτιζε κατά της Tesla, με θέσεις short σε 800.000 μετοχών της βιομηχανίας ηλεκτρικών αυτοκινήτων του Elon Musk.

Διαβάστε επίσης:

Wall Street: Με απώλειες άνοιξαν το β’ εξάμηνο οι βασικοί δείκτες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Pink Woman: Το ελληνικό brand «ανοίγει πανιά» για την Ιταλία

- Πάπας Φραγκίσκος: Το έργο του σε αριθμούς

- Wall Street: Νέο sell off στον απόηχο του «πολέμου» Τραμπ-Πάουελ – Απώλειες 2,36% για τον S&P 500 (upd)

- ΗΠΑ: Πληροφορίες για αναζήτηση νέου Υπουργού Άμυνας μετά το δεύτερο σκάνδαλο διαρροής πληροφοριών