ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στην αναβάθμιση της ελληνικής οικονομίας από τους διεθνείς οίκους αξιολόγησης, στις προοπτικές που ανοίγονται, στον στόχο της αναβάθμισης του Ελληνικού Χρηματιστηρίου και στις επενδυτικές εισροές που θα φέρουν οι εξελίξεις αυτές αναφέρεται ο επικεφαλής του Oικονομικού Γραφείου του πρωθυπουργού, Αλέξης Πατέλης, στο τελευταίο δελτίο του προς τους ξένους θεσμικούς.

Υπενθυμίζοντας τις πρόσφατες αναβαθμίσεις της ελληνικής οικονομίας από την DBRS και την S&P Global και με τον «χρησμό» της Fitch να αναμένεται την 1η Δεκεμβρίου, ο κ. Πατέλης αναφέρεται στον επόμενο στόχο της Ελλάδας, ο οποίος είναι η αναβάθμιση του Ελληνικού Χρηματιστηρίου και, μακρoπρόθεσμα, να επιτευχθεί η σύγκλιση του με την ΕΕ.

Σημειώνεται ότι το ελληνικό χρηματιστήριο περνάει κάθε χρόνο από τρεις ευκαιρίες αξιολόγησης με αντικειμενικό στόχο την ένταξη του Χ.Α. στις ώριμες αγορές. Δύο φορές τον χρόνο από τον οίκο FTSE Russel, κάθε Μάρτιο και Σεπτέμβριο, και μία φορά από τον MSCI και τον S&P, τον Ιούνιο.

Η αγορά, μετά την αναβάθμισή της, αλλά και εκπληρώνοντας μια σειρά από κριτήρια, όπως αυτά που αφορούν στη λειτουργία των παραγώγων ή στη δημιουργία κινήτρων για την αύξηση της εμπορευσιμότητας των μετοχών, θα μπει σε watch list για διάστημα ενός έτους.

Για κάθε οίκο τα κριτήρια είναι διαφορετικά. Για παράδειγμα για τον S&P το μόνο πρόβλημα πέρσι το καλοκαίρι ήταν ότι η χώρα δεν είχε επενδυτική βαθμίδα.

Για τον FTSE διάφορα άλλα τεχνικά ζητήματα τα οποία έχουν επιλυθεί στην πορεία.

Σύμφωνα με στοιχεία που έχει επεξεργαστεί η διοίκηση του Χ.Α., υπάρχουν αναλύσεις (Morgan Stanley) που δείχνουν ότι οι χρηματιστηριακές αγορές ξεκινούν το ράλι οκτώ μήνες πριν από την πρώτη ανάκτηση της επενδυτικής βαθμίδας και κατά μέσο όρο η απόδοση στα χρηματιστήρια χωρών πριν από το investmnent grade είναι της τάξης του 38%.

Άλλα στοιχεία δείχνουν ότι από την πρώτη αναβάθμιση μίας οικονομίας μέχρι την ανάκτηση της επενδυτικής βαθμίδας κατά μέσο όρο το ράλι στα χρηματιστήρια των χωρών αυτών είναι της τάξης του 22%.

Τα οφέλη της επενδυτικής βαθμίδας

«Ένα πρώτο παράδειγμα για τα οφέλη της επενδυτικής βαθμίδας ήταν η πρόταση της ιταλικής Unicredit για συνεργασία με την Alpha Bank, η οποία προβλέπει και προσφορά εξαγοράς του 9% των μετοχών που κατέχει αυτή τη στιγμή το Ταμείο Χρηματοπιστωτικής Σταθερότητας. Αυτό θα σηματοδοτούσε την πρώτη επένδυση σε ελληνική τράπεζα από άλλο ευρωπαϊκό χρηματοπιστωτικό ίδρυμα εδώ και 17 χρόνια», αναφέρει στο σημείωμά του προς την διεθνή επενδυτική κοινότητα ο κ. Πατέλης και υπενθυμίζει τη δήλωσή του στους FT ότι πρόκειται για μία εξαιρετική αρχή στη διαδικασία αποεπένδυσης, η οποία αντικατοπτρίζει το γεγονός ότι η Ελλάδα έχει πλέον ανακτήσει την αξιοπιστία της, αλλά και τις αναπτυξιακές ευκαιρίες που ανοίγονται.

Ο κ. Πατέλης αναφέρει ότι η αναβάθμιση στην επενδυτική βαθμίδα αντανακλά τις σταθερές προοπτικές της χώρας με τον στόχο για το πρωτογενές πλεόνασμα του τρέχοντος έτους να αυξάνεται από 0,7% σε 1,1% και το δημοσιονομικό έλλειμμα της Ελλάδα τόσο το 2023 όσο και το 2024 να προβλέπεται μεταξύ των χαμηλότερων για τις χώρες του αναπτυγμένου κόσμου, μεταξύ αυτών και της Γερμανίας, παραθέτοντας τον παρακάτω πίνακα:

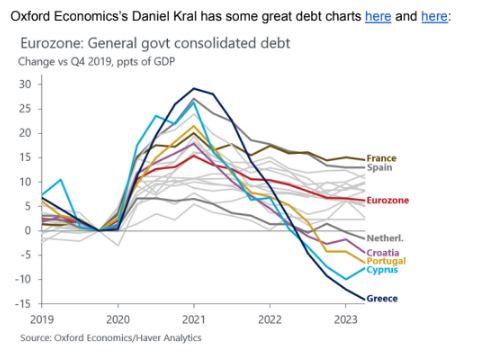

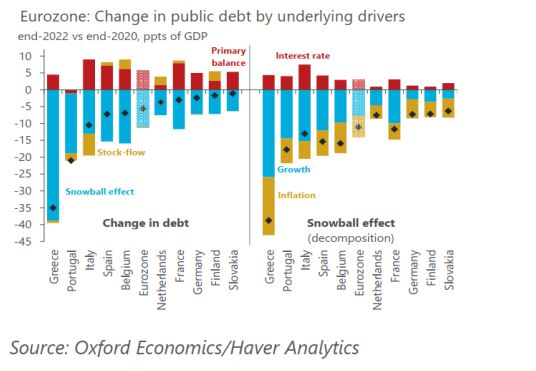

Στο σημείωμά του, ο κ. Πατέλης διευκρινίζει ότι -παρά την κοινή πεποίθηση- στην περίπτωση της Ελλάδας ο κύριος παράγοντας πίσω από την υποχώρηση του δείκτη χρέους δεν είναι ο πληθωρισμός, αλλά η ανάπτυξη, παραθέτοντας και τον αντίστοιχο πίνακα:

«Από την άποψη αυτή, είναι επιτακτική ανάγκη να συνεχιστούν οι διαρθρωτικές μεταρρυθμίσεις», αναφέρει, κάνοντας ειδική αναφορά στην κατάθεση νομοσχεδίου από την υπουργό Εσωτερικών, Νίκη Κεραμέως, για την επιλογή ανώτερων στελεχών στο Δημόσιο χωρίς κομματικά κριτήρια αλλά με τη διενέργεια εξετάσεων και με διαφάνεια.

«Αυτή η μαζική μεταρρύθμιση θα ξεκινήσει τον επόμενο μήνα με τους επικεφαλής των νοσοκομείων, οι οποίοι θα επαναξιολογηθούν και θα αξιολογηθούν μέσω αυστηρής, ανεξάρτητης διαδικασίας», σημειώνει.

Στην ενημερωτικό σημείωμα για τις τελευταίες πρωτοβουλίες στην Ελλάδα, ο κ. Αλέξης Πατέλης αναφέρεται μεταξύ άλλων στη συγκρότηση συμβουλευτικής επιτροπής για την Τεχνητή Νοημοσύνη υπό των πρωθυπουργό, στο γεγονός ότι πέρσι το ένα τρίτο της ηλεκτρικής ενέργειας στην Ελλάδα προήλθε από αιολική και ηλιακή ενέργεια, στο ότι τα έντοκα γραμμάτια του ελληνικού δημοσίου δεν υπόκεινται πλέον σε φορολόγηση όταν κατέχονται από νομικά πρόσωπα του εξωτερικού, στη μείωση του φόρου συγκέντρωσης κεφαλαίου στο 0,2% από 0,5% και στον φόρο επί των συναλλαγών μετοχών στο 0,1% από 0,2%.

Το χρονοδιάγραμμα της αναβάθμισης

Το Χ.Α. επικαλείται δύο παραδείγματα: της αγοράς της Πορτογαλίας και του Ισραήλ. Στην Πορτογαλία ανακοινώθηκε ότι το Χρηματιστήριο μπαίνει σε watch list προκειμένου να μεταταγεί στις ώριμες αγορές στις 31/10/1996. Η ημερομηνία ένταξης έγινε στις 31/10/1997, δηλαδή ένα χρόνο μετά. Η αγορά τότε, σε ένα χρόνο, ανέβηκε κατά 67%. Και ένα χρόνο μετά ενισχύθηκε περαιτέρω κατά 33,47%.

Η ανακοίνωση του watch list για το Ισραήλ έγινε τον Μάιο του 2009. Η ένταξη πραγματοποιήθηκε ένα χρόνο μετά. Τα κέρδη ήταν 22,8% σε ένα χρόνο. Ένα χρόνο μετά, η ίδια αγορά ενισχύθηκε πάνω από 17%.

Υπάρχει όμως και το ελληνικό… παράδειγμα. Το Χ.Α. μπήκε σε παρακολούθηση αναβάθμισης τον Ιούλιο του 2000. Για να αναβαθμιστεί ένα χρόνο μετά. Τότε η αγορά έγραψε πτώση 22,2% σε διάστημα ενός έτους. Όμως, συνέχισε να χάνει και ένα χρόνο μετά με πτώση πάνω από 27%. Τι έφταιγε τότε; Ήταν νωπό το ράλι του 1999, αλλά και η μεγάλη πτώση των μετοχών των τεχνολογικών εταιρειών στις ΗΠΑ, η περίφημη φούσκα του «dot com».

Τον Σεπτέμβριο που μας πέρασε, το Χ.Α. εκπλήρωσε τα ποιοτικά κριτήρια που είχαν τεθεί από τον οίκο αξιολόγησης FTSE, ενώ στις 8 του ίδιου μήνα είχε προηγηθεί η αναβάθμιση της ελληνικής οικονομίας από την DBRS.

Αυτό που τελεί υπό συζήτηση και το πιθανότερο είναι να μπούμε σε watch list τον επόμενο χρόνο, είναι τα ποσοτικά κριτήρια. Τουλάχιστον 5 εισηγμένες, σύμφωνα με την διοίκηση του Χ.Α,. θα πρέπει να πληρούν τα κριτήρια εισόδου είτε στον Developed Large Cap δείκτη ή στον Developed Mid Cap Index. Τέλος, η κεφαλαιοποίηση των εταιρειών για τον FTSE Developed All Cap να είναι πάνω από 31,9 δισ. δολάρια.

Φρανκφούρτη

Στο μεταξύ, τα μάτια της αγοράς στρέφονται για σήμερα στην Φρανκφούρτη, όπου πραγματοποιείται η τρίτη εκδήλωση (σ.σ. είχαν προηγηθεί τα roadshows σε Παρίσι και Ζυρίχη) για την ανάδειξη της μεσαίας κεφαλαιοποίησης του Χ.Α. στους ξένους θεσμικούς επενδυτές.

Το «παρών» αναμένεται να δώσουν 12 εισηγμένες και μάλιστα, όπως αναφέρουν οι πληροφορίες, στο ανώτατο επίπεδο εκπροσώπησής τους, δηλαδή από τους ιδιοκτήτες και τους διευθύνοντες συμβούλους τους. Στην εκδήλωση θα μετέχουν, λοιπόν, οι ΑΔΜΗΕ, Austria Card, Dimand, ΟΛΠ, Φουρλής, Epsilon Net, Ideal, Κρι Κρι, ΕΛΒΑΛΧΑΛΚΟΡ, Cenergy, ΓΕΚ ΤΕΡΝΑ και ΕΧΑΕ. Την εκδήλωση σπονσοράρουν, Eurobank Equities, Alpha Finance, NBG, Πειραιώς Χρηματιστηριακή.

Μεγάλο ενδιαφέρον δε, αναμένεται να έχει η συζήτηση μεταξύ του οικονομικού συμβούλου του πρωθυπουργού κ. Άλεξ Πατέλη με τον πρόεδρο του Χ.Α. κ. Γιάννο Κοντόπουλο.

Το roadshow είναι το πρώτο που γίνεται για εισηγμένες του ελληνικού Χρηματιστηρίου μετά την ανάκτηση της επενδυτικής βαθμίδας από την χώρα.

Διαβάστε επίσης:

Χρηματιστήριο: Η αγορά έδειξε ότι δεν θέλει το deal ΤΧΣ – Unicredit για Alpha στο 1,33 ευρώ

Citi: Αδυναμία στις οικονομίες το 2024 – Τι προτείνει να κάνουν οι επενδυτές

Mytilineos: Πώς απορρόφησε την προσφορά που έβγαλε ο «επίμονος πωλητής»

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λαγκάρντ: Ελπίζω ο Τραμπ να μην απομακρύνει τον Πάουελ από την Fed

- Γουίρθ (Chevron): Καμία ένδειξη για ύφεση στις ΗΠΑ – Είμαστε προετοιμασμένοι για επιβράδυνση της ανάπτυξης

- Πάπας Φραγκίσκος: Από αύριο, οι πιστοί θα μπορούν να προσκυνήσουν τη σορό του στο Βατικανό μέχρι τα μεσάνυχτα

- ΤΕΝΕΡΓ: Πράσινο φως από ΓΣ για διαγραφή των μετοχών από το ΧΑ