ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Αλλάζουμε την αξιολόγησή μας σε ουδέτερη από υπεραποδοση (outperform) για λόγους αποτίμησης, γιατί ενώ η νέα τιμή-στόχος μας είναι στα 15,00 ευρώ, κατά 17% υψηλότερη από την προηγούμενή μας τιμή-στόχο, προσφέρει μόνο 7% περιθώριο ανόδου σε σχέση με την τρέχουσα τιμή της μετοχής», αναφέρει η NBG Securities, στην έκθεσή της για την Autohellas.

Από την αρχή του έτους, η μετοχή της Autohellas έχει αυξηθεί κατά 35% σε απόλυτους όρους, σε ιστορικά υψηλά επίπεδα, σημειώνοντας αύξηση 6% από τον δείκτη MSCI με την ανακοίνωση στις 11 Μαΐου 2023 για την ένταξή της στον δείκτη MSCI Greece Small Cap Index, έχοντας διανείμει μέρισμα 0,65 ευρώ ανά μετοχή, για συνολική απόδοση 42%.

«Σε σχετικούς όρους, η Autohellas έχει υπεραποδώσει έναντι του Γενικού Δείκτη του ΧΑ κατά 5,7% από τις αρχές του έτους, επιβεβαιώνοντας τις εκτιμήσεις μας πως είναι από τις κορυφαίες επιλογές», εξηγεί η χρηματιστηριακή. Ταυτόχρονα, η Autohellas διαπραγματεύεται σήμερα σε 5,2 φορές το δείκτη EV/EBITDA το 2023 έναντι μέσου όρου 6,4 φορές για τις ομοειδείς εταιρείες, ή σε discount της τάξης του 18% το οποίο φτάνει το 34% το 2024. Ωστόσο, σε όρους δείκτη P/E, η Autohellas διαπραγματεύεται σε 9,6 φορές τα κέρδη του 2023 έναντι 6,4 φορές για την ομάδα των ομοειδών του κλάδου.

Κορυφαία θέση στην αγορά και σταθερό ιστορικό

Η Autohellas κατέχει ηγετική θέση στην αγορά στην Ελλάδα, καταλαμβάνοντας την πρώτη θέση στις βραχυπρόθεσμες και τη δεύτερη θέση στις μακροχρόνιες μισθώσεις. Η θέση αυτή, η οποία υποστηρίζεται από την αποκλειστική συμφωνία με την Aegean Airlines, δίνει τη δυνατότητα στον όμιλο να αντέξει καλύτερα προκλήσεις, όπως την εποχικότητα και την αστάθεια του κλάδου. Επιπλέον, η Autohellas διαθέτει μια σταθερή διοικητική ομάδα, με πάνω από 50 χρόνια εμπειρίας στη διαχείριση της εταιρείας σε περιόδους τόσο οικονομικής ευημερίας όσο και κρίσης.

«Πιστεύουμε ότι το καλό ιστορικό ανάπτυξης μέσω, τόσο της αύξησης του μεριδίου της εγχώριας αγοράς, όσο και της διεθνούς επέκτασης, σε συνδυασμό με τη σταθερά υψηλή απόδοση ιδίων κεφαλαίων του ομίλου (24% το 2022), που αντανακλά την καλή λειτουργική αποτελεσματικότητα και τη βελτιστοποίηση της μόχλευσης, οδηγεί την εταιρεία σε θέση ώστε να καρπωθεί τα οφέλη της οικονομικής και τουριστικής ανάπτυξης στην Ελλάδα», εξηγεί η NBG Securities.

Σύμφωνα με την άποψη της χρηματιστηριακής, η Autohellas παραμένει μια καλή εναλλακτική λύση στο πλαίσιο του ισχυρού ελληνικού τουρισμού, ενώ η καθιερωμένη δραστηριότητα εμπορίας αυτοκινήτων της πρόκειται επίσης να επωφεληθεί από τους σταθερούς ρυθμούς ανάπτυξης της εγχώριας οικονομίας.

Προβλέψεις για αύξηση στα κέρδη ανά μετοχή την περίοδο 2023-2025

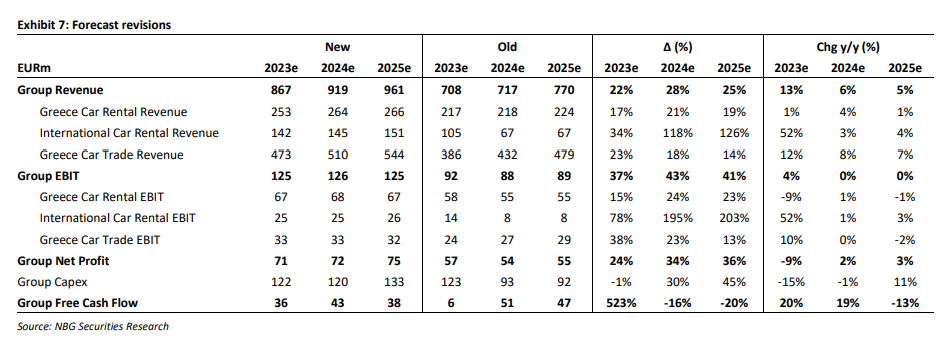

Η χρηματιστηριακή αναβαθμίζει τις προβλέψεις της για την περίοδο 2023-2025, μετά την ανακοίνωση των αποτελεσμάτων του 2022. Αυξάνει τις προηγούμενες προβλέψεις της για τα κέρδη ανά μετοχή για τις χρήσεις 2023-2025 κατά 24%, 34% και 36% αντίστοιχα, για να λάβει υπόψη:

- την πρόβλεψη για αύξηση στα έσοδα κατά 22%, 28% και 25%, για το 2023-25 αντίστοιχα, λόγω της ισχυρής οικονομικής και τουριστικής ανάπτυξης στην Ελλάδα.

- την πρόβλεψη αύξησης του EBIT κατά 37%, 43% και 41% για το 2023-25 αντίστοιχα, λαμβάνοντας υπόψη την ομαλοποίηση του περιθωρίου κέρδους από τα μη βιώσιμα υψηλά επίπεδα του 2022.

Συνολικά, για τα αναθεωρημένα καθαρά κέρδη 2023, η NBG Securities προβλέπει τώρα μείωση κατά 8,6% σε ετήσια βάση στα 70,9 εκατ. ευρώ, παρά την κατά 3,8% σε ετήσια βάση αύξηση του EBIT. Αυτό οφείλεται στη σημαντική αύξηση του κόστους τόκων του Ομίλου (τα καθαρά χρηματοοικονομικά έξοδα θεωρούνται τώρα αυξημένα σχεδόν 2 φορές σε ετήσια βάση σε 31,7 εκατ. ευρώ από 16,1 εκατ. ευρώ το 2022), μετά τις αυξήσεις των επιτοκίων της ΕΚΤ από τον Ιούλιο του 2022, καταλήγει η χρηματιστηριακή.

Διαβάστε επίσης:

Barclays: Τα ελληνικά ομόλογα είναι «φθηνά» – Εντός του 2023 η επενδυτική βαθμίδα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η γεωπολιτική αξία του θαλάσσιου χωροταξικού σχεδιασμού

- Ο πρώτος δισεκατομμυριούχος της Αλβανίας: Η διαδρομή του Σαμίρ Μάνε από την εξορία στη δημιουργία μίας αυτοκρατορίας

- Η μυστική αυτοκρατορία του κληρονόμου της Hermes: Η αγωγή των 16 δισ. και το αόρατο χέρι του Κατάρ

- Γιατί ο Μητσοτάκης ανακοίνωσε τώρα τα νέα μέτρα στήριξης ύψους 1 δισ. ευρώ – Οι στόχοι της ΔΕΘ