ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το 2022 οι αγορές εκτροχιάστηκαν, καθώς οι τεράστιες δημοσιονομικές και νομισματικές στηρίξεις έληξαν και στη συνέχεια αντιστράφηκαν, με αποτέλεσμα μια καταιγίδα, εξηγεί ο Andrew Sheets και η ομάδα του στη Morgan Stanley, υπεύθυνοι για το Global Strategy Outlook της επενδυτικής τράπεζας.

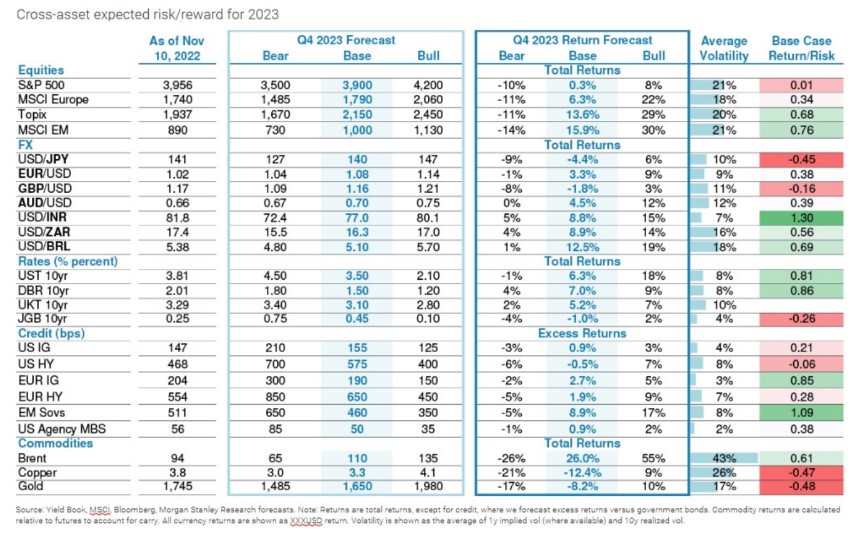

«Λιγότερη ανάπτυξη, πληθωρισμός και σύσφιξη της πολιτικής σημαίνουν ότι το δολάριο ΗΠΑ κορυφώνεται και τα ομόλογα ποιοτικής επενδυτικής βαθμίδας και οι αναδυόμενες αγορές υπεραποδίδουν, ενώ οι αμερικανικές μετοχές, τα ομόλογα υψηλής απόδοσης και τα μέταλλα υστερούν. Είναι μια καλή χρονιά για τις επενδύσεις “εισοδήματος”», εξηγεί η τράπεζα.

«Αν τελείωνε σήμερα το 2022, θα ήταν το πρώτο έτος που οι αμερικανικές μετοχές και τα μακροπρόθεσμα ομόλογα θα είχαν απώλειες άνω του 10% τα τελευταία 150 χρόνια. Αναμένουμε ότι το 2023 θα είναι διαφορετικό για την οικονομία και τις αγορές: η ανάπτυξη θα είναι χειρότερη, ο πληθωρισμός θα είναι χαμηλότερος και οι αποδόσεις των περιουσιακών στοιχείων – ειδικά στα σταθερά εισοδήματα – θα είναι πολύ καλύτερες», εκτιμά ο Sheets, καθώς οι φθηνότερες αποτιμήσεις που προκλήθηκαν από τη φετινή χρονιά θα είναι ένα μεγάλο μέρος αυτής της ιστορίας.

Ασθενέστερη ανάπτυξη – πιο ήπιος πληθωρισμός – παύση πολιτικής

Η ομάδα των οικονομολόγων της Morgan Stanley βλέπουν μια βαθύτερη παγκόσμια επιβράδυνση να φτάνει στις αρχές του επόμενου έτους. Η Ευρώπη μπαίνει σε ύφεση, η Κίνα περιμένει μέχρι την άνοιξη για να τελειώσει η περίοδος Covid-zero και οι ΗΠΑ αποφεύγουν μετά βίας την ύφεση, καθώς η στεγαστική δραστηριότητα καταρρέει.

Το θετικό είναι ότι αυτή η αδυναμία είναι σύντομη και επιφανειακή, η παγκόσμια ανάπτυξη φτάνει στο κατώτατο σημείο γύρω στον Μάρτιο/Απρίλιο και βελτιώνεται στη συνέχεια.

Η βραδύτερη ανάπτυξη κρύβει μια μεγαλύτερη «αλλαγή μείγματος» στην κατανάλωση. Η μετα-Covid εποχή είδε μια αξιοσημείωτη έκρηξη στα αγαθά σε σχέση με τις υπηρεσίες. Αυτό ήταν πολύ καλό για την εταιρική κερδοφορία, η οποία είναι περισσότερο ευαίσθητη στα αγαθά.

Καθώς αυτό εξομαλύνεται, η τράπεζα αναμένει μια μείωση που θα είναι σκληρή για τα κέρδη, ένας λόγος για τον οποίο οι προβλέψεις της για τις αμερικανικές και τις ευρωπαϊκές εκτιμήσεις κερδοφορίας φαίνονται επιφυλακτικές σε σχέση με τις εκτιμήσεις της για το ΑΕΠ ή το μέσο όρο των αναλυτών/οικονομολόγων.

Ο πληθωρισμός μετριάζεται και οι κεντρικές τράπεζες κάνουν παύση

Η βραδύτερη ανάπτυξη είναι συνάρτηση της αυστηρότερης νομισματικής πολιτικής. Τους τελευταίους 12 μήνες σημειώθηκε η μεγαλύτερη μεταβολή του επιτοκίου της Fed Funds από το 1981, στο επιτόκιο-στόχο της ΕΚΤ από τότε που δημιουργήθηκε η ευρωζώνη και η ευρύτερη σύσφιξη της πολιτικής των παγκόσμιων κεντρικών τραπεζών τουλάχιστον από το 1980.

Αυτή η σύσφιξη ήταν τόσο επιθετική επειδή ο πληθωρισμός συνέχισε να χτυπάει τις προσδοκίες. Προχωρώντας προς τα εμπρός, αυτό αλλάζει. Οι οικονομολόγοι αναμένουν ότι ο πυρήνας του πληθωρισμού θα συγκρατηθεί σε όλες τις χώρες, επιτρέποντας τον παγκόσμιο κύκλο σύσφιξης να σταματήσει και στη συνέχεια να αντιστραφεί.

- Στις ΗΠΑ, οι τιμές των βασικών αγαθών μπορεί να παρουσιάσουν ευθεία πτώση, καθώς οι τιμές των μεταχειρισμένων αυτοκινήτων μειώνονται, με αποτέλεσμα η κατανάλωση αγαθών να μετριάζεται και τα υψηλά αποθέματα προσκαλούν σε εκπτώσεις.

- Στην Ευρωζώνη, οι μεγάλες επιδράσεις βάσης στα τρόφιμα και την ενέργεια θα πρέπει να αντιστραφούν, ενώ η πρόβλεψη των οικονομολόγων της τράπεζας για ύφεση αμβλύνει τις πιέσεις στις τιμές.

- Ο πληθωρισμός στις αναδυόμενες αγορές θα πρέπει γενικά να βελτιωθεί, ενώ ο πληθωρισμός στην Ασία είναι ήδη πιο υποτονικός.

Αναμένουμε ότι η Fed και η ΕΚΤ θα πραγματοποιήσουν τις τελευταίες αυξήσεις τους τον Ιανουάριο και το Μάρτιο του 2023, αντίστοιχα, με τη Fed να μειώνει τις αυξήσεις μέχρι το 4ο τρίμηνο του 2023. Εν τω μεταξύ, αρκετές μεγάλες κεντρικές τράπεζες των αναδυόμενων αγορών οι οποίες βρίσκονταν αρκετά μπροστά από τις αντίστοιχες των αναπτυγμένων αγορών αρχίζουν να χαλαρώνουν ουσιαστικά. Μέχρι το τέλος του 2023, ο Sheets προβλέπει ότι τα επιτόκια πολιτικής θα μειωθούν κατά 275 μ.β. στη Βραζιλία, 250 μ.β. στην Ουγγαρία και 475 μ.β. στη Χιλή.

«Για τις αγορές, αυτό παρουσιάζει ένα πολύ διαφορετικό σκηνικό. Το 2022 σημαδεύτηκε από ανθεκτική ανάπτυξη, υψηλό πληθωρισμό και γερακίσια πολιτική. Το 2023 προβλέπει ασθενέστερη ανάπτυξη, αποπληθωρισμό και τέλος, αντιστροφή της αύξησης των επιτοκίων, όλα με πολύ διαφορετικές αρχικές αποτιμήσεις. Φαίνεται λογικό να πιστεύουμε ότι θα δούμε διαφορετικά αποτελέσματα. Μια οικονομία που επιβραδύνει τείνει να είναι δύσκολη για τα κυκλικά περιουσιακά στοιχεία όπως οι μετοχές», καταλήγει η επενδυτική τράπεζα.

Διαβάστε επίσης:

Morgan Stanley: Κρατήστε «μικρό καλάθι» για τις ευρωπαϊκές μετοχές και το 2023

Morgan Stanley: Ανθεκτική η Ελλάδα, αλλά το 2024 η επενδυτική βαθμίδα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τραμπ: Τηλεφωνική επικοινωνία κατά το δείπνο των ηγετών στο Βερολίνο – Η οριστική απόφαση για το εδαφικό εναπόκειται στο Κίεβο

- Θλίψη για την οικογένεια του Βαγγέλη Μαρινάκη: Έφυγε από τη ζωή η μητέρα του Ειρήνη

- Τραμπ: Χλευάζει τον θάνατο του Ρομπ Ράινερ σε ανάρτηση στα μέσα κοινωνικής δικτύωσης

- Γερμανία: Κυβερνοεπίθεση στην Bundestag την ώρα της επίσκεψης του Βολοντίμιρ Ζελένσκι