ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τι ώρα ψώνισαν μετοχές οι τολμηροί, πόσο αγόρασε την ΑΧΙΑ ο Ψάλτης, το τηλεφώνημα Παπασταύρου, οι γκρίνιες για τον Κωνσταντακόπουλο, η επιτυχία της Νίκης και το menu των 7 βουλευτών στο prive του Kiku

«Οι ελληνικές τράπεζες έχουν υπεραποδώσει σε σχέση με τις αντίστοιχες τράπεζες της Κεντρικής και Ανατολικής Ευρώπης φέτος, με άνοδο 19% και 4% για Eurobank και Τράπεζα Πειραιώς, αντίστοιχα, και πτώση για την Alpha Bank 5% φέτος, αλλά οι μετοχές μειώθηκαν περίπου 4% την προηγούμενη Παρασκευή και πιστεύουμε ότι θα παραμείνουν πιεσμένες μέχρι να υπάρξει περαιτέρω σαφήνεια σχετικά με τις προτάσεις τις επόμενες εβδομάδες», εξηγεί η αναλύτρια Nida Iqbal της Morgan Stanley.

Η αμερικανική τράπεζα είχε αναβαθμίσει πρόσφατα, διπλά μάλιστα, την Τράπεζα Πειραιώς σε σύσταση overweight με τιμή στόχο τα 1,96 ευρώ από 1,28 ευρώ, τη Eurobank σε σύσταση overweight με αυξημένη τιμή στόχο τα 1,38 ευρώ και για την Alpha Bank σύσταση equalweight με τιμή στόχο 1,34 ευρώ.

Οι πιθανές κυβερνητικές προτάσεις για τη στήριξη των νοικοκυριών θα επηρεάσουν τις ελληνικές τράπεζες, εκτιμά η αμερικανική τράπεζα Morgan Stanley, χωρίς ωστόσο να είναι ακόμα εντελώς ορατό το τελικό αποτέλεσμα.

H ελληνική κυβέρνηση φαίνεται να εξετάζει τις ακόλουθες προτάσεις για το ελληνικό τραπεζικό σύστημα: 1) Στήριξη των ενυπόθηκων δανείων: τη στήριξη των ευάλωτων νοικοκυριών μέσω της επιδότησης του 50% της αύξησης επί της μηνιαίας δόσης του ενυπόθηκου δανείου τους, λόγω των υψηλότερων επιτοκίων, 2) Αμοιβές και προμήθειες: η κυβέρνηση φέρεται να ζήτησε από τις τράπεζες να υποβάλουν προτάσεις για την περικοπή 12 κατηγοριών προμηθειών, όπως τα τέλη ανάληψης μετρητών, τα κόστη για την αξιολόγηση των επιλογών των δανείων, τα τέλη εμβασμάτων κ.λπ., 3) Υψηλότερα επιτόκια καταθέσεων: Ο υπουργός οικονομικών δήλωσε σε συνέντευξή του ότι «θα πρέπει (οι τράπεζες) να αυξήσουν τα επιτόκια καταθέσεων αμέσως και σημαντικά (…)» δίνοντας στις τράπεζες 10 ημέρες για να «κινηθούν άμεσα και γενναία» για να αυξήσουν τα επιτόκια των καταθέσεων.

Τι σημαίνει αυτό για τις τράπεζες

«Σύμφωνα με τις αρχικές μας συζητήσεις με τις τράπεζες, καθώς προς το παρόν δεν υπάρχουν επίσημες προτάσεις από την ελληνική κυβέρνηση για την εφαρμογή οποιουδήποτε από τα προαναφερθέντα μέτρα και αλλαγές:

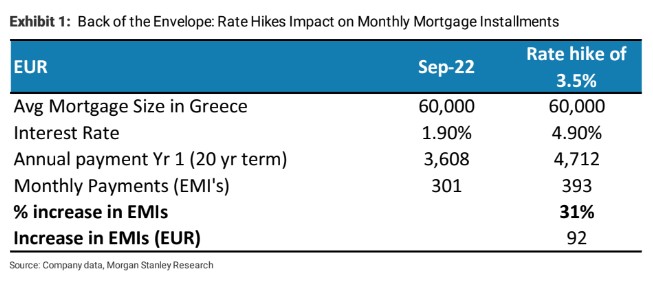

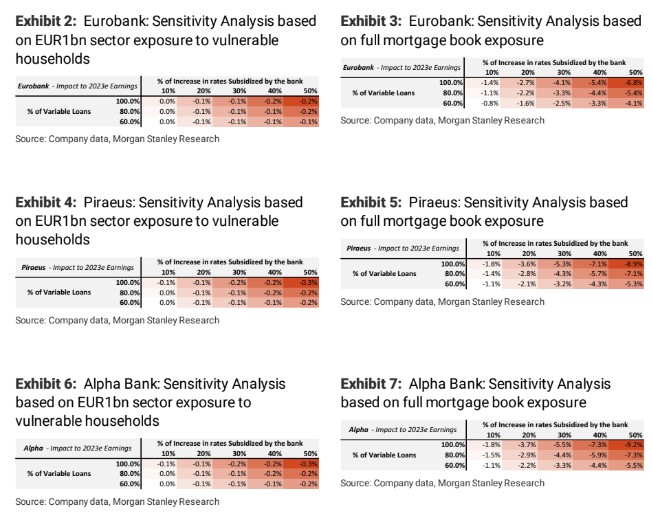

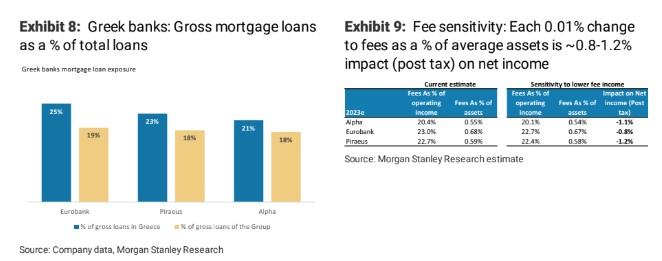

1) Στήριξη για τα ενυπόθηκα δάνεια: Οι συζητήσεις με τις τράπεζες δείχνουν ότι, με βάση τις προκαταρκτικές συζητήσεις, το πιθανό πρόγραμμα στήριξης των ενυπόθηκων δανείων θα στοχεύει σε ευάλωτα νοικοκυριά, παρόμοια με τα νοικοκυριά στο πλαίσιο του προγράμματος «Γέφυρα» κατά τη διάρκεια της πανδημίας. Αυτό θα σήμαινε ότι τα νοικοκυριά με επίπεδο εισοδήματος κάτω των 21 χιλ. ευρώ ετησίως και η κατηγορία αυτή, αντιπροσωπεύουν περίπου 1 δισ. ευρώ σε επίπεδο τομέα (3,5% του συνόλου των ενυπόθηκων δανείων του τομέα). Με βάση την αρχική εκτίμηση του 1 δισ. ευρώ για την έκθεση του τομέα σε ευάλωτα νοικοκυριά, ο αντίκτυπος στα καθαρά κέρδη των τραπεζών το επόμενο έτος θα ήταν μικρότερος από 1%, αν εφαρμοστεί η επιδότηση στο 50% της αύξησης της μηνιαίας δόσης. Υποθέτοντας ότι η εν λόγω επιδότηση εφαρμόζεται στο σύνολο της έκθεσης σε ενυπόθηκα δάνεια των εγχώριων τραπεζών, τότε ο αντίκτυπος θα αυξανόταν σε περίπου 9% των καθαρών κερδών του επόμενου έτους. Τα ενυπόθηκα δάνεια αντιπροσωπεύουν μεταξύ 21-25% του μικτού δανειακού χαρτοφυλακίου στην Ελλάδα.

2) Τέλη και προμήθειες: Οι προμήθειες αντιπροσωπεύουν το 20-23% των συνολικών λειτουργικών εσόδων για τις ελληνικές τράπεζες και κυμαίνονται μεταξύ 0,55% – 0,68% του μέσου ενεργητικού. Δεν έχουμε περισσότερες λεπτομέρειες σχετικά με πιθανές αλλαγές στις προμήθειες, ωστόσο, κάθε 0,01% χαμηλότερη παραδοχή για τις προμήθειες ως ποσοστό του μέσου ενεργητικού των τραπεζών συνεπάγεται περίπου 1% λιγότερα καθαρά κέρδη για τις τράπεζες.

3) Υψηλότερα επιτόκια καταθέσεων: Πρόσφατες συζητήσεις με τις τράπεζες δείχνουν ότι οι μεταβολές των επιτοκίων των καταθέσεων στην Ελλάδα εξακολουθούν να είναι χαμηλά κάτω από 10% και υποδηλώνουν ότι αναμένουν, οι μεταβολές των επιτοκίων των καταθέσεων στην Ελλάδα να αυξηθούν σε 50% – 65% το 2023, με δυνατότητα αύξησης σε περίπου 80% έως το 2024. Κάθε 5% μεταβολή των επιτοκίων των καταθέσεων για το 2023 έχει ως αποτέλεσμα 1,5% – 2% επίπτωση στις εκτιμήσεις για τα κέρδη του 2023.

Διαβάστε επίσης:

Ουίλσον (Morgan Stanley): Γιατί πρέπει τώρα να πουλήσετε μετοχές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- FaCad’oro: Η χρυσή αυτοκρατορία και το όνειρο των 56 εκατ. ευρώ που κατέρρευσε

- Τι ώρα ψώνισαν μετοχές οι τολμηροί, πόσο αγόρασε την ΑΧΙΑ ο Ψάλτης, το τηλεφώνημα Παπασταύρου, οι γκρίνιες για τον Κωνσταντακόπουλο, η επιτυχία της Νίκης και το menu των 7 βουλευτών στο prive του Kiku

- Η σιωπή των αμνών: Σε άνοδο η εκτελεστική εξουσία σε πτώση η δημοκρατία

- Οι Έλληνες εφοπλιστές αγόρασαν στο 12μηνο 161 πλοία, πούλησαν 246 πλοία και κατασκευάζουν 589 πλοία