ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αμερικανική τράπεζα Morgan Stanley ενημερώνει τη λίστα μετοχών της με τις κορυφαίες επιλογές της από την περιοχή ΕΜΕΑ (Αναδυόμενη Ευρώπη, Μέση Ανατολή και Αφρική) και αυξάνει την έκθεση στην Ελλάδα προσθέτοντας τη μετοχή της Mytilineos και μεταξύ των τραπεζών επιλέγει Τράπεζα Πειραιώς, αντικαθιστώντας την Eurobank, αντανακλώντας την άποψη της αναλύτριας Nida Iqbal.

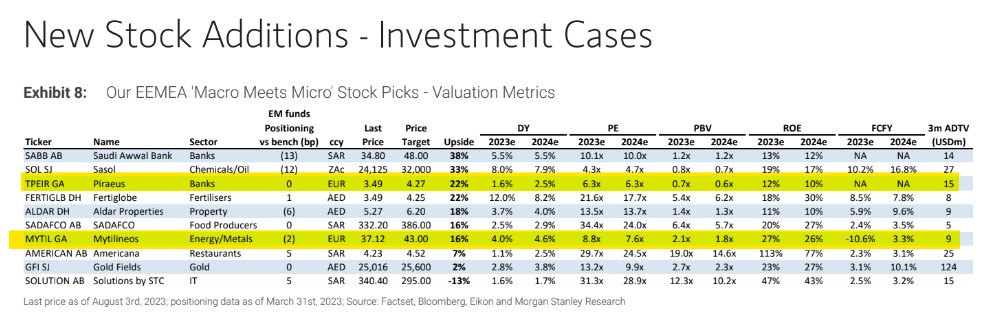

«Επικαιροποιούμε τη λίστα μετοχών “Macro Meets Micro” της EEMEA. Από μια στρατηγική από πάνω προς τα κάτω, οι αλλαγές μας αντικατοπτρίζουν την αισιοδοξία μας για τις προτιμώμενες ευρωπαϊκές μετοχές της αναδυόμενης Ευρώπης επιλέγοντας την Ελλάδα. Προσθέτουμε τις ακόλουθες μετοχές στη λίστα μας:

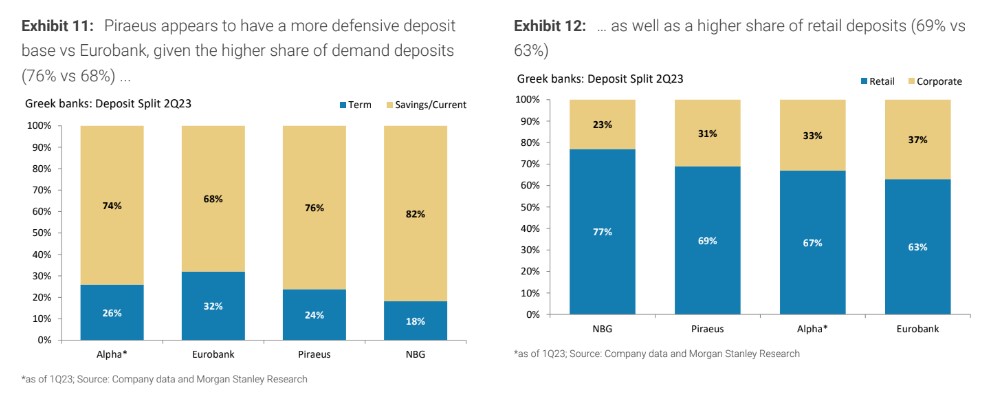

- Τράπεζα Πειραιώς – Σύσταση υπεραπόδοσης – Τιμής στόχος €4,27, Ανοδικό περιθώριο 22%: Η μετοχή έχει σημειώσει έντονη υπεραπόδοση φέτος, υποστηριζόμενη από τις αναβαθμίσεις των κερδών, τη διαρθρωτική μακροοικονομική ανάκαμψη και τις φθηνές αποτιμήσεις. Βλέπουμε την εξέλιξη του κόστους χρηματοδότησης μέσω της στροφής προς τις προθεσμιακές καταθέσεις, και επομένως τα beta των καταθέσεων, ως το βασικό στοιχείο κερδών για το μέλλον, και η Πειραιώς φαίνεται να έχει μια πιο αμυντική καταθετική βάση σε σύγκριση με τη Eurobank. Επιπλέον, βλέπουμε θετικές προοπτικές για τα δάνεια και την ανάπτυξη, το περιβάλλον υψηλότερων επιτοκίων και τις προσπάθειες περιορισμού του κόστους που οδηγούν σε καλύτερο δείκτη RοTE για το 2025.

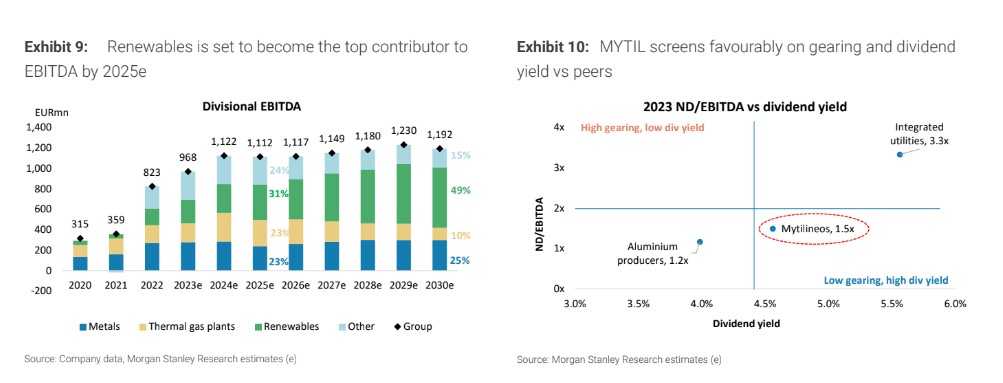

- Mytilineos – Σύσταση υπεραπόδοσης – Τιμής στόχος €43, Ανοδικό περιθώριο 16%: Πιστεύουμε ότι η Μυτιληναίος προσφέρει ένα μοναδικό τρίπτυχο, επιχειρηματικές δραστηριότητες με συνέργειες, διαφοροποιημένη ανάπτυξη στον τομέα της ενέργειας και μια επιχείρηση μετάλλων που έχει ταμειακή ρευστότητα. Η μετοχή προσφέρει μια συναρπαστική σχέση ρίσκου-απόδοσης με βάση την ποιοτική ανάπτυξη, το σταθερό ιστορικό εκτέλεσης, τις προοπτικές αναβάθμισης των κερδών, καθώς και τη φθηνή αποτίμηση σε 6,0 φορές για το 2024 τον δείκτη EV/EBITDA, με μια έκπτωση 19%/9% σε σχέση με τις επιχειρήσεις κοινής ωφέλειας/αλουμινίου.

Οι επενδυτικές θέσεις για Πειραιώς και Mytilineos

Η αναλύτρια Nida Iqbal εξηγεί ότι με περίπου 30% μέση άνοδο από τους στόχους τιμών, τους αρέσει η ελληνική τραπεζική αγορά στο σύνολό της και η Τράπεζα Πειραιώς είναι η κορυφαία επιλογή στον τομέα. Η Πειραιώς έχει αυξηθεί περισσότερο από 100% από έτος σε έτος, υποστηριζόμενη από αναβαθμίσεις κερδών, διαρθρωτική μακροοικονομική ανάκαμψη και φθηνές αποτιμήσεις.

«Βλέπουμε εξέλιξη του κόστους χρηματοδότησης μέσω της στροφής προς τις προθεσμιακές καταθέσεις, και ως εκ τούτου οι καταθέσεις beta, ως το βασικό στοιχείο για τη μεταβολή των κερδών με προοπτική και η Πειραιώς φαίνεται να έχει μια πιο αμυντική καταθετική βάση σε σύγκριση με την Eurobank (Equal-weight), δεδομένου του υψηλότερου μεριδίου καταθέσεων όψεως και καταθέσεων λιανικής.

Επιπλέον, βλέπουμε θετικές προοπτικές για την αύξηση των δανείων που υποστηρίζονται από ένα ισχυρό οικονομικό υπόβαθρο στην Ελλάδα, ένα περιβάλλον υψηλότερων για μεγαλύτερο χρονικό διάστημα επιτοκίων και τα συνεχή μέτρα περιορισμού του κόστους και τη μείωση του κόστους που οδηγούν σε διψήφιο ποσοστό αποδοτικότητας RοTE, αλλά οι εκτιμήσεις μας παραμένουν συντηρητικές σε σχέση με το 12% που καθοδηγεί η εταιρεία, αφήνοντας περιθώριο για ανοδικές αναθεωρήσεις των εκτιμήσεων.

Όσον αφορά τις αποτιμήσεις, η μετοχή διαπραγματεύεται με πολλαπλασιαστή P/BV 0,6 φορές το 2025 και με 11% RoTE, μια έκπτωση σε σχέση με τις αντίστοιχες ελληνικές και ευρωπαϊκές εταιρείες. Παρά τα υψηλότερα επιτόκια, προβλέπουμε ανθεκτική ποιότητα ενεργητικού με κόστος επισφαλειών (CoR) στις 70 μ.β. το 2024-2025 και σταθερή αύξηση των δανείων για το 2023-2025 στο 5-7%.

Οι βασικοί κίνδυνοι αφορούν την ανάκαμψη του μακροοικονομικού περιβάλλοντος που είναι ευάλωτη σε εξωτερικούς κλυδωνισμούς, την απορρόφηση των κονδυλίων της ΕΕ που είναι ασθενέστερη του αναμενόμενου», εξηγεί η Nida Iqbal.

Η επενδυτική θέση για τη μετοχή της Mytilineos είναι ότι αποτελεί μια από τις μεγαλύτερες εταιρίες του κλάδου, καθώς προσφέρει ένα μοναδικό τρίπτυχο:

- επιχειρηματικό μοντέλο με συνέργειες, με την εταιρεία να βρίσκεται σε μοναδική θέση για να αντλήσει αξία μέσω διαφόρων συνεργειών σε όλους τους τομείς της ενέργειας και των μετάλλων, όπως η φθηνή προμήθεια φυσικού αερίου (10-15% έκπτωση σε σχέση με το TTF), οι μεγάλες ανάγκες σε ενέργεια βασικού φορτίου για τις δραστηριότητές της στον τομέα του αλουμινίου, και οι σταθερές ικανότητες EPC για μονάδες ΑΠΕ/θερμικών σταθμών.

- παραγωγή μετρητών με ολοκληρωμένη μονάδα αλουμινίου επιπέδου 1 η οποία είναι εξαιρετικά αποδοτική ταμειακά και μαζί με την παραγωγή θερμικής ενέργειας θα μπορούσε να προσφέρει ταμειακές ροές άνω των €300 εκατ. ετησίως, προσφέροντας ζωτικής σημασίας κεφάλαιο ανάπτυξης. Επισημαίνει τη στρατηγική αξία των ανταγωνιστικών χυτηρίων αλουμινίου, καθώς περισσότερο από το 50% της ηπειρωτικής ευρωπαϊκής δυναμικότητας έχει περικοπεί λόγω της ενεργειακής κρίσης και το αλουμίνιο έχει μόλις συμπεριληφθεί στην Πράξη της ΕΕ για τις κρίσιμες πρώτες ύλες, η οποία απαιτεί αυτάρκεια 50%.

- Η ενέργεια προσφέρει ελκυστικές προοπτικές ανάπτυξης σε όλα τα πεδία: α) ανανεώσιμες πηγές ενέργειας, με τη δυναμικότητα να αναμένεται να αυξηθεί σε περίπου 3,5 GW / 8,0 GW (πριν από την εναλλαγή των περιουσιακών στοιχείων) και αντιπροσωπεύουν το περίπου 30%/50% του EBITDA έως το 2025/2030, με περαιτέρω ενίσχυση από τη χρηματοδότηση του RRF, β) θερμική ενέργεια, που αυξάνεται από 1,2 GW σε 2,0 GW, ακριβώς καθώς η ευέλικτη παραγωγή αποδεικνύεται απαραίτητη για την εξισορρόπηση της αγοράς, και γ) εμπορία φυσικού αερίου, καθώς η εταιρεία καθίσταται βασικός περιφερειακός παίκτης.

Ενώ η ισχυρή απόδοση της τιμής της μετοχής κατά το τελευταίο έτος μπορεί να κάνει τους επενδυτές επιφυλακτικούς, αυτό οφείλεται στις αναβαθμίσεις των κερδών, και στην πραγματικότητα βλέπουμε μια περαιτέρω 4%/11% άνοδο για το 2023/2024 σε σχέση με τα προβλεπόμενα EBITDA. Η μετοχή διαπραγματεύεται με EV/EBITDA 2024 6,0 φορές, μια έκπτωση 19%/9% σε σχέση με τις επιχειρήσεις κοινής ωφέλειας/αλουμινίου, που πιστεύουμε ότι θα πρέπει να μειωθεί δεδομένης της ποιοτικής ανάπτυξης της Mytilineos και της σταθερής εκτέλεσης.

Οι βασικοί κίνδυνοι για την επενδυτική θέση: 1) βραδύτερη εκτέλεση στην εναλλαγή περιουσιακών στοιχείων ανανεώσιμων πηγών ενέργειας, με αντίκτυπο στην αύξηση των κερδών/ικανότητα χρηματοδότησης, 2) πλεονάζουσα παραγωγική ικανότητα αλουμινίου, 3) χαμηλότερη κερδοφορία στην ηλεκτροπαραγωγή, 4) αναζωπύρωση του κινδύνου χώρας, και 5) διακοπή του ρωσικού φυσικού αερίου, αν και με ελάχιστο αντίκτυπο σε όγκο/κέρδη.

Διαβάστε επίσης:

Πώς θα παιχτεί η αγορά από σήμερα μέχρι και τις 18/8 – Τι λένε οι επαγγελματίες για Scope, ΜSCI

Mytilineos: Αγορά ιδίων μετοχών συνολικής αξίας €240.714

Πώς θα παιχτεί η αγορά από σήμερα μέχρι και τις 18/8 – Τι λένε οι επαγγελματίες για Scope, ΜSCI

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τι αλλάζει στα εργασιακά: Προσλήψεις μέσω εφαρμογής, ωράριο σε εβδομαδιαία βάση

- Χρήστος Μπουκώρος στο mononews: Ετσι θα λύσουμε το πρόβλημα με τις 350.000 εκκρεμείς υποθέσεις με τα ακίνητα

- Deutsche Bank και UBS επιλέγουν Διεθνή Αερολιμένα και Theon International από Ελλάδα

- Ακίνητα: Σε θέση μάχης οι τράπεζες με νέες επενδύσεις