ΣΧΕΤΙΚΑ ΑΡΘΡΑ

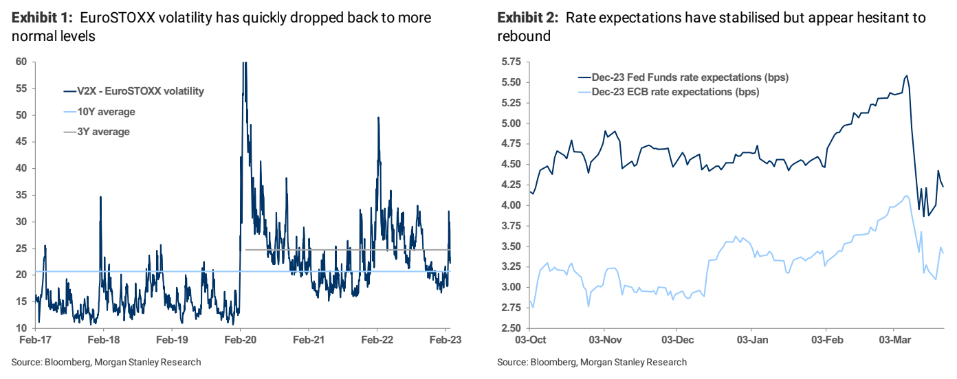

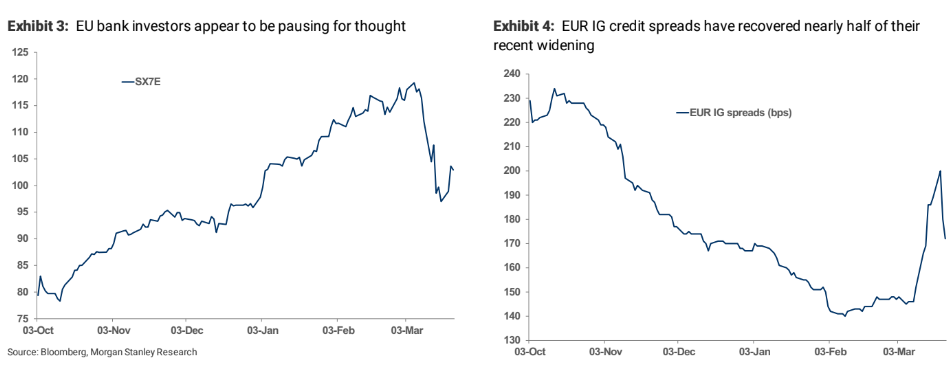

Μετά την αναταραχή στα μέσα του Μαρτίου, έχει επέλθει ένας βαθμός ηρεμίας στις αγορές αυτή την εβδομάδα, με τη μεταβλητότητα του δείκτη Euro STOXX να έχει επιστρέψει κάτω από τον μέσο όρο των 3 ετών, ενώ επίσης παρατηρήθηκε και κάποια σταθεροποίηση στις τιμές των τραπεζικών μετοχών και στις πιστωτικές αγορές, εξηγεί ο Graham Secker, επικεφαλής των ευρωπαϊκών μετοχών της Morgan Stanley.

«Πιστεύουμε ότι οι επενδυτές βρίσκονται ουσιαστικά σε κατάσταση αναμονής καθώς αξιολογούν τις επερχόμενες συνέπειες και τις επιπτώσεις των πρόσφατων γεγονότων. Σε αυτό το στάδιο, οι κινήσεις στις αποτιμήσεις των ευρωπαϊκών μετοχών και τραπεζών φαίνεται να είναι πολύ συνεπείς με τις πιστωτικές τάσεις, γεγονός που υποδηλώνει ότι οι αγορές ‘συμπεριφέρονται’ σχετικά καλά και ομαλά αυτή τη στιγμή.

Από την άλλη πλευρά όμως, μια ευνοϊκή μακροοικονομική έκβαση μοιάζει περισσότερο με περίπτωση για το θετικό σενάριο παρά με το βασικό σενάριο. Η γενική ανθεκτικότητα των αγορών και των οικονομιών/κερδών που προηγήθηκε της πρόσφατης μεταβλητότητας, παρέχει ενδεχομένως έναν ορισμένο βαθμό ελπίδας ότι η μακροοικονομική κατάσταση μπορεί να παραμείνει ευνοϊκή, παρά τα πρόσφατα γεγονότα. Αυτή η άποψη αγνοεί το γεγονός ότι έχουμε πλέον σαφείς ενδείξεις ότι η αυστηρότερη νομισματική πολιτική αρχίζει να ‘δαγκώνει’», εξηγεί ο Secker.

«Αναμένουμε ασθενέστερη ανάπτυξη και περισσότερα χρηματοπιστωτικά ατυχήματα στο μέλλον. Τις προσεχείς εβδομάδες, αναμένουμε να εμφανιστούν ανεπίσημες ιστορίες για προβλήματα γύρω από τη διαθεσιμότητα πιστώσεων (π.χ. στη χρηματοδότηση αυτοκινήτων και στις εμπορικές αγορές ακινήτων), ακολουθούμενες από νέα αδυναμία σε ορισμένους από τους πιο παραδοσιακούς οικονομικούς δείκτες και τελικά σε αναθεωρήσεις των κερδών. Εκτός από τις πιο αδύναμες θεμελιώδεις τάσεις που έρχονται, προβλέπουμε επίσης ότι θα εμφανιστούν περισσότερα χρηματοοικονομικά προβλήματα/ατυχήματα, αν και όχι απαραιτήτως από τον κύριο ευρωπαϊκό τραπεζικό τομέα», συνεχίζει ο επικεφαλής των ευρωπαϊκών μετοχών.

«Επαναλαμβάνουμε την άποψή μας ότι οι επενδυτές θα πρέπει να μειώσουν την κυκλική έκθεση και να κινηθούν προς μετοχές με περισσότερο αμυντικά/ποιοτικά/αναπτυξιακά χαρακτηριστικά. Για να βοηθήσουμε τους επενδυτές να αναζητήσουν νέες ιδέες, διαλέγουμε τις μετοχές της ΕΕ με βάση τέσσερα κριτήρια που έχουν σχεδιαστεί για την αξιολόγηση της αποτίμησης, της κερδοφορίας και του κινδύνου των κερδών ανά μετοχή (EPS).

Οι μετοχές με τη χαμηλότερη στάθμιση που έχουν το “χειρότερο μείγμα” από i) υψηλή αποτίμηση, ii) υψηλό δείκτη απόδοσης ROE, iii) υψηλή πρόβλεψη αύξησης στα EPS και iv) υψηλό κίνδυνο στα EPS κατά τη διάρκεια ύφεσης είναι οι: Lufthansa, ASM International, Remy Cointreau, ABB, ENEL, Straumann Holdings, Alfa Laval, Volvo, Nibe Industrier και Geberit.

Οι μετοχές με υπερεπενδεδυμένη στάθμιση με “καλύτερο συνδυασμό” i) χαμηλής αποτίμησης, ii) χαμηλού ROE, iii) χαμηλή πρόβλεψη αύξησης στα EPS και iv) χαμηλό κίνδυνο στα EPS κατά τη διάρκεια ύφεσης είναι οι: Kerry Group, DCC, BAT, BT, ABFFoods, SSE, Mondi, Croda, Orsted, Siemens Healthineers, Brenntag, Reckitt Benckiser, Evolution, SAP και EssilorLuxottica», καταλήγει ο Secker.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μαρινάκης για επεισόδια στον Ιανό: Να ξέρουν αυτοί οι φασίστες ότι η περίοδος της ασυλίας έχει περάσει ανεπιστρεπτί

- Νέα αναβάθμιση της ΔΕΗ από τον διεθνή οργανισμό CDP για θέματα κλιματικής αλλαγής

- Optima Bank: Πράσινο φως για μέρισμα 0,57 ευρώ και για το split της μετοχής

- Δήμας από Θεσσαλία: Oυσιαστική αναβάθμιση της ποιότητας ζωής τα καινούργια σχολεία