ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αμερικανική επενδυτική τράπεζα, σε έκθεση αφιέρωμα για την Ελλάδα, διατηρεί τη θετική της στάση για την οικονομία. Αναβαθμίζει τις εκτιμήσεις για τις τρεις τράπεζες που καλύπτει και βελτιώνει τις τιμές στόχους κατά 10% με 15%.

Για τη Morgan Stanley, η Eurobank αποτελεί την κορυφαία επιλογή από τον εγχώριο τραπεζικό τομέα και έχει σύσταση υπεραπόδοσης (overweight) με νέα αυξημένη τιμή στόχο στα 1,06 ευρώ από 0,95 ευρώ πριν. Ακολουθεί η μετοχή της Alpha Bank με ουδέτερη σύσταση (equal weight) και με αυξημένη τιμή στόχο στα 1,07 ευρώ από 0,96 πριν. Τέλος, η σύσταση για την Τράπεζα Πειραιώς είναι υποαπόδοση (underweight) με σημαντική αύξηση στην τιμή στόχο στα 1,28 ευρώ από 1,12 ευρώ πριν.

Η Morgan Stanley στις νέες εκτιμήσεις της για τις τράπεζες αυξάνει τα καθαρά έσοδα από τόκους κατά 5%-7,5% το 2023-2024 και 10% με 15% περίπου αύξηση τα κέρδη, τα οποία δίνουν την αύξηση στις τιμές στόχους.

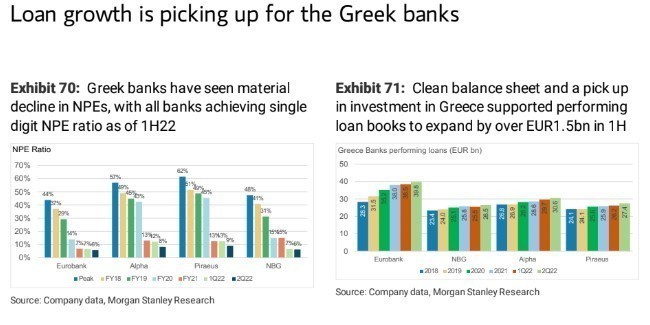

Οι ελληνικές τράπεζες βρίσκονται σε κατάσταση ανάκαμψης και προτιμώνται έναντι του ανταγωνισμού από τις τράπεζες στην Κεντρική και Ανατολική Ευρώπη δεδομένης: 1) της εξυγίανσης του ισολογισμού με αποτέλεσμα μονοψήφιους δείκτες NPE από το β’ τρίμηνο φέτος, 2) της αύξησης των δανείων λόγω της ανάκαμψης των επενδύσεων και του ταμείου ανάκαμψης της ΕΕ και 3) της αύξησης των καθαρών εσόδων από τόκους από τις αυξήσεις των επιτοκίων της ΕΚΤ.

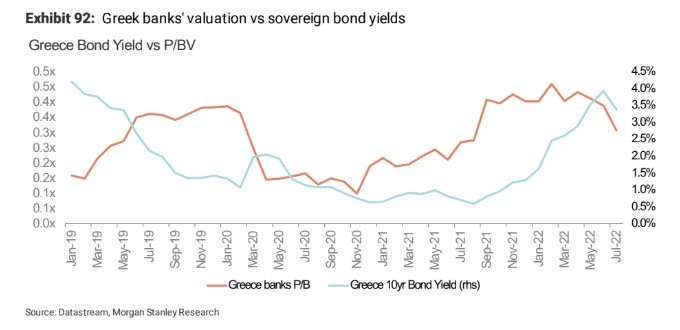

Η Morgan Stanley έχει την άποψη ότι η Ελλάδα και οι ελληνικές μετοχές, παρότι έχουν σύσταση ουδέτερη συνολικά (equal weight), είναι η καλύτερη από τις λιγότερο προτιμώμενες περιοχές εντός της Κεντρικής και Ανατολικής αναδυόμενης Ευρώπης και προβλέπει σημαντική υπεραπόδοση έναντι της ευρύτερης Ευρώπης, δεδομένης της σχετικής μακροοικονομικής ανθεκτικότητας, της ισχυρής τάσης, την υψηλή ευαισθησία των τραπεζών στις αυξήσεις των επιτοκίων της ΕΚΤ, τις ενεργειακές αναβαθμίσεις, τη γενικά αμυντική σύνθεση του δείκτη και τέλος τις σημαντικές εκπτώσεις σε όρους αποτίμησης.

Για τα εταιρικά ομόλογα των ελληνικών τραπεζών, η Morgan Stanley εκτιμά ότι μετά την πολυετή προσπάθεια εξυγίανσης και καθαρισμού των ισολογισμών, οι τράπεζες βρίσκονται σε καλύτερη θέση. Η μείωση των δανείων στην οικονομία δείχνει ότι η ποιότητα του ενεργητικού μπορεί να μην πληγεί τόσο σκληρά την επόμενη φορά και η ισχυρή θετική ευαισθησία στις αυξήσεις των επιτοκίων, την κάνει αισιόδοξη. Από την άλλη πλευρά όμως, το εξωτερικό περιβάλλον των αυξανόμενων αποδόσεων των ομολόγων, η προσδοκία της ευρείας πιστωτικής διεύρυνσης των spreads και η στροφή στην «ποιότητα», την κάνουν να περιμένει για ένα καλύτερο σημείο εισόδου στα ομόλογα των τραπεζών.

«Ενδεχομένως, το σημείο εισόδου να είναι με τις νέες προνομιούχες εκδόσεις ανώτερων τίτλων που στοχεύουν οι τρεις από τις τέσσερις εγχώριες τράπεζες», εξηγεί η Morgan Stanley.

Τέλος, για την οικονομία, παρά τις παγκόσμιες δύσκολες συνθήκες και τις αντιξοότητες, αναμένει ότι η ελληνική οικονομία θα υπεραποδώσει φέτος με επίδοση 6,1% για το 2022 και η αύξηση του ΑΕΠ θα επιβραδυνθεί σημαντικά το 2023, αλλά μπορεί να αποφύγει την ύφεση και να υπεραποδώσει έναντι της υπόλοιπης ζώνης του ευρώ. Οι υψηλότερες τιμές των αγαθών θα επιφέρουν πιέσεις στους καταναλωτές το χειμώνα, αλλά τα δημοσιονομικά θα αντισταθμίσουν εν μέρει το πλήγμα.

Η οικονομία θα συνεχίσει να επωφελείται από την εφαρμογή του προγράμματος ανάκαμψης NGEU. Μεσοπρόθεσμα, υιοθετεί εποικοδομητική στάση για την Ελλάδα, η οποία συνδέεται σε μεγάλο βαθμό με την εκτέλεση των επενδύσεων και την εφαρμογή των μεταρρυθμίσεων.

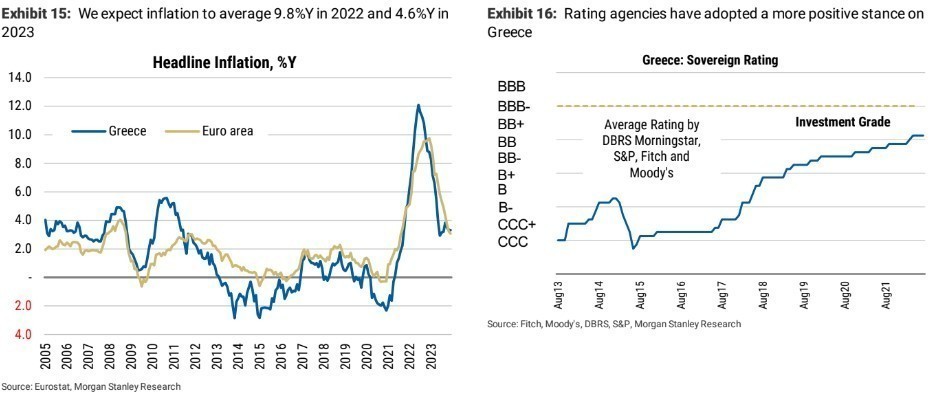

Τα ισχυρότερα οικονομικά θεμελιώδη μεγέθη και η ορατή πρόοδο που σημείωσαν οι ελληνικές τράπεζες στη μείωση των μη εξυπηρετούμενων ανοιγμάτων τους, βοήθησαν τους οίκους αξιολόγησης. Από την αρχή του έτους η S&P και η DBRS έχουν αναθεωρήσει την πιστοληπτική τους αξιολόγηση για την Ελλάδα σε μόλις μία βαθμίδα χαμηλότερα από την επενδυτική βαθμίδα, ενώ η Fitch αναθεώρησε τις προοπτικές για την Ελλάδα σε θετικές τον Ιανουάριο του τρέχοντος έτους. Μια ομαλή και αποτελεσματική εφαρμογή του ελληνικού επενδυτικού σχεδίου (RRP) θα μπορούσε πιθανότατα να συμβάλει σε αναβαθμίσεις.

Για τον πληθωρισμό εκτιμά ότι θα φτάσει το 9,5% το 2022 και θα διαμορφωθεί κατά μέσο όρο στο 3,7% το 2023. Οι αυξανόμενες τιμές του φυσικού αερίου θα διατηρήσουν πιθανότατα τις τιμές του ηλεκτρικού ρεύματος αυξημένες καθ’ όλη τη διάρκεια του 2023, ωστόσο ο συνδυασμός της μείωσης του πληθωρισμού των βασικών τιμών αγαθών και της βάσης για τις τιμές των τροφίμων και της ενέργειας θα πρέπει να οδηγήσει σε συγκράτηση του πληθωρισμού σε περίπου 3,3% μέχρι τον Δεκέμβριο του 2023.

Για τα ελληνικά ομόλογα, η Morgan Stanley εξηγεί ότι οποιαδήποτε διόρθωση στις τιμές των δεκαετών είναι ευκαιρία για προσθήκη θέσεων στα ελληνικά ομόλογα. Από την άποψη των spreads, οι αποδόσεις των 10ετών γερμανικών ομολόγων πιθανόν να ανέλθουν στο 2% το δ’ τρίμηνο φέτος, το οποίο θα μπορούσε να οδηγήσει τις αποδόσεις των εγχώριων δεκαετών ομολόγων υψηλότερα προς τα επίπεδα του 4,40% – 4,50%.

Διαβάστε επίσης:

Citi: Πού τοποθετείται ο πήχης για τις αποτιμήσεις του δείκτη MSCI Greece

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Παΐρης: Έσοδα 12,2 εκατ. ευρώ το 2024 – Μείωση του χρηματοοικονομικού του κόστους

- Αdidas: Οι δασμοί του Τραμπ φρενάρουν την αύξηση των στόχων

- Δημοσκόπηση Interview: «Κέρδος» 2 μονάδων για τη ΝΔ – Στο 15,8% η διαφορά από το ΠΑΣΟΚ – «Ξεφουσκώνει» ελαφρά η Πλεύση Ελευθερίας

- ΕΥΑΘ: Αύξηση εσόδων κατά 4,5% στα €85,5 εκατ. το 2024