ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τι προβλέπουν για την αγορά συναλλάγματος Morgan Stanley, BNP Paribas, BofA, Unigestion και άλλοι παίκτες της αγοράς

Καθώς ομόλογα και μετοχές σφυροκοπούνται από κύματα αστάθειας, τα νομίσματα είναι ένα νησί σχετικής ηρεμίας. Σύμφωνα με τη Wall Street, όμως, αυτό πρόκειται να αλλάξει σύντομα, καθώς δημιουργούνται ρήγματα μεταξύ των ανά τον κόσμο κεντρικών τραπεζών.

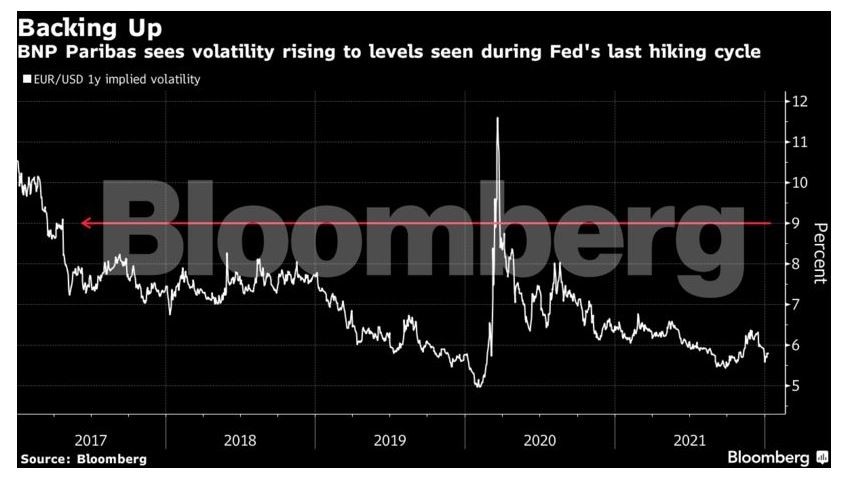

Στη Morgan Stanley και την BNP Paribas, οι στρατηγικοί αναλυτές προβλέπουν μεγαλύτερες διακυμάνσεις τιμών στην αγορά συναλλάγματος, καθώς οι υπεύθυνοι χάραξης πολιτικής αποσύρουν σταδιακά τα μέτρα τόνωσης της οικονομίας με διαφορετικό, όμως, ρυθμό, ανοίγοντας ρήγματα κάτω από τα σταθερά συνήθως νομίσματα της «Ομάδας των 10». Ο Oliver Brennan της BNP προβλέπει ότι η τεκμαρτή μεταβλητότητα μεταξύ ευρώ και δολαρίου σε ορίζοντα έτους θα ανέλθει σε περίπου 9%, επίπεδο που παρατηρήθηκε τελευταία φορά στο απόγειο της πανδημίας – και, πριν από αυτό, το 2017, όταν ο προηγούμενος κύκλος αύξησης των επιτοκίων από την ομοσπονδιακή κεντρική τράπεζα των ΗΠΑ, τη Federal Reserve, ήταν σε πλήρη εξέλιξη.

Πρόκειται για μια τεράστια αλλαγή για τους traders που έχουν συνηθίσει στη σχεδόν συντονισμένη νομισματική «γενναιοδωρία» που διατήρησε χαμηλά το κόστος δανεισμού – και τις αγορές… βαρετές. Ωστόσο, για πολλούς, οι διαφορές, συμπεριλαμβανομένης αυτής μεταξύ της επιθετικής -εκ νέου- Fed και πιο χαλαρών κεντρικών τραπεζών, όπως η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ), δείχνει αναμφίβολα ότι είναι καιρός να πάψουμε να στοιχηματίζουμε στη μικρή αστάθεια και να στραφούμε σε στρατηγικές που βγαίνουν κερδισμένες από τα δραματικά σκαμπανεβάσματα.

«Βρισκόμαστε σε αυτό το σημείο καμπής και, αν δεν αρχίσετε να μειώνετε την έκθεσή σας στη μικρή μεταβλητότητα, είναι πολύ πιθανό να καταλήξετε να χάσετε τα κέρδη σας», υποστηρίζει ο Andres Jaime, στρατηγικός αναλυτής της Morgan Stanley, ο οποίος εισήλθε στην αγορά συναλλάγματος το 2006. Ενώ έχει δει και στο παρελθόν αποκλίσεις στην πολιτική των κεντρικών τραπεζών, αυτό που θα ήταν μοναδικό αυτή τη φορά είναι ο «δυνητικός ρυθμός σύσφιξης της Fed», όπως λέει.

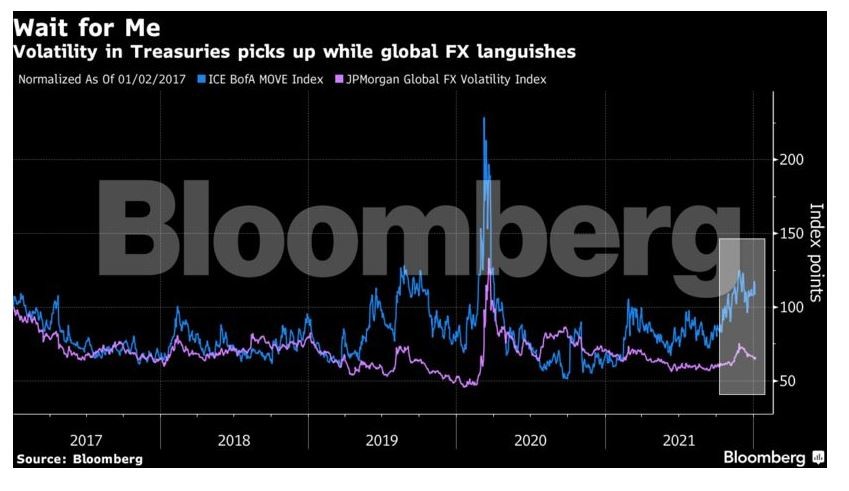

Ο Jaime της Morgan Stanley βλέπει τις παγκόσμιες μετρήσεις αστάθειας στην αγορά συναλλάγματος να αυξάνονται σε περίπου 10,5 κατά τη διάρκεια του 2022, από περίπου 7,2 σήμερα στον παγκόσμιο δείκτη μεταβλητότητας Global FX Volatility της JPMorgan. Η τράπεζα αναμένει υψηλότερη αστάθεια κυρίως στα νομίσματα υψηλού beta, όπως το νεοζηλανδικό, το οποίο λογικά θα επωμιστεί το μεγαλύτερο βάρος από τις διακυμάνσεις των τιμών καθώς αρχίζει να αλλάζει η νομισματική πολιτική, λέει.

Η Fed αιφνιδίασε τις αγορές όταν από τα πρακτικά της τελευταίας συνεδρίασής της φάνηκε μια αυξανόμενη προτίμηση για πιο γρήγορες αυξήσεις επιτοκίων για να βοηθήσουν στη συγκράτηση του πληθωρισμού που «τρέχει» με τους ταχύτερους ρυθμούς των τελευταίων τεσσάρων δεκαετιών. Οι traders υπολογίζουν τώρα σε περισσότερες από τρεις αυξήσεις κατά 25 μονάδες βάσης φέτος, σε σύγκριση με μόλις μία αύξηση κατά 10 μονάδες βάσης από την ΕΚΤ, η οποία έχει σχεδόν αποκλείσει τυχόν αυξήσεις έως το 2023 τουλάχιστον.

Μέχρι στιγμής, τον μεγαλύτερο αντίκτυπο τον έχει αισθανθεί η αγορά των ομολόγων, με έναν δείκτη μεταβλητότητας για τα αμερικανικά ομόλογα να ίπταται κοντά σε επίπεδα που είχαμε δει τελευταία φορά τον Μάρτιο του 2020. Αντίθετα, ο δείκτης μεταβλητότητας JPMorgan Global FX Volatility Index έχει υποχωρήσει λίγο πάνω από τον μέσο όρο του για το 2021.

Οι αναλυτές της Bank of America αναμένουν, ωστόσο, ότι η αστάθεια των νομισμάτων θα αυξηθεί, επικαλούμενοι ιστορικά ανάλογα από το 2008, το 2011 και το 2018, όταν ακολουθούσε την άνοδο του πληθωρισμού με απόσταση περίπου τρεις μήνες.

Συνιστούν στους επενδυτές να είναι έτοιμοι για αύξηση της μεταβλητότητας στο ζεύγος ευρώ-καναδικού δολαρίου, δεδομένου ότι η πορεία των επιτοκίων για τις οικονομίες αποκλίνει και οι προοπτικές για την αγορά ενέργειας -βασικό οδηγό για καναδικό δολάριο- παραμένουν αβέβαιες.

Για τον διαχειριστή χαρτοφυλακίων της Unigestion Jeremy Gatto, ζεύγη όπως η στερλίνα με την κορώνα Νορβηγίας ενδέχεται να αποτελέσουν δελεαστικά παιχνίδια με την αστάθεια, δεδομένων των ενίοτε απρόβλεπτων κεντρικών τραπεζών τους. Η Τράπεζα της Αγγλίας εξέπληξε τις αγορές αυξάνοντας τα επιτόκια τον Δεκέμβριο παρά τους αντίθετους ανέμους από τη μετάλλαξη Όμικρον.

Στο παιχνίδι και ο πολιτικός παράγοντας

Οι πολιτικές διεργασίες θα επηρεάσουν και αυτές την αγορά. Ο Eimear Daly, στρατηγικός αναλυτής της Barclays για την αγορά συναλλάγματος, ποντάρει στην αύξηση της αστάθειας του ζεύγους ευρώ-δολαρίου λόγω γαλλικών και ιταλικών εκλογών.

Οι traders φοβούνται περισσότερο μια ξαφνική αύξηση της μεταβλητότητας, δεδομένου ότι οι οικονομικές συνθήκες γίνονται λιγότερο επιεικές. Από τη χρηματοπιστωτική κρίση του 2008 και μετά, η τεκμαρτή μεταβλητότητα ενός έτους της ισοτιμίας ευρώ-δολαρίου έχει πέσει από πάνω από 20% που ήταν στο 5,8% την Τρίτη, επηρεασμένη από τα προγράμματα αγοράς ομολόγων και τα χαμηλά επιτόκια ρεκόρ.

«Ο κόσμος που έχει μπει στην αγορά τα τελευταία χρόνια έχει ζήσει σε έναν κόσμο χαμηλών επιτοκίων και τεράστιας παροχής ρευστότητας που ήταν ένα είδος ασφάλειας απέναντι στην αύξηση της μεταβλητότητας», αναφέρει ο Michael Melvin, της σχολής Rady School of Management του πανεπιστημίου University of California San Diego και πρώην υπεύθυνος στρατηγικής για πολλαπλά assets στη BlackRock, ο οποίος μελετά την αγορά συναλλάγματος και εργάζεται σε αυτήν εδώ και 40 χρόνια.

Δεν είναι όλοι έτοιμοι να εγκαταλείψουν τις στρατηγικές μικρής μεταβλητότητας που απέδωσαν καθαρά κέρδη 15,4% σε όλα τα περιουσιακά στοιχεία το 2021, την καλύτερη χρονιά από το 2009, σύμφωνα με προκαταρκτικά στοιχεία από τη βάση δεδομένων Eurekahedge που συγκέντρωσε το Bloomberg.

Ο 35χρονος Tom Pansegrau, ο οποίος εστιάζει σε στρατηγικές μικρής μεταβλητότητας στην 7orca Asset Management, δεν προβλέπει «καμία σημαντική έκπληξη» επειδή η Fed βαδίζει σταθερά στην πορεία της για την αύξηση των επιτοκίων».

Αλλά η αντίδραση μετά τη συνεδρίαση της Ομοσπονδιακής Επιτροπής Ανοικτών Αγορών σχετικά με τη σύσφιξη πολιτικής έδειξε πώς ακόμη και προαναγγελθείσες, κατά κάποιον τρόπο, κινήσεις μπορούν να εκπλήξουν τις αγορές. Ο δείκτης Nasdaq 100, ο οποίος περιλαμβάνει ευαίσθητες στα επιτόκια τεχνολογικές μετοχές, υποχώρησε έως και 7,1% τις πρώτες έξι ημέρες διαπραγμάτευσης του έτους.

«Υπάρχει εφησυχασμός σχετικά με το πόσα είναι διατεθειμένες να κάνουν οι κεντρικές τράπεζες για να σταματήσουν τον πληθωρισμό – υπάρχει η πεποίθηση ότι η Fed δεν θα είναι σε θέση να αυξήσει πολύ τα επιτόκια», λέει ο Jaime της Morgan Stanley. «Για μένα αυτό είναι κίνδυνος και από εκεί βλέπω να έρχεται το μεγαλύτερο μέρος του πόνου».

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αυξήσεις μισθών στα σώματα ασφαλείας: Ερώτηση ετοιμάζουν γαλάζιοι βουλευτές

- Ο υποκριτής Κικίλιας, τα βαριά πορτοφόλια στην ΓΕΚ ΤΕΡΝΑ, το Helikon και ο ΑΔΜΗΕ, το παρασκήνιο με την Phos Bank και την Εκκλησία, τι συμβαίνει με τον manager Μπρουμίδη, το νέο χάος στις Σπέτσες και ένα εφοπλιστικό quiz

- Ντόναλντ Τραμπ και Ευρωπαίοι προμηθευτές

- Η μάχη στις τηλεπικοινωνίες μετά την είσοδο της Volton και οι κινήσεις της ΔΕΗ