ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Wood & Company και οι αναλυτές Jakub Caithaml και Peter Palovic διατηρούν την ουδέτερη (hold) σύστασή τους για την Aegean Airlines, προσαρμόζοντας τον στόχο τιμής για το επόμενο δωδεκάμηνο στα 11,0 ευρώ ανά μετοχή από 12,9 ευρώ πριν, που σημαίνει μόλις 3% περιθώριο ανόδου σε σχέση με το ταμπλό του ΧΑ.

«Στο γ’ φετινό τρίμηνο αναμένουμε πτώση στα έσοδα ανά χιλιόμετρα διαθέσιμων θέσεων (RASK) κατά 3% σε ετήσια βάση, λόγω του υψηλού ανταγωνισμού, των πιέσεων στους ναύλους σε επίπεδο κλάδου και της υψηλής βάσης του περασμένου έτους. Αυτό πιθανόν να θέσει κάποια πίεση στην κερδοφορία.

Προβλέπουμε ότι το περιθώριο EBITDA του γ’ τριμήνου θα μειωθεί κατά 4 ποσοστιαίες μονάδες στο 31%, λόγω του ασθενέστερου RASK και του υψηλότερου μοναδιαίου κόστους χωρίς καύσιμα (κυρίως λόγω των επιθεωρήσεων των κινητήρων GTF) στο βασικό καλοκαιρινό τρίμηνο.

Παρά τις προσγειώσεις, αναμένουμε ότι τα διαθέσιμα χιλιόμετρα θέσεων (ASK) θα αυξηθούν κατά 5% ετησίως φέτος, καθώς οι μισθώσεις και οι επεκτάσεις των υφιστάμενων μισθώσεων επιτρέπουν στην Aegean Airlines να συνεχίσει να καλύπτει την ισχυρή τουριστική ζήτηση για την Ελλάδα.

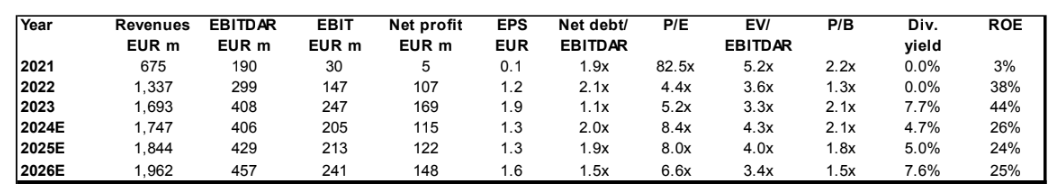

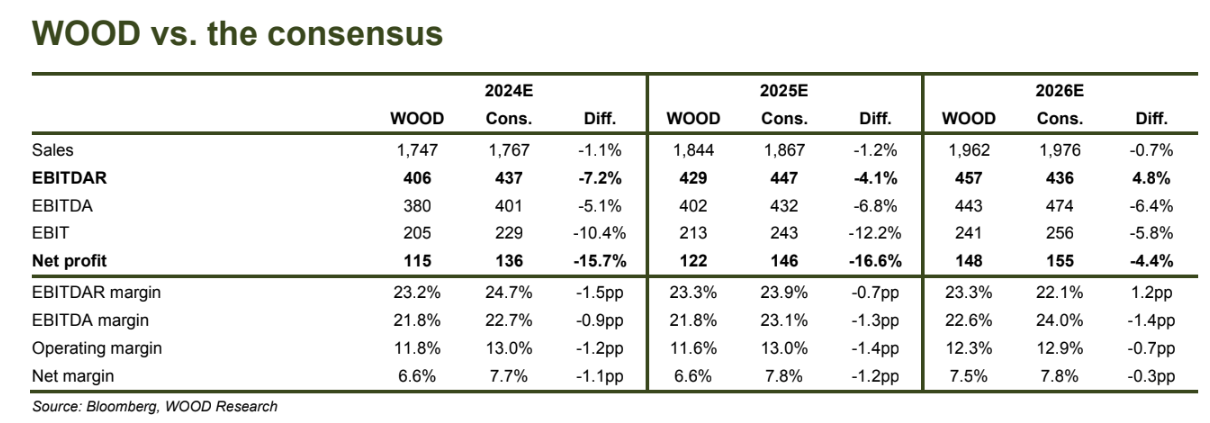

Ωστόσο, καθώς οι αποδόσεις υποχωρούν, προβλέπουμε ότι τα EBITDA του 2024 θα διαμορφωθούν στα 380 εκατ. ευρώ, μειωμένα κατά 5% σε ετήσια βάση. Με περιθώριο 22%, αυτό είναι σύμφωνο με τον ρυθμό εκτέλεσης πριν από την πανδημία (2014-19), με το RASK μειωμένο κατά 2% σε ετήσια βάση και το κόστος για τα διαθέσιμα χιλιόμετρα θέσεων (CASK) χωρίς καύσιμα αυξημένο κατά 3% σε ετήσια βάση το 2024.

Αυτό εξακολουθεί να φέρνει το RASK έναντι του CASK σε 1,0 ευρώ/ASK για το 2024, σχεδόν διπλάσιο από τον ρυθμό εκτέλεσης του 2014-2019», εξηγούν οι αναλυτές της Wood & Company.

Οι εκτιμήσεις για φέτος και η αποτίμηση της μετοχής της Aegean

«Για το 2024-2025, η Aegean διαπραγματεύεται με δείκτες EV/EBITDA στις 4,3 με 4,0 φορές και δείκτες P/E στις 8,4 με 8,0 φορές. Το RASK για το γ΄ τρίμηνο είναι μειωμένο κατά 3% σε ετήσια βάση, λόγω του συνδυασμού υψηλής βάσης (RASK γ’ τριμήνου 2023 15% πάνω από τον μέσο όρο του γ’ τριμήνου 2018-19) και της σημαντικής αύξησης της χωρητικότητας της αγοράς (οι επιβάτες εξωτερικού της Αθήνας αυξήθηκαν κατά 17% σε ετήσια βάση στο οκτάμηνο φέτος).

Οι τιμές των ναύλων δέχθηκαν πιέσεις, ιδίως τον Ιούλιο, για τους περισσότερους αερομεταφορείς της ΕΕ. Η υποχώρηση των περιθωρίων κέρδους είναι κάτι που αναμέναμε για τον κλάδο.

Αναμένουμε περιθώριο EBITDA 31% για την Aegean στο γ’ τρίμηνο, τέσσερις ποσοστιαίες μονάδες χαμηλότερα σε ετήσια βάση. Η συρρίκνωση οφείλεται στη μείωση του RASK κατά 3% και στην αύξηση του CASK χωρίς καύσιμα κατά 6% σε ετήσια βάση (καθώς οι προσγειώσεις επηρεάζουν την αποδοτικότητα του μοναδιαίου κόστους).

Προβλέπουμε τα EBITDA στα 196 εκατ. ευρώ (μείωση 14% σε ετήσια βάση) και τα EBIT στα 150 εκατ. ευρώ (μείωση 20% σε ετήσια βάση) στο γ΄ τρίμηνο», επισημαίνει το δίδυμο της Wood & Company.

Η Aegean θα πρέπει να μεταφέρει 16-17 εκατ. επιβάτες το 2024

«Εκτιμούμε ότι η Aegean έχει 10-12 neos στο έδαφος επί του παρόντος, λόγω επιθεωρήσεων κινητήρων. Αυτό είναι περίπου το 15-20% του συνολικού στόλου των αεροσκαφών της (στο τέλος του β’ τριμήνου, η Aegean διέθετε 65 αεροσκάφη της οικογένειας A320 και 16 turboprop).

Για να μετριάσει τον αντίκτυπο, η Aegean έχει παρατείνει τις μισθώσεις των ceos της, έχει προχωρήσει σε wet-leasing επιπλέον αεροσκαφών και έχει μετατοπίσει τη χωρητικότητα από το charter προς το βασικό της δίκτυο (ιδίως στην Αθήνα). Τα φετινά EBITDA στα 380 εκατ. ευρώ θα είναι μειωμένα κατά 5% σε σχέση με το προηγούμενο έτος.

Πρόκειται για περιθώριο κέρδους 22%, από 24% το 2023 (έτος ρεκόρ κερδών για την Aegean, με υψηλότατα περιθώρια κέρδους, λόγω των υψηλών ναύλων). Η εκτίμησή μας για το 2024 για περιθώριο EBITDA 22% είναι σύμφωνη με το μέσο περιθώριο EBITDAR πριν από την πανδημία (2014-2019). Προβλέπουμε για το 2024 το CASK χωρίς καύσιμα στα 5,4 ευρώ ανά ASK, αυξημένο κατά 3% σε ετήσια βάση και το RASK μειωμένο κατά 2% σε ετήσια βάση.

To στοίχημα της Volotea και οι κίνδυνοι

Αναφορικά με τη Volotea, τον Σεπτέμβριο η Aegean ανακοίνωσε ότι ενδέχεται να αγοράσει ποσοστό έως και 21% της Volotea (ευρωπαϊκός αερομεταφορέας χαμηλού κόστους), επενδύοντας έως και 50 εκατ. ευρώ μέσω μετατρέψιμων ομολόγων, σε δύο δόσεις αύξησης κεφαλαίου της Volotea.

Επί του παρόντος, δεν αποδίδουμε καμία αξία στο μερίδιο της Volotea στις προβλέψεις μας, καθώς δεν είναι σαφές αν η εταιρεία είναι κερδοφόρα και αν αυξάνει τα ταμειακά διαθέσιμα.

Η προσαύξηση των κερδών ανά μετοχή, είτε από τα αποτελέσματα της Volotea, είτε από μια πιθανή στρατηγική συνεργασία, είναι ένας πιθανός ανοδικός κίνδυνος.

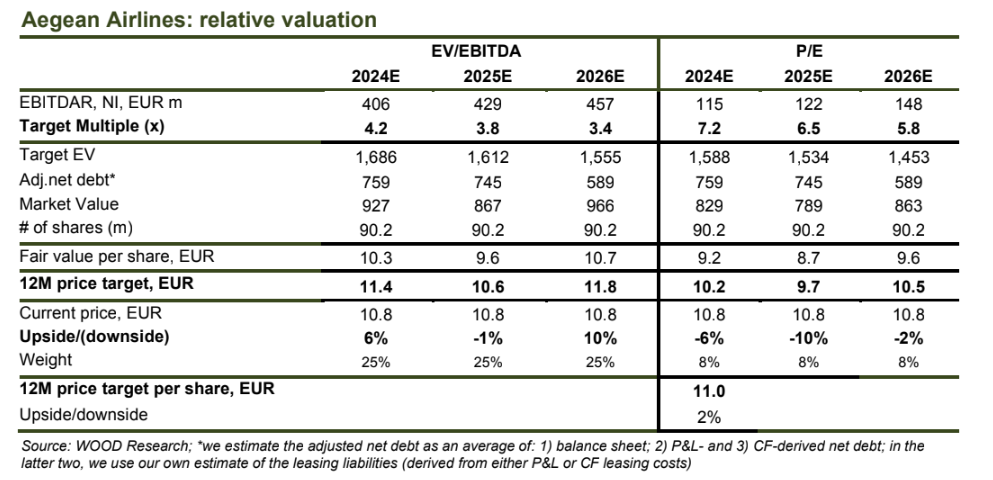

Αποτιμούμε την Aegean βάσει των δεικτών EV/EBITDA και P/E του 2024-2026, χρησιμοποιώντας έναν προσαρμοσμένο πολλαπλασιαστή μέσου κύκλου.

Θέτουμε τον νέο μας στόχο στα 11,0 ευρώ ανά μετοχή και μειώνουμε το στόχο μας λόγω των χαμηλότερων κερδών και των ελαφρώς υψηλότερων προβλέψεων για το χρέος.

Οι κίνδυνοι είναι η συμπίεση των ναύλων και των περιθωρίων κέρδους, τα προβλήματα στους κινητήρες, η κλιμάκωση των συγκρούσεων στη Μέση Ανατολή και την Ουκρανία, οι πανδημίες, οι υψηλότερες τιμές καυσίμων, η οικονομική επιβράδυνση, η πλεονάζουσα παραγωγική ικανότητα, οι λειτουργικές διαταραχές, οι καθυστερημένες παραδόσεις αεροσκαφών, οι υψηλότερες τιμές άνθρακα ή πράσινοι φόροι και οι επιλεκτικές κρατικές ενισχύσεις», καταλήγουν οι αναλυτές Caithaml και Palovic.

Διαβάστε επίσης:

Αιφνίδια παραίτηση του Matteo Fantacchiotti από την Campari

ΠΕΦ: Μόνο τα ψηφιακά εργαλεία θα αποτρέψουν απάτες εις βάρος του ΕΟΠΥΥ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κυριάκος Μητσοτάκης:Ο Τραμπ συμφωνεί με την ελληνική πρόταση για συμφωνία για τους δασμούς

- Βρετανία: Πακέτο €23 δισ. για στήριξη των εξαγωγικών επιχειρήσεων λόγω των δασμών Τραμπ

- Χρίστος Δήμας: «Ο ΕΟΔΑΣΑΑΜ έχασε την αξιοπιστία του» – Ως το τέλος Ιουλίου παραδίδονται τα 65 χλμ στην Πατρών – Πύργου

- Κλειστοί δρόμοι: Κυκλοφοριακές ρυθμίσεις σήμερα Κυριακή 13/4 στην Αθήνα λόγω αγώνα δρόμου