ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στην αναθεώρηση των προβλέψεών της για την κερδοφορία της Σαράντη (Sarantis) προχώρησε η Eurobank Equities, μετά την ανακοίνωση των αποτελεσμάτων εννεαμήνου της εισηγμένης.

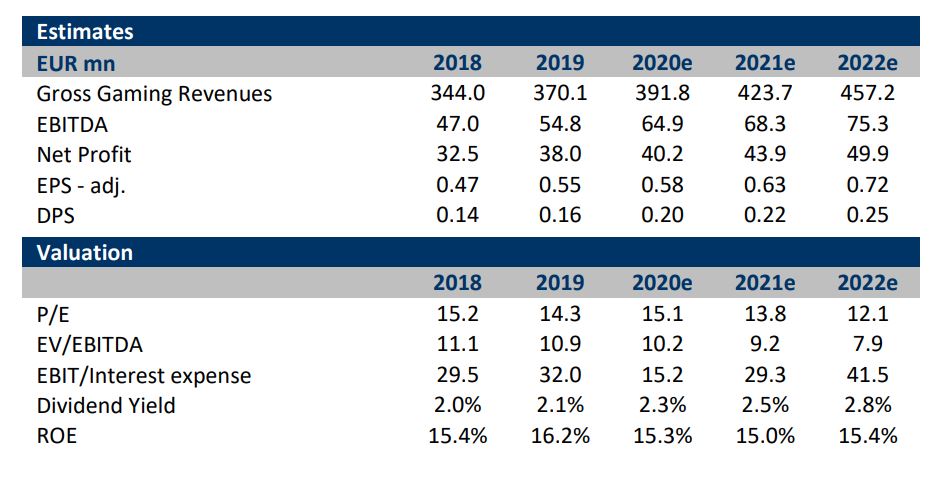

Αυξάνοντας την τιμή στόχο για τη μετοχή στα 8,80 ευρώ, από 8,50 ευρώ προηγουμένως, και με σύσταση διακράτησης (hold), η χρηματιστηριακή επισημαίνει ότι τα καλά αποτελέσματα 9μηνου που ανακοίνωσε η εταιρεία σηματοδοτούν μια χρονιά με σταθερή δυναμική κερδοφορίας, χάρη στη λειτουργική μόχλευση, το ευνοϊκό προϊοντικό μείγμα της εταιρείας και τον περιορισμό του κόστους (που λειτούργησε ευνοϊκά για την κερδοφορία των βασικών δραστηριοτήτων), τα οποία φαίνεται να αντιστάθμισαν με το παραπάνω την πίεση που υπήρξε στην Estee Lauder. Ως εκ τούτου, αυξάνουν τις προβλέψεις για τα κέρδη προ τόκων και φόρων (EBIT) του 2020 κατά 7%, «βλέποντας» αύξηση EBIT 19%, σε σχέση με το 2019, και ένα -3% σε ετήσια βάση για τα EBIT του δ’ τριμήνου του 2020. Αυτό, επισημαίνουν, φαίνεται παραπάνω από εφικτό έστω κι αν εντείνεται το δεύτερο κύμα της πανδημίας.

Η εκτίμηση της χρηματιστηριακής για τα EBIT της φετινής χρονιάς είναι ότι θα διαμορφωθούν στα 52 εκατ. ευρώ.

Όπως εξηγούν, οι αλλαγές που επήλθαν στις καταναλωτικές συνήθειες, υπέρ των προϊόντων υγιεινής / καθαρισμού, ευνόησαν την Σαράντης βραχυπρόθεσμα. Εκτιμούν μάλιστα πως τα οφέλη κλίμακας και οι αλλαγές στο προϊοντικό μείγμα θα επιφέρουν μια μείωση της τάξης των 200 μονάδων βάσης στον λόγο λειτουργικών εξόδων/πωλήσεων το 2020 και αύξηση του μεικτού περιθωρίου κατά 20 μονάδες βάσης, αντισταθμίζοντας την αναμενόμενη αδυναμία στα κέρδη από την EL JV το τρέχον έτος. Αυτό αναμένεται να μεταφραστεί σε αύξηση μεγαλύτερη του 25% των άμεσων EBIT (εξαιρουμένης της Estee Lauder JV) ή περίπου 19% σε σχέση με την προηγούμενη χρονιά στα EBIT του ομίλου.

Σε ό,τι αφορά το μέλλον, οι προοπτικές παραμένουν αμετάβλητες χάρη στην ισορροπημένη έκθεση του ομίλου Σαράντη στα λειτουργικά και καλλυντικά προϊόντα και στη διαφοροποιημένη γεωγραφική δραστηριότητά του, με τον όμιλο να βρίσκεται σε καλή θέση για να παρουσιάσει αύξηση οργανικών πωλήσεων 6-7% και διψήφια αύξηση EBIT τα ερχόμενα χρόνια.

Οι αναλυτές της Eurobank Equities θεωρούν επίσης ότι ο υγιής ισολογισμός της εταιρείας, το ισχυρό κανάλι διανομής και η χαμηλή μόχλευση επιτρέπουν στην εισηγμένη να εξετάσει ευκαιρίες που ενδέχεται να προκύψουν μετά την πανδημία του κορονοϊού (π.χ. συγχωνεύσεις και εξαγορές) και να φέρουν περαιτέρω ανάπτυξη μακροπρόθεσμα.

Τα θετικά στοιχεία έχουν προεξοφληθεί σε μεγάλο βαθμό. Σύμφωνα με τις εκτιμήσεις των αναλυτών, η βασική δραστηριότητα βρίσκεται με discount έναντι των ευρωπαϊκών αντίστοιχων εταιρειών, ένα επίπεδο που θεωρούν δίκαιο και δικαιολογείται από παράγονες όπως το μικρότερο μέγεθος της ελληνικής εισηγμένης, τα μικρότερα περιθώρια κέρδους και η χαμηλότερη αξία της επωνυμίας. Γι’ αυτό και διατηρούν τη σύσταση διακράτησης (hold), καθώς θεωρούν ότι τα θετικά χαρακτηριστικά έχουν σε μεγάλο βαθμό προεξοφληθεί, ιδίως από τη στιγμή που βιώνουμε το 2ο κύμα της πανδημίας το οποίο μπορεί να ασκήσει πιέση στις καταναλωτικές δαπάνες το ερχόμενο έτος.

Αποτίμηση

Η τιμή στόχος βασίζεται σε μία αποτίμηση της βασικής δραστηριότητας με τη μέθοδο DCF στην οποία προστίθεται η αξία της κοινοπραξίας με την Estee Lauder, εκτιμώντας ότι η τελευταία θα ασκήσει τα call options της, με το μερίδιο της Σαράντης να μηδενίζεται σταδιακά μέχρι το 2027.

Η τιμή στόχος των 8,8 ευρώ ανά μετοχή δίνεται με την αξία του μεριδίου της κοινοπραξίας με την Estee Lauder να υπολογίζεται σε περίπου 1 ευρώ ανά μετοχή.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πώς μπορεί να υπάρξει εμπορική «συμμαχία» Ελλάδας – Κίνας: Τα μνημόνια συνεργασίας και η αλήθεια

- Απόφαση – σταθμός από Άδωνι Γεωργιάδη: Τέλος στις γεύσεις των ηλεκτρονικών τσιγάρων

- Βακάκης διαψεύδει… Βακάκη για τις επιδόσεις της Jumbo

- Χρηματιστήριο: Τι συμβαίνει με την μετοχή της Εθνικής, κάτω από μία φορά p/bv Πειραιώς, Eurobank και Αlpha