ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Περαιτέρω κεφαλαιουχικά κέρδη «βλέπει» για την Prodea Investments η AXIA, τονίζοντας ότι η εταιρεία βρίσκεται στην καλύτερη θέση για να κερδίσει από τις θετικές τάσεις που αναπτύσσονται στο ελληνικό real estate.

Όπως επισημαίνουν οι αναλυτές της AXIA, η ζήτηση για ακίνητα στην Ελλάδα είναι ισχυρή και αναμένεται να παραμείνει ισχυρή, υποστηριζόμενη από τις προσδοκίες για ισχυρή οικονομική δραστηριότητα μεσομακροπρόθεσμα (παρά τους ανασταλτικούς εξωτερικούς παράγοντες που συντρέχουν αυτή την περίοδο), από την αυξημένη ζήτηση για high end και «πράσινους» χώρους που σπανίζουν, καθώς και από την υψηλή ρευστότητα των επενδυτών.

Η Prodea Investments είναι η εταιρεία που βρίσκεται στην καλύτερη θέση για να κερδίσει από τις θετικές τάσεις στην αγορά, δεδομένων:

• του μεγέθους της και μόνο (Μεικτή Εύλογη Αξία (GAV) 2,3 δισ. ευρώ, η οποία είναι πάνω από 7 φορές μεγαλύτερη από της επόμενης ελληνικής εισηγμένης ανταγωνιστικής)

• του διαφοροποιημένου χαρτοφυλακίου ακινήτων υψηλής προβολής της εταιρείας, με έμφαση στα «πράσινα γραφεία»

• την πρόσβαση σε off market ακίνητα που διασφαλίζει σειρά έργων σε ελκυστικά επίπεδα εισόδου.

Τα επόμενα 3-4 χρόνια, η Prodea πρόκειται να ολοκληρώσει έργα ύψους 600 εκατ. ευρώ κυρίως στην Ελλάδα και βασικά στον τομέα των «πράσινων» χώρων γραφείου και των logistics (που είναι ο δυναμικότερος κλάδος της αγοράς αυτήν τη στιγμή).

Με τη δημιουργία της MHV (όπου η Prodea ελέγχει ένα 25%), η εταιρεία εισέρχεται στον τομέα της high end φιλοξενίας σε Ελλάδα και Κύπρο, οποίος χαρακτηρίζεται από αυξημένη ζήτηση και χαμηλή προσφορά.

Στην Ιταλία (μέσω των 100% θυγατρικών της και των θυγατρικών που ελέγχει), η Prodea στοχεύει να βελτιστοποιήσει τη δημιουργία αξίας αναπτύσσοντας περαιτέρω μέρος του χαρτοφυλακίου της που θα προστεθεί στα prime assets που ήδη ελέγχει στη χώρα.

Περαιτέρω κεφαλαιουχικά κέρδη

Οι αναλυτές της AXIA αναμένουν περαιτέρω κεφαλαιακά κέρδη τις επόμενες περιόδους λόγω της ικανότητας της εταιρείας να εξασφαλίζει αυξημένα ποσοστά αύξησης των ενοικίων, αλλά κυρίως από την περαιτέρω συμπίεση των αποδόσεων. Αναμένουν ότι η δυναμική της αγοράς θα πιέσει σε χαμηλότερα επίπεδα τις αποδόσεις τα επόμενα χρόνια και προβλέπουν προσαρμοσμένη ετησιοποιημένη μεικτή απόδοση χαρτοφυλακίου 6,1% έως το 2025 (έναντι 6,8% το 2021) που οδηγεί σε συνολικά κέρδη ανατίμησης 287 εκατ. ευρώ (12% της μεικτής εύλογης αξίας του 2021) μεταξύ 2022 και 2025.

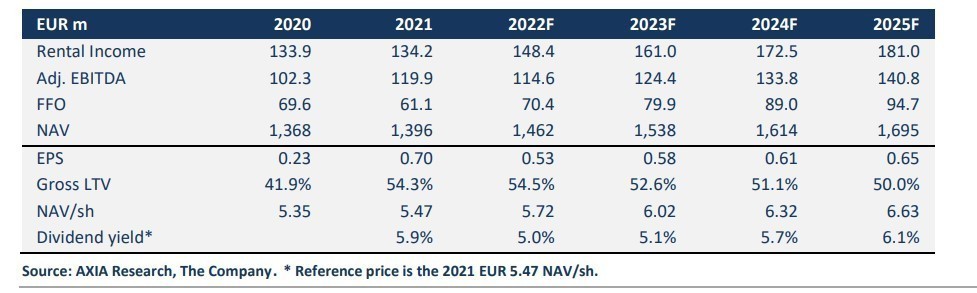

Η καθαρή αξία ενεργητικού (NAV) αναμένεται να αυξηθεί από 1,40 δισ. ευρώ το 2021 σε 1,69 δισ. ευρώ το 2025 με τον ακαθάριστο δείκτη δανείων προς αξία (LTV) να εκτιμάται ότι θα κορυφωθεί στο 54,5% το 2022 και θα αρχίσει να μειώνεται στη συνέχεια.

Οι προβλέψιμες και αυξανόμενες ταμειακές ροές (υποστηριζόμενες από την υψηλή ποιότητα των ενοικιαστών, τη μεγάλη σταθμισμένη μέση διάρκεια των μισθωτικών συμβάσεων, την τιμαριθμική αναπροσαρμογή του πληθωρισμού και την προσθήκη «πράσινων» γραφείων) οδηγούν σε ρυθμό Αύξησης Κεφαλαίων από Λειτουργικές Δραστηριότητες (CAGR FFO) 11,6% για την περίοδο 2021-25.

Οι μερισματικές καταβολές αναμένεται να παραμείνουν υψηλές (πάνω από 90%) και υπολογίζεται μερισματική απόδοση για το 2022 και 2023 5,0% και 5,1% αντίστοιχα (χρησιμοποιώντας ως τιμή αναφοράς το 5,47 EUR 2021 NAVPS ) που πρόκειται να αυξηθεί περαιτέρω τα επόμενα χρόνια.

Με τιμή μετοχής στα 8,10 ευρώ (τιμή κλεισίματος 26 Απριλίου) η Prodea διαπραγματεύεται 48% υψηλότερα από τα 5,47 ευρώ της καθαρής αξίας ενεργητικού ανά μετοχή του 2021. Η διαφορά αυτή αποδίδεται στην εξαιρετικά περιορισμένη ελεύθερη διασπορά της εταιρείας (free float 1,9%) που ως αποτέλεσμα οδηγεί σε πολύ λίγες συναλλαγές και περιορίζει τη δυνατότητα προσδιορισμού της εύλογης τιμής της μετοχής.

Όπως αναφέρουν οι αναλυτές, οι ασκήσεις αποτίμησης για τον προσδιορισμό της «εύλογης» αξίας της Prodea δίνουν τιμές που κυμαίνονται μεταξύ 5,70 και 6,45 ευρώ.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Νετανιάχου: Καταλαμβάνουμε εδάφη στη Λωρίδα για να πιέσουμε τη Χαμάς να επιστρέψει ομήρους

- Σεμινάριο δικαστών για κακοποιήσεις ζώων και την σχέση τους με κακοποιητικές συμπεριφορές σε ευάλωτα άτομα

- Tesla: Ανέκαμψε μετά την πληροφορία ότι ο Έλον Μασκ θα αποχωρήσει από την κυβέρνηση Τραμπ

- Βρετανία για δασμούς Τραμπ: Θα αποφύγουμε ενέργειες που θα έθεταν σε κίνδυνο μια εμπορική συμφωνία με τις ΗΠΑ