ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η NBG Securities και ο Αλέξανδρος Παπαγεωργίου αυξάνουν τις τιμές στόχους των ελληνικών τραπεζικών μετοχών σε υψηλότερα επίπεδα, διατηρώντας τις συστάσεις υπεραπόδοσης (outperform).

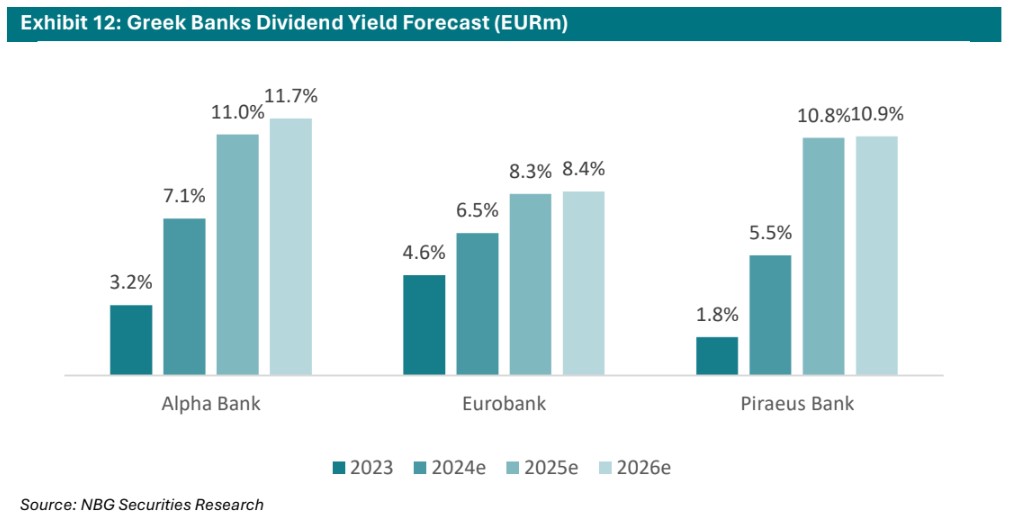

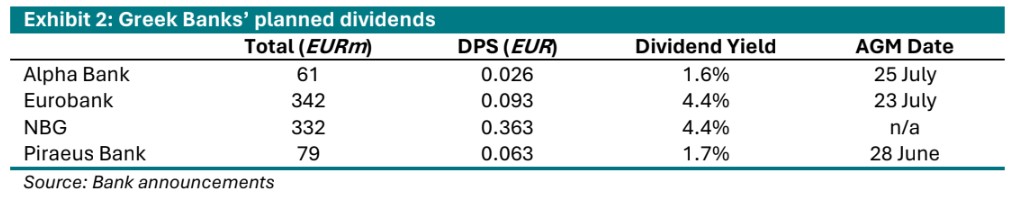

Οι θετικές προοπτικές για τον κλάδο οφείλονται στα αισιόδοξα επιχειρηματικά σχέδια που παρουσιάστηκαν μαζί με τα αποτελέσματα του 2023, τα οποία προβλέπουν ανθεκτικότητα στην κερδοφορία για τα έτη 2024-2026, παρά την πτώση των επιτοκίων και τη διανομή μερισμάτων από τα κέρδη του 2023, που αναμένεται να αυξηθούν στο μέλλον.

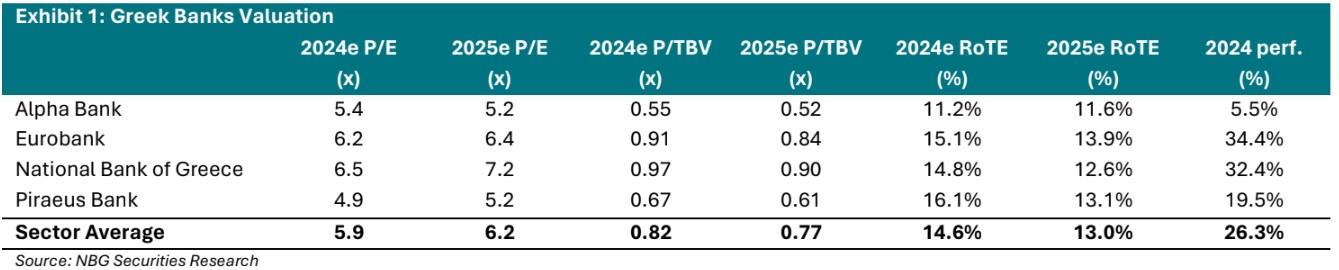

Η Τράπεζα Πειραιώς είναι η κορυφαία επιλογή τους, κυρίως για λόγους αποτίμησης, καθώς η μετοχή παραμένει αδικαιολόγητα υποτιμημένη σε σχέση τις άλλες ελληνικές τράπεζες, δεδομένου ότι οι δείκτες τους συγκλίνουν γρήγορα με τα ευρωπαϊκά επίπεδα.

Οι αυξημένες τιμές στόχοι είναι:

· Τράπεζα Πειραιώς τα 5,30 ευρώ από 4,50 ευρώ πριν και περιθώριο ανόδου 42%,

· Alpha Bank 2,50 ευρώ από 2,00 ευρώ πριν και 54% περιθώριο ανόδου,

· Eurobank τα 2,85 ευρώ από 2,10 ευρώ πριν και 32% περιθώριο ανόδου.

«Επαναλαμβάνουμε την αξιολόγηση υπεραπόδοσης και για τις τρεις τράπεζες, εξαιτίας των ισχυρών θεμελιωδών τους, της αποτίμησης τους, αλλά και της επαναφοράς πληρωμής μερισμάτων.

Οι συστάσεις είναι υπεραπόδοση και για τις τρεις τράπεζες που καλύπτουμε, καθώς πιστεύουμε ότι τα ειδικά χαρακτηριστικά τους αντικατοπτρίζονται στις σχετικές αποτιμήσεις τους.

Οι υψηλότερες τιμές στόχοι αντανακλούν κυρίως την αναβάθμιση των παραδοχών μας, λαμβάνοντας υπόψη τα τελευταία επιχειρηματικά σχέδια των τραπεζών και την πτώση κατά 75 μονάδες βάσης του κινδύνου της αγοράς των μετοχών (Equity Risk Premium)», εξηγεί ο Παπαγεωργίου.

Οι ελληνικές τράπεζες εξακολουθούν να διαπραγματεύονται με έκπτωση σε σχέση με τις ευρωπαϊκές τράπεζες, καθώς διαπραγματεύονται κατά μέσο όρο στις 0,82 φορές τον δείκτη Ρ/TBV για φέτος έναντι 0,99 φορές για τις ευρωπαϊκές μετοχές των τραπεζών, το οποίο συνεπάγεται έκπτωση 17%.

Η έκπτωση στην αποτίμηση των ελληνικών τραπεζών θα μπορούσε να μειωθεί καθώς τα επιχειρηματικά σχέδια των ελληνικών τραπεζών υλοποιούνται με επιτυχία, οδηγώντας σε βελτίωση της κερδοφορίας και της διανομής μερισμάτων.

Οι μετοχές τους σημείωσαν ισχυρές επιδόσεις πέρυσι, σημειώνοντας άνοδο κατά 68% κατά μέσο όρο, αντανακλώντας τη βελτιωμένη κερδοφορία, τα σταθερά επίπεδα ρευστότητας και κεφαλαίου, καθώς και τις ευνοϊκές προοπτικές για τα κέρδη μετά το 2022, ενώ φαίνεται ότι έχουν επιστρέψει και στα ραντάρ και τις οθόνες των επενδυτών, υπεραποδίδοντας έναντι των ευρωπαϊκών τραπεζών.

«Μέχρι στιγμής το 2024, οι ελληνικές τράπεζες συνεχίζουν να διαπραγματεύονται με έκπτωση σε σχέση με τις ευρωπαϊκές τράπεζες, το οποίο δεν δικαιολογείται πλήρως από τους κινδύνους που αφορούν τη χώρα και τον κλάδο.

Φέτος, οι εγχώριες τράπεζες έχουν ξεκινήσει το έτος με το δεξί, με μέση απόδοση 26%, υπεραποδίδοντας σε σχέση με τις αντίστοιχες ευρωπαϊκές τράπεζες.

Οι εγχώριες τράπεζες είναι καλά τοποθετημένες για να ‘αντέξουν’ τις μειώσεις των επιτοκίων, οι οποίες αναμένεται να προσεγγίζουν τις 75 με 100 μονάδες βάσης φέτος, επεκτείνοντας τα δανειακά τους βιβλία», καταλήγει ο αναλυτής της NBG Securities.

Διαβάστε επίσης:

Dimand: Oμολογιακό δάνειο 28 εκατ. για την ανάπτυξη του ακινήτου που στέγαζε το MINION

Euroseas (Αριστείδης Πίττας): Εξασφάλισε 11 εκατομμύρια δολάρια για νεότευκτο πλοίο της

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Έφη Κουτσουρέλη: Μήνυμα ανατροπής της διοίκησης του ΣΕΠΕ – «Γιώτα Παπαρίδου, φύγε»

- Μαρία και Αννα Αγγελικούση, Λιβανός, Λάτσης, Μαρτίνος, Προκοπίου, Οικονόμου αμφισβητούν αποφάσεις του ΙΜΟ

- «Ρελάνς» της κυβέρνησης για την υπόθεση των Τεμπών

- Γιατί ο Νίκος Δένδιας «στοχεύει» στη Μέση Ανατολή – Τα 14 ταξίδια και η στρατιωτική διπλωματία