ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η NBG Securities και ο επικεφαλής ανάλυσης Βαγγέλης Καρανίκας μειώνουν την τιμή στόχο για την ElvalHalcor στα 2,45 ευρώ από 3 ευρώ πριν, με τη σύσταση υπεραπόδοσης (outperform) να διατηρείται, χωρίς καμία αλλαγή επίσης στη θετική μακροπρόθεσμη θεμελιώδη άποψή τους.

«Η μείωση του στόχου μας κατά 18% (από 3,0 ευρώ προηγουμένως) οφείλεται κυρίως στην υποβάθμιση των κερδών μας, μετά τον εξορθολογισμό των προσδοκιών για τη ζήτηση (το WACC παραμένει αμετάβλητο στο 8,0%).

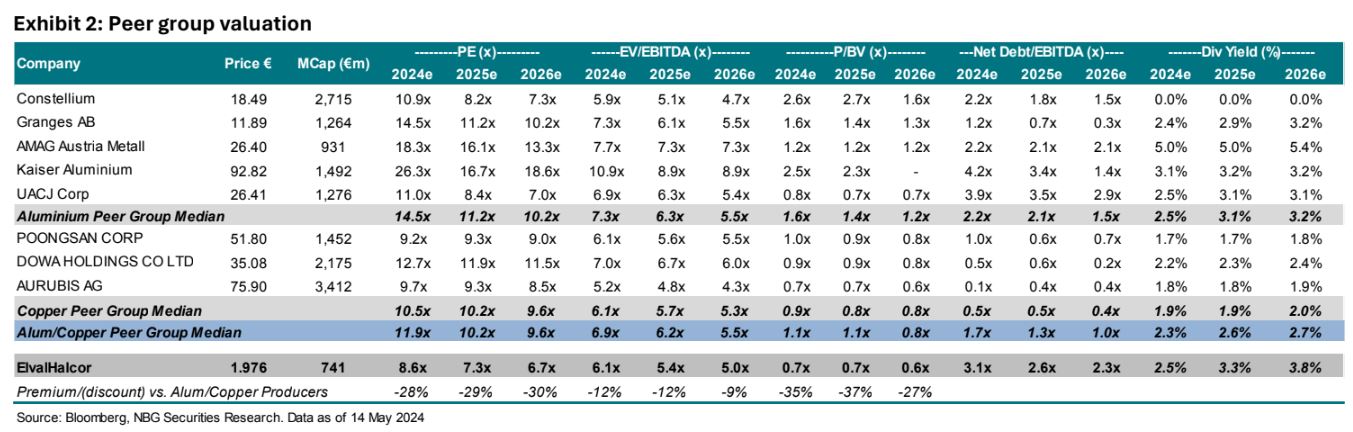

Από πλευράς αποτίμησης, παρά τα κέρδη +7% φέτος, η ElvalHalcor (ΕΛΧΑ) εμφανίζεται ελκυστικά τιμολογημένη σε σχέση με τους ανταγωνιστές της.

Με δείκτη EV/EBITDA 2024 στις 6,1 φορές και P/E 8,6 φορές, η μετοχή διαπραγματεύεται με έκπτωση 12%/28% σε σχέση με τους παγκόσμιους ομολόγους της, ενώ είναι περισσότερο μοχλευμένη και προσφέρει υψηλότερη μερισματική απόδοση.

Συνεχίζουμε να προτιμούμε τη σταθερή θέση της ΕΛΧΑ στην αγορά, τη διαφοροποιημένη παραγωγική βάση και τις θετικές προοπτικές ζήτησης των τελικών αγορών της, που καθοδηγούνται από τις μεγατάσεις, ενώ, κατά την άποψή μας, η χαμηλή χρηματιστηριακή ρευστότητα και το free-float επηρεάζουν τη χρηματιστηριακή της απόδοση», συμπεραίνει ο Καρανίκας.

«Πέρυσι, η ζήτηση για την πλειονότητα των προϊόντων της ΕΛΧΑ παρέμεινε υποτονική στις περισσότερες αγορές, καθώς οι αυξήσεις των επιτοκίων επηρέασαν την ανάπτυξη, τις επενδύσεις και την κατανάλωση.

Με αυτό το δεδομένο, λόγω των υπερσύγχρονων εγκαταστάσεων παραγωγής της, πιστεύουμε ότι η ΕΛΧΑ παραμένει ένα καλό όχημα για την απόκτηση έκθεσης στις συνολικές ευνοϊκές μακροπρόθεσμες τάσεις ζήτησης για τα προϊόντα σε μια ανακάμπτουσα ευρωπαϊκή οικονομία.

Η CRU προβλέπει ότι η παγκόσμια ζήτηση αλουμινίου θα αυξηθεί με CAGR +3,7% το 2022-2026», υπογραμμίζει ο Καρανίκας.

Προσθήκες παραγωγικής ικανότητας σε εξέλιξη και αναμονή για βελτίωση της ζήτησης

Η ΕΛΧΑ έχει επενδύσει περίπου 700 εκατ. ευρώ τα τελευταία 5 χρόνια στην αύξηση/συγχρονισμό της παραγωγικής ικανότητας και στη βελτίωση της αποδοτικότητας.

Στον κλάδο αλουμινίου, ενώ η δυναμικότητα θερμής έλασης αυξήθηκε σε 465ktn (+27% από το 2022), γεγονός που επέτρεψε επίσης τη βελτίωση της κερδοφορίας του μείγματος πωλήσεων/προϊόντων, η ζήτηση δυστυχώς επιδεινώθηκε πέρυσι.

«Ωστόσο, με τα επιτόκια να θεωρούνται μειωμένα από το β’ εξάμηνο φέτος και μετά, αναμένουμε συνολικά ότι οι προοπτικές της τελικής αγοράς θα βελτιωθούν, οδηγώντας σε υψηλότερα ποσοστά απορρόφησης της αυξημένης παραγωγικής ικανότητας της ΕΛΧΑ με αξιοπρεπή περιθώρια κερδοφορίας, οδηγώντας έτσι τα οικονομικά μεγέθη σε υψηλότερα επίπεδα», συνεχίζει ο επικεφαλής ανάλυσης.

Η ΕΛΧΑ κατέγραψε ένα συνολικά ανθεκτικό σύνολο αποτελεσμάτων για πέρυσι, με την ομαλοποίηση των EBITDA (από τα μη βιώσιμα υψηλά επίπεδα του 2022 λόγω των σταθερών τιμών μετατροπής που απορρόφησαν το υψηλότερο ενεργειακό κόστος) και τη συνεχιζόμενη σταθερή κερδοφορία χαλκού, που οδήγησε σε πτώση του προσαρμοσμένου EBITDA κατά 12% σε ετήσια βάση στα 239 εκατ. ευρώ.

Τα προσαρμοσμένα καθαρά κέρδη μειώθηκαν επίσης κατά 32% σε ετήσια βάση σε 78,9 εκατ. ευρώ. «Κοιτάζοντας μπροστά, αναμένουμε ότι η ΕΛΧΑ θα αυξήσει τη χρήση και τις τιμές, θα ενισχύσει το μερίδιο αγοράς της στα προϊόντα προστιθέμενης αξίας και θα διεισδύσει σε νέες εξειδικευμένες αγορές, με δυνατότητα υψηλότερου περιθωρίου κέρδους.

Συνολικά, προβλέπουμε CAGRs όγκου πωλήσεων, προσαρμοσμένο EBITDA και προσαρμοσμένο EPS για τα έτη 2023-2026 3,6%, 3,2% και 12,6% αντίστοιχα.

Αναμένουμε επίσης ότι η μόχλευση του ομίλου θα συνεχίσει να μειώνεται (καθαρός δανεισμός/συνδυασμένο EBITDA στις 2,3 φορές το 2026 από 3,4 φορές το 2023) λόγω των χαμηλότερων επενδύσεων και των εξομαλυμένων αναγκών σε κεφάλαιο κίνησης.

Τέλος, η βελτιωμένη ικανότητα παραγωγής ταμειακών ροών της ΕΛΧΑ (12% μέσο FCF το 2024-2026) θα επιτρέψει τη διανομή αξιοπρεπών μερισμάτων (2,5%-3,8% μερισματική απόδοση το 2024-2026)», εξηγεί η χρηματιστηριακή.

Διαβάστε επίσης:

Burberry: Πτώση 12% στις πωλήσεις στο τρίμηνο – Προειδοποίηση για δύσκολο εξάμηνο

Sony: Σε υψηλό 18 μηνών η μετοχή μετά την ανακοίνωση για buyback και split

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Jeep: Υποστηρικτής του Xterra Greece

- ΓΓ Βιομηχανίας: Διευκρινίσεις σχετικά με τις συμβάσεις εγκατάστασης στα Επιχειρηματικά Πάρκα

- Πέτρος Μπουσουλόπουλος: Σε άσχημη ψυχολογική κατάσταση ο ηθοποιός (video)

- Με βολές Δένδια κατά της αντιπολίτευσης ολοκληρώθηκε το ΚΥΣΕΑ: Τα κόμματα ήταν ενήμερα για την 4η Belharra