ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στο κλίμα που επικρατεί στην αγορά και όχι στον δυνητικό αντίκτυπο της επιδημίας του κορονοϊού στα μετοχικά stories των ελληνικών τραπεζών αποδίδει η JP Morgan την πρόσφατη υποχώρηση των τραπεζικών τίτλων στην ελληνική χρηματιστηριακή αγορά. Σημειώνει, μάλιστα, πως οι τιμές των μετοχών των ελληνικών τραπεζών έχουν χάσει κατά μέσον όρο 32% από την ανακοίνωση της στρατηγικής της Τράπεζας Πειραιώς και μετά, με την Πειραιώς να είναι εκείνη που έχει επηρεαστεί περισσότερο από τη στροφή των επενδυτών στην ασφάλεια τις τελευταίες ημέρες.

Παρ’ όλα αυτά, η JP Morgan υπογραμμίζει πως οι επενδυτές σε γενικές γραμμές συμφωνούν με την πολύ θετική στάση του τμήματος αναλύσεων J.P. Morgan Equity Research σε ό,τι αφορά την ελκυστικότητα των ελληνικών τραπεζών.

Επισημαίνει επίσης πως, με βάση συζητήσεις που έγιναν με τις ρυθμιστικές Αρχές, υπάρχει σημαντική πιθανότητα τελικά ο συντελεστής στάθμισης κινδύνου για τα ομόλογα πρώτης διαβάθμισης (senior notes) των τιτλοποιήσεων τραπεζών που θα λάβουν κρατική εγγυοδοσία στο πλαίσιο του σχεδίου «Ηρακλής» να μην είναι μηδενικός. Συγκεκριμένα, όπως επισημαίνεται, η αγορά αναμένει συντελεστή 25% για τη Eurobank και χαμηλότερους για τις υπόλοιπες ελληνικές τράπεζες.

Η JP Morgan σημειώνει παράλληλα ότι υπάρχει αισιοδοξία στις ελληνικές τράπεζες ότι θα μπορέσουν να καλύψουν μέρος των κεφαλαιακών απαιτήσεων του Πυλώνα 2 (P2R) με ομόλογα Tier 2 και AT1 μέχρι το τέλος του 2021, αν και η Τράπεζα της Ελλάδος εμφανίζεται πιο συγκρατημένη.

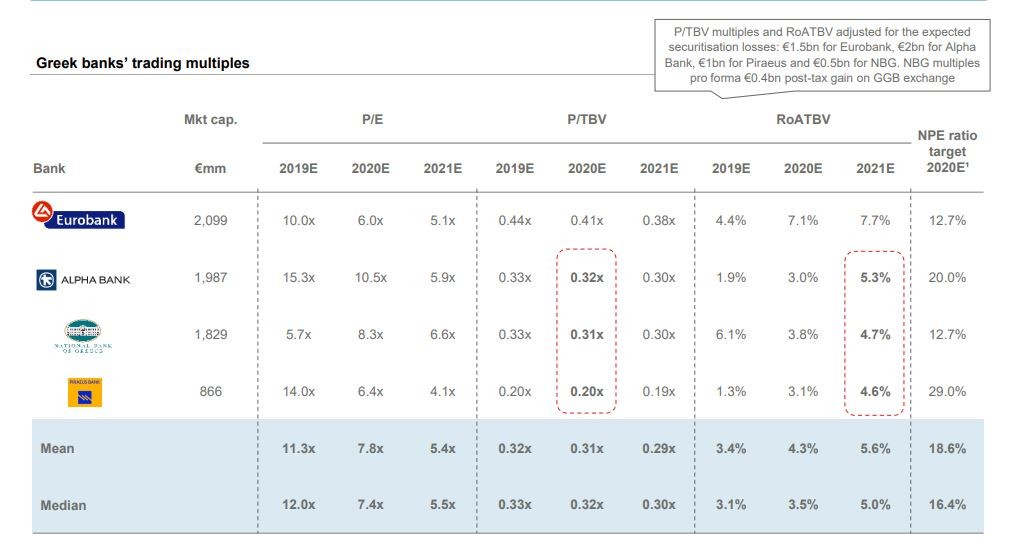

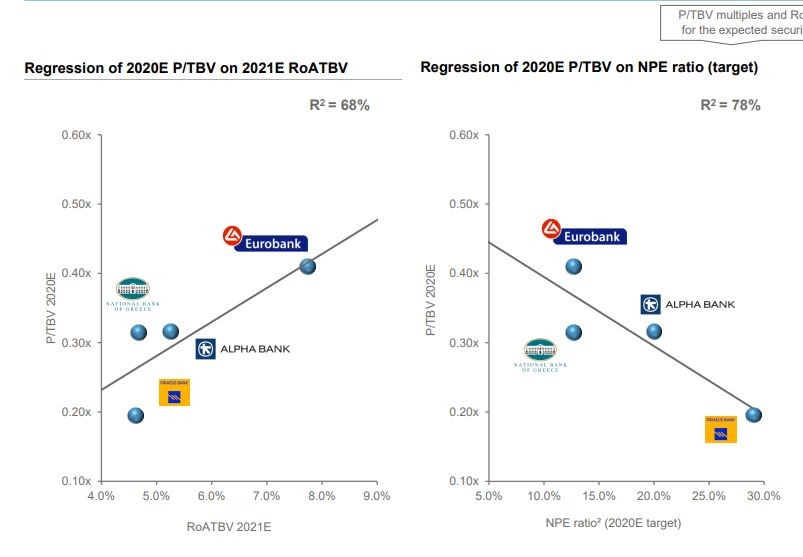

Άλλο στοιχείο που επισημαίνεται είναι ότι η Τράπεζα Πειραιώς λογικά θα επωφεληθεί αν η Eurobank και η Alpha Bank κλείσουν με επιτυχία τις τιτλοποιήσεις τους. Η διαδικασία τιτλοποίησης της Eurobank είναι, όπως σημειώνουν, η πιο προχωρημένη, οδηγώντας στην υψηλότερη αναμενόμενη απόδοση του μέσου όρου της πάγιας καθαρής θέσης (RoATBV) μεταξύ των ελληνικών τραπεζών. Μάλιστα, όπως τονίζεται, η αποτίμηση της Eurobank ευνοείται από το γεγονός ότι η διαδικασία τιτλοποίησης έχει ήδη προχωρήσει.

Παρά τους όμοιους δείκτες απόδοσης RoATBV για το 2021, η Πειραιώς συνεχίζει να διαπραγματεύεται με discount ως προς την Alpha Bank και την ΕΤΕ.

Σημειώνεται, τέλος, ότι υπάρχει μια προθυμία από μέρους των ελληνικών και των ευρωπαϊκών Αρχών να αποφύγουν περαιτέρω αυξήσεις κεφαλαίου στην Ελλάδα.

Την ίδια ώρα, το υψηλό επίπεδο των Μη Εξυπηρετούμενων Ανοιγμάτων (NPEs) των ελληνικών τραπεζών συνεχίζει να επηρεάζει αρνητικά την κερδοφορία και τις αποτιμήσεις των ελληνικών τραπεζών.

Μάλιστα, οι αναλυτές της JP Morgan αναφέρουν ότι ο αναμενόμενος λόγος των NPEs προς το σύνολο των δανείων φαίνεται να έχει μεγαλύτερο αντίκτυπο στα επίπεδα διαπραγμάτευσης των ελληνικών τραπεζών από την αναμενόμενη κερδοφορία, γεγονός που «τιμωρεί» την αποτίμηση της Τράπεζας Πειραιώς. Επίσης, αν και η ΕΤΕ αναμένει αντίστοιχο επίπεδο NPEs με τη Eurobank, διαπραγματεύεται με αξιοσημείωτο discount σε σχέση με τη Eurobank και ευθυγραμμίζεται με την Alpha Bank, γιατί δεν επικοινωνεί στον ίδιο βαθμό τις εξελίξεις και τις κινήσεις της.

Περιθώριο ανόδου 43% για τη μετοχή της Πειραιώς

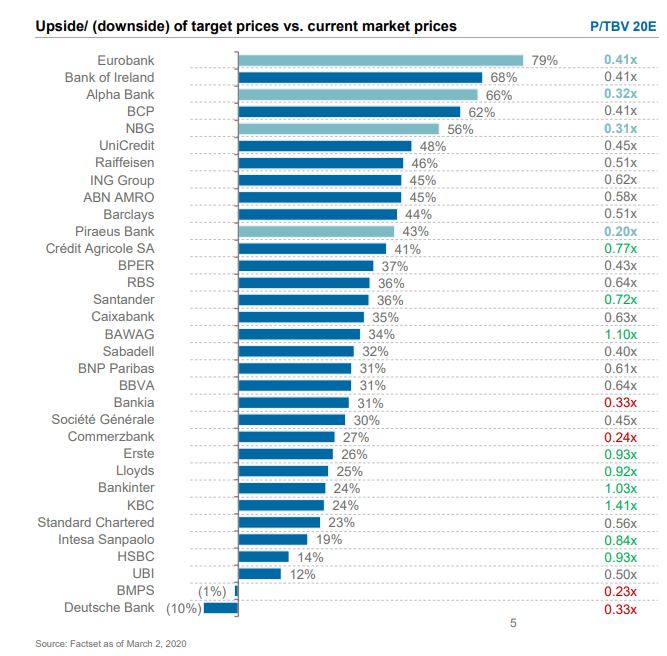

Μετά το πρόσφατο sell-off που πυροδότησε η εξάπλωση του κορονοϊού, οι τιμές στόχοι των χρηματιστών υποδηλώνουν σημαντικό περιθώριο ανόδου σε σχέση με τα τρέχοντα επίπεδα διαπραγμάτευσης των ευρωπαϊκών τραπεζικών μετοχών.

Στο πλαίσιο αυτό, και οι τέσσερις ελληνικές τράπεζες έχουν όλες περιθώρια ανόδου μεγαλύτερα από τη διάμεσο τιμή του 34% που ισχύει για τις ομοειδείς τους.

Σημειώνεται ωστόσο ότι οι τιμές στόχοι ακόμη δεν λαμβάνουν υπόψη πιθανότατα τις πρόσφατες εξελίξεις σε σχέση με τον κορονοϊό και ειδικά την εξάπλωση των κρουσμάτων στην Ευρώπη.

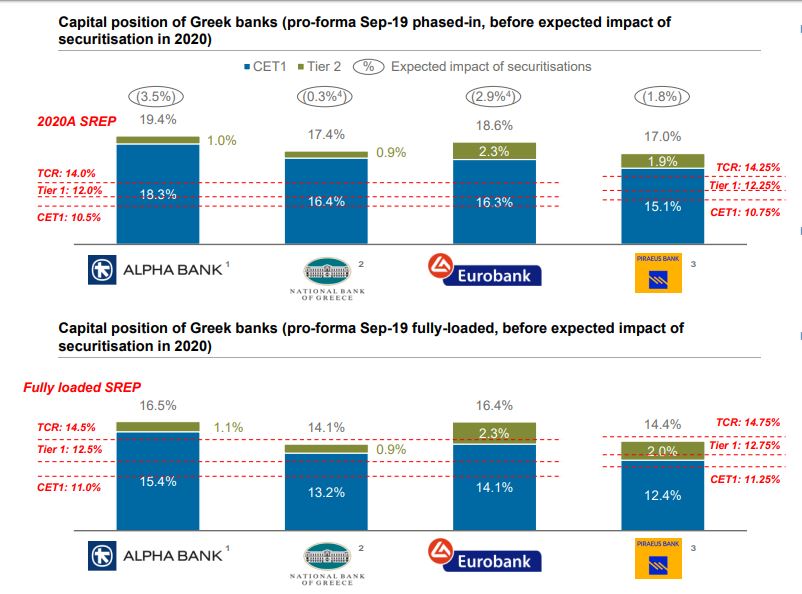

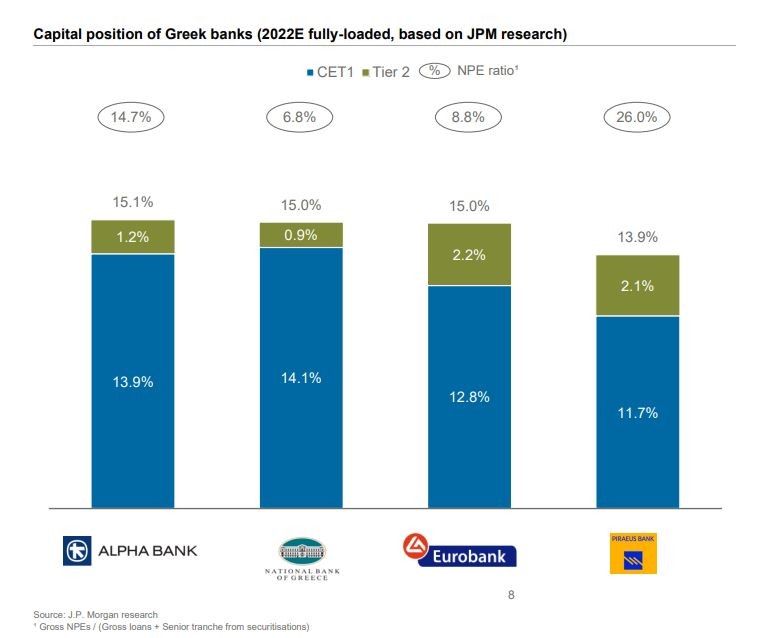

Σε ό,τι αφορά τους κεφαλαιακούς δείκτες των ελληνικών τραπεζών, η JP Morgan αναφέρει ότι οι υψηλοί κεφαλαιακοί δείκτες τους θα επιδεινωθούν μετά το κλείσιμο των τιτλοποιήσεων και την πλήρη υιοθέτηση του Διεθνούς Προτύπου Χρηματοοικονομικής Αναφοράς 9 (IFRS 9) ως εξής:

Για το 2022 και μετά την ολοκλήρωση των σημαντικών τιτλοποιήσεων, οι αναλυτές της JP Morgan εκτιμούν πως Alpha Bank και ΕΤΕ θα έχουν τους υψηλότερους δείκτες CET1, ακολουθούμενες από τη Eurobank. Από την πλευρά της, η Τράπεζα Πειραιώς αναμένεται να έχει τους χαμηλότερους κεφαλαιακούς δείκτες, επειδή αφενός ξεκινά από πιο χαμηλά, αλλά και επειδή έχει μεγαλύτερο απόθεμα NPEs και χαμηλότερη κερδοφορία.

Την ίδια στιγμή, ΕΤΕ και Eurobank θα είναι σε θέση να μειώσουν τα NPEs τους κάτω από το 10%, ενώ Πειραιώς και Alpha Bank θα έχουν να αντιμετωπίσουν ακόμη ένα σημαντικό χαρτοφυλάκιο NPEs.

Ωστόσο, η Τράπεζα Πειραιώς μπορεί να δει τις απαιτήσεις για τον δείκτη CET1 της να μειώνονται κατά 143 μονάδες βάσης μετά την υιοθέτηση της οδηγίας για τις κεφαλαιακές απαιτήσεις των τραπεζών (Capital Requirements Directive 5 – CRD5) που επιτρέπει τη χρήση ομολογιακών εκδόσεων τύπου AT1 και Tier 2 για τη μερική κάλυψη της απαίτησης του Πυλώνα 2 (κατά 19% και 25% αντίστοιχα). Η εφαρμογή του κανόνα αυτού θα μείωνε τις απαιτήσεις CET1 για τις ελληνικές τράπεζες κατά 132-143 μονάδες βάσης και υπάρχει αισιοδοξία ότι θα μπορούσε να εφαρμοστεί σε αυτές μέχρι το τέλος του 2021.

Επιπλέον, η Τράπεζα Πειραιώς έχει να παρουσιάσει ισχυρές επιδόσεις στην παραγωγή κεφαλαίου παρά τη συνεχιζόμενη μείωση των κόκκινων δανείων, μπορεί να διατηρήσει τα CoCos ως κεφάλαιο CET1 μεσοπρόθεσμα, να εκδώσει ομόλογα AT1 και να κάνει χρήση της οδηγίας CRD5 όπως προαναφέρθηκε. Θετικά θα επιδράσουν επίσης και παράγοντες όπως η βελτίωση της ποιότητας του ενεργητικού της τράπεζας και η βελτίωση των μακροοικονομικών μεγεθών της χώρας, οι υποστηρικτικές μακροοικονομικές συνθήκες από τη στιγμή που θα ομαλοποιηθεί η κατάσταση με τον κορονοϊό, αλλά και η προθυμία των ελληνικών και των ευρωπαϊκών Αρχών να αποφύγουν νέες ανακεφαλαιοποιήσεις στην Ελλάδα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τι αλλάζει στα εργασιακά: Προσλήψεις μέσω εφαρμογής, ωράριο σε εβδομαδιαία βάση

- Χρήστος Μπουκώρος στο mononews: Ετσι θα λύσουμε το πρόβλημα με τις 350.000 εκκρεμείς υποθέσεις με τα ακίνητα

- Deutsche Bank και UBS επιλέγουν Διεθνή Αερολιμένα και Theon International από Ελλάδα

- Ακίνητα: Σε θέση μάχης οι τράπεζες με νέες επενδύσεις