ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Euroxx Χρηματιστηριακή και οι αναλυτές Φανή Τζιουκαλιά και Αλέξανδρος Μπουλουγούρης αυξάνουν τη σύσταση για τη μετοχή της Jumbo σε overweight από equalweight, αν και μειώνουν την τιμή στόχο για τη μετοχή στα 30,6 ευρώ ανά μετοχή έναντι 31,5 ευρώ ανά μετοχή πριν.

«Τελειοποιούμε το μοντέλο μας και μειώνουμε τις εκτιμήσεις μας για το 2024, προβλέποντας πλέον αύξηση των καθαρών κερδών κατά 4,6% σε ετήσια βάση (έναντι της πρόβλεψης της διοίκησης για σταθερό ετήσιο ρυθμό). Η νέα τιμή στόχος μας μειώνεται ελαφρώς σε σχέση με προηγουμένως, υποδεικνύοντας δυναμικό ανόδου 35%.

Οι γεωπολιτικές εντάσεις στη Μέση Ανατολή επιβαρύνουν τις επιδόσεις της Jumbo στο δεύτερο εξάμηνο, με τις διαταραχές της αλυσίδας προσφοράς να είναι εμφανείς, με μειωμένη δυναμική των πωλήσεων τον Ιούλιο λόγω των καθυστερήσεων στις αποστολές προϊόντων.

Παρόλα αυτά, παραμένουμε πιο αισιόδοξοι σε σχέση με τις επικαιροποιημένες προβλέψεις, δεδομένης της ισχυρής αύξησης των πωλήσεων που καταγράφηκε στο πρώτο εξάμηνο του έτους και το σταθερό ιστορικό της εταιρείας και της διοίκησης σε περιόδους αντιξοοτήτων, οι οποίες δεν φαίνεται να αποδυναμώνουν τη μακροπρόθεσμη επενδυτική θέση του ανθεκτικού επιχειρηματικού μοντέλου της Jumbo», εξηγούν οι αναλυτές της Euroxx.

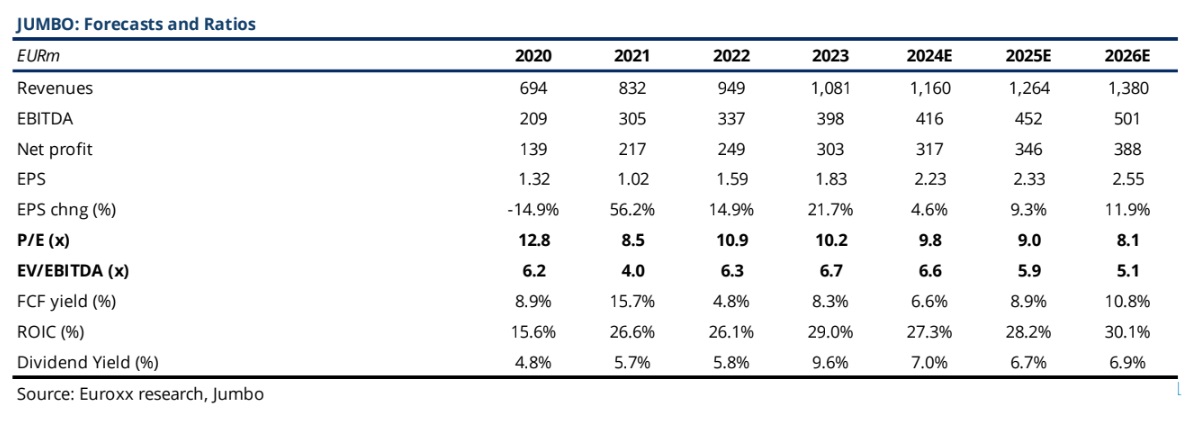

«Από την έναρξη κάλυψης της μετοχής με σύσταση “Equalweight” η μετοχή έχει υποχωρήσει από τα ιστορικά υψηλά της που καταγράφηκαν στις αρχές Μαΐου και διαπραγματεύεται και πάλι με έκπτωση σε σχέση με την τετραετή ιστορική της αποτίμηση και με διψήφια αύξηση σε σχέση με τις ομοειδείς μετοχές. Με βάση τις εκτιμήσεις μας, η Jumbo διαπραγματεύεται για το 2025 με δείκτη P/E 9 φορές και δείκτη EV/EBITDA στις 5,9 φορές, πέφτοντας στις 8,1 φορές και τις 5,1 φορές, αντίστοιχα το 2026.

Ως εκ τούτου, αναβαθμίζουμε τη σύστασή μας σε “overweight”. Η επικαιροποιημένη καθοδήγηση για το 2024 το Φεβρουάριο ήταν για 8% με 10% ετήσια αύξηση των πωλήσεων με αντίστοιχη αύξηση της κερδοφορίας.

Στην επταμηνιαία ενημέρωση για τις πωλήσεις, η διοίκηση μείωσε τις προβλέψεις της για το έτος, αναμένοντας αύξηση των πωλήσεων κατά 4% σε ετήσια βάση με αμετάβλητη κερδοφορία που αποδίδεται στις συνεχιζόμενες γεωπολιτικές εντάσεις που προκαλούν διαταραχές στην αλυσίδα εφοδιασμού.

Εμείς μειώνουμε τις δικές μας εκτιμήσεις για το έτος, λόγω των υποτονικών επιδόσεων τον Ιούλιο και αναμένουμε αύξηση του κύκλου εργασιών κατά 7,4% σε ετήσια βάση, με αύξηση των καθαρών κερδών κατά 4,6% σε ετήσια βάση», καταλήγουν οι αναλυτές της Euroxx.

Διαβάστε επίσης:

J.P. Morgan: Κλείνει τη θέση στα ελληνικά ομόλογα – Οι εκτιμήσεις για την οικονομία

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- «Μάχη» στον Αργοσαρωνικό: 20 εταιρείες και κοινοπραξίες θα δρομολογήσουν 75 πλοία την περίοδο 2025 – 2026

- Χάρτης ευκαιριών και εντάσεων στο Αιγαίο

- Τάκης Σαράντης (Ελληνικά Γαλακτοκομεία) στο mononews: Πώς θα απογειώσουμε τη Δωδώνη

- Airbnb: Τα πολλά ακίνητα «τρώνε» την ανάπτυξη – 1,15 εκατομμύρια καταλύματα τον Μάρτιο