ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Θετικές προοπτικές για το τρέχον έτος, με βελτίωση τόσο σε επίπεδο κερδών προ προβλέψεων όσο και σε επίπεδο δαπανών για τον σχηματισμό προβλέψεων επισφαλών απαιτήσεων, που θα οδηγήσουν σε απόδοση ενσώματων ιδίων κεφαλαίων (ROTE) 7%, βλέπουν για τη Eurobank οι αναλυτές της HSBC.

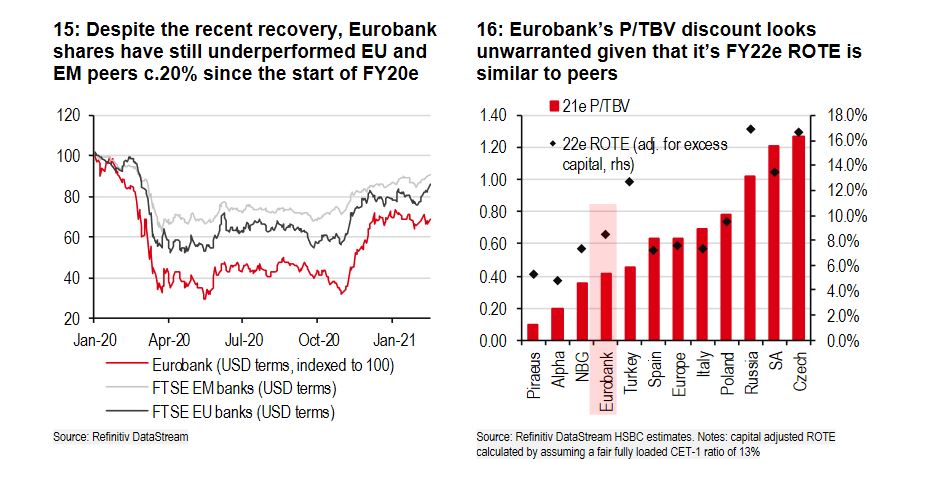

Την ίδια στιγμή, οι αναλυτές βλέπουν αξία στη μετοχή της Eurobank και πέραν των κερδών που έχει καταγράψει το τελευταίο διάστημα, αφού, παρά το γεγονός ότι η τιμή της ΕΥΡΩΒ 0% 2,10 έχει σχεδόν διπλασιαστεί από τα χαμηλά του 2020, παραμένει 40% χαμηλότερα σε σύγκριση με το προηγούμενο έτος (σ.σ. με βάση την τιμή της μετοχής, 0,56 ευρώ, στις 22/2/2021).

Ως εκ τούτου, διπλασιάζουν τις εκτιμήσεις τους για την κερδοφορία της τράπεζας την περίοδο 2020-21 και αυξάνουν την τιμή στόχο κατά 25%, στα 0,75 ευρώ ανά μετοχή, δίνοντας περιθώριο ανόδου 33,5% από τα τρέχοντα (σ.σ. από το επίπεδο των 0,56 ευρώ στις 22/02), με βάση τις ισχυρότερες εκτιμήσεις για την πορεία της κερδοφορίας και την παραγωγή κεφαλαίου βραχυπρόθεσμα, επιβεβαιώνοντας τη σύσταση αγοράς (buy).

Σε σημείο καμπής η απόδοση ιδίων κεφαλαίων

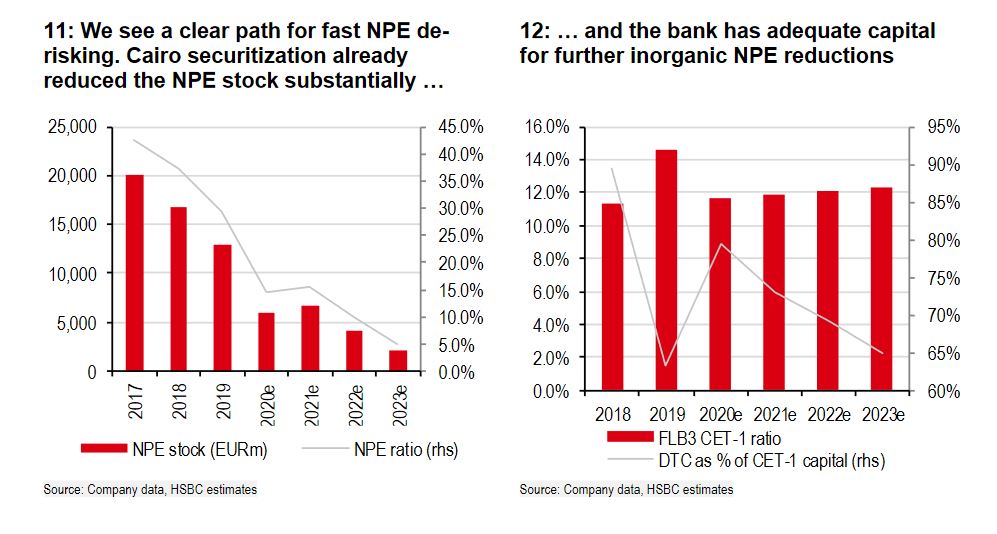

Αναλυτικότερα, οι αναλυτές της HSBC αναμένουν ότι ο συνδυασμός ισχυρών κερδών από χρηματοοικονομικές πράξεις, βελτίωσης των κερδών προ προβλέψεων (PPI) από τις βασικές δραστηριότητες της τράπεζας και των δαπανών για τον σχηματισμό προβλέψεων για επισφαλείς απαιτήσεις θα ανεβάσει την απόδοση ενσώματων ιδίων κεφαλαίων (ROTE) της Eurobank προς το επίπεδο του 7% την περίοδο 2020/21, από λιγότερο από 4% που ήταν την περίοδο 2018/19.

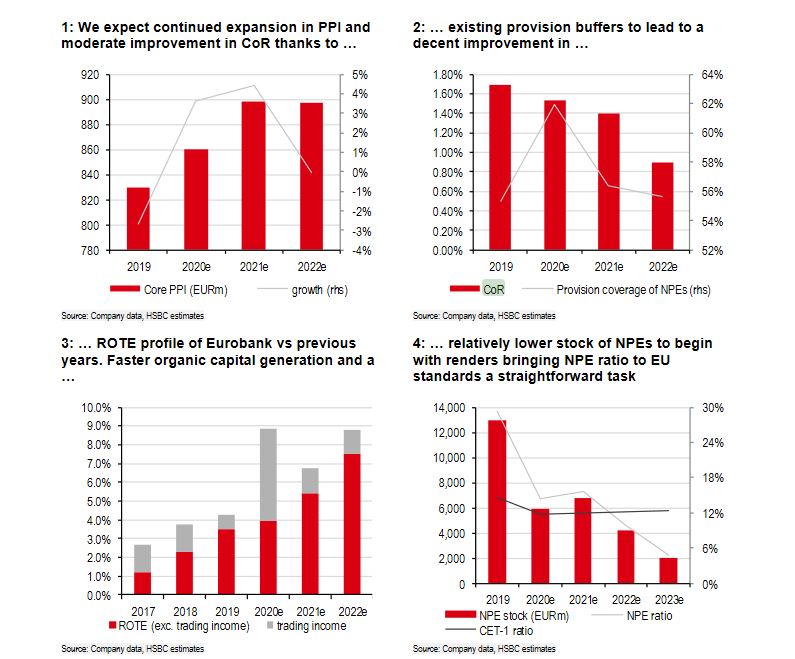

Η επακόλουθη αύξηση στην εσωτερική παραγωγή κεφαλαίου θα δώσει λογικά τη δυνατότητα στην τράπεζα να μειώσει τον δείκτη NPE της τράπεζας κάτω του 5% μέχρι το 2023, που είναι και το στάνταρ στην ΕΕ, μέσω μη οργανικών ενεργειών.

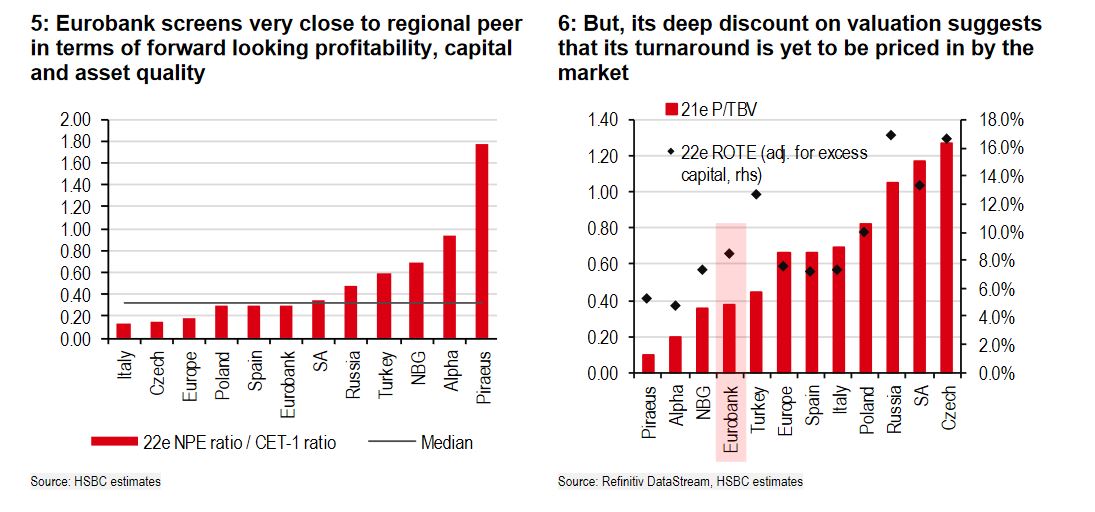

Σύμφωνα με τους αναλυτές της HSBC, η θετική αυτή προοπτική για την κερδοφορία και η πορεία μείωσης των κινδύνων που ακολουθεί η τράπεζα δεν έχουν, κατά την άποψή τους, εκτιμηθεί πλήρως από την αγορά.

Ακόμη και μετά τον διπλασιασμό της τιμής της μετοχής από το χαμηλό του περασμένου έτους, η μετοχή της Eurobank εξακολουθεί να διαπραγματεύεται φέτος με P/TBV 0,4x, ευρέως ευθυγραμμισμένη με τον μέσο όρο των τελευταίων δύο ετών και με discount 45% σε σύγκριση με τις τράπεζες της ΕΕ. Γι’ αυτό και οι αναλυτές της HSBC αυξάνουν την τιμή στόχο για τη μετοχή κατά 25% στα 0,75 ευρώ, λαμβάνοντας υπόψη τη βελτίωση των δεδομένων για την κερδοφορία και τα κεφάλαια της τράπεζας και επιβεβαιώνουν τη σύσταση αγοράς.

Οι προοπτικές για το 2021

Όπως επισημαίνουν, πιστεύουν πως:

1) η ισχυρή παραγωγή εσόδων από αμοιβές και προμήθειες, τα ανθεκτικά περιθώρια και η συνεχιζόμενη αύξηση των δανείων, έστω με κάποια επιβράδυνση, θα οδηγήσουν σε αύξηση κερδών προ προβλέψεων 4% από τις βασικές δραστηριότητες (core PPI) για δεύτερη χρονιά στη σειρά,

2) η υψηλή κάλυψη των προβλέψεων και οι κρατικές επιδοτήσεις που περιορίζουν τον κίνδυνο αθέτησης πληρωμών για τα δάνεια που βρίσκονται σε μορατόριουμ θα οδηγήσουν σε ελαφρά βελτίωση του κόστους των προβλέψεων για επισφαλή δάνεια (CoR), για να ακολουθήσει ισχυρή βελτίωση το ερχόμενο έτος. Συνολικά, οι αναλυτές αναμένουν πως η Eurobank θα έχει απόδοση ενσώματων ιδίων κεφαλαίων (ROTE) περίπου 7% το 2021, παρά την απουσία των ισχυρών κερδών από το χρηματοοικονομικές πράξεις (trading) του περασμένου έτους.

Ανοιχτός δρόμος για μείωση των κινδύνων από NPE με περιορισμένο κίνδυνο dilution

Οι αναλυτές εκτιμούν ότι οι αθετήσεις πληρωμών για δάνεια που βρίσκονται σε μορατόριουμ θα αυξήσουν τον δείκτη NPE της τράπεζας κατά 2 ποσοστιαίες μονάδες, στο 16% το 2021. Όμως, η μείωση του ποσοστού αυτού προς τον μεσοπρόθεσμο στόχο του <5% μέχρι το 2023 φαίνεται εφικτή για τους εξής λόγους:

- το σημείο εκκίνησης της Eurobank είναι χαμηλό σε σύγκριση με ό,τι ισχύει για τις ελληνικές τράπεζες,

- ο δεύτερος γύρος του σχεδίου «Ηρακλής» (σ.σ. ο «Ηρακλής ΙΙ») θα επιτρέψει λογικά περαιτέρω πωλήσεις NPE,

- υπολογίζεται ότι η Eurobank θα έχει τα κεφαλαιακά «μαξιλάρια» για να απορροφήσει τις απώλειες από τις δυνητικές πωλήσεις/τιτλοποιήσεις NPE.

Ως εκ τούτου, οι αναλυτές της HSBC αναμένουν ότι τα ισχυρά κέρδη της περιόδου 2020-2021 θα οδηγήσουν τον δείκτη CET-1 στο 12% έως το 2021, περίπου 100 μονάδες βάσης πάνω από το μακροπρόθεσμο ελάχιστο όριο.

Σύσταση αγοράς με τιμή στόχο 0,75 ευρώ/μετοχή (από 0,60 ευρώ προηγουμένως)

Οι αναλυτές διπλασιάζουν τις εκτιμήσεις για την κερδοφορία της τράπεζας κατά την περίοδο 2020-2021 λαμβάνοντας υπόψη την αύξηση των κερδών από χρηματοοικονομικές πράξεις πέρυσι και τη μείωση των προβλέψεων για «κόκκινα» δάνεια φέτος, ενώ διατηρούν αμετάβλητες τις εκτιμήσεις για την κερδοφορία του 2022.

Επαναλαμβάνουν δε τη σύσταση «αγοράς», καθώς θεωρούν ότι ο δείκτης P/TBV του 0,4x της Eurobank για το 2021, όπως και ο δείκτης P/E του 4,2x για το 2022 δεν αντικατοπτρίζουν το «turnaround» της κερδοφορίας.

Παρότι η Eurobank βρίσκεται πολύ κοντά στις ομοειδείς τράπεζες της περιφέρειας με βάση τη μεσοπρόθεσμη κερδοφορία, τα κεφάλαια και την ποιότητα του ενεργητικού, αποτιμάται με μεγάλο discount.

Καταλύτης για τη μετοχή τα ισχυρά αποτελέσματα

Σημειώνεται, τέλος, ότι τα ισχυρά αποτελέσματα του τετάρτου τριμήνου που ανακοινώνει η τράπεζα στις 10 Μαρτίου θα μπορούσαν να αποτελέσουν καταλύτη για τη μετοχή.