ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Eurobank Equities εξηγεί ότι Χρηματιστήριο Αθηνών έχει χάσει περίπου 3% από τις αρχές Αυγούστου, υποαποδίδοντας σημαντικά έναντι της ευρύτερης Ευρώπης (Stoxx 600 +0,7%) και των αγορών της περιφέρειας.

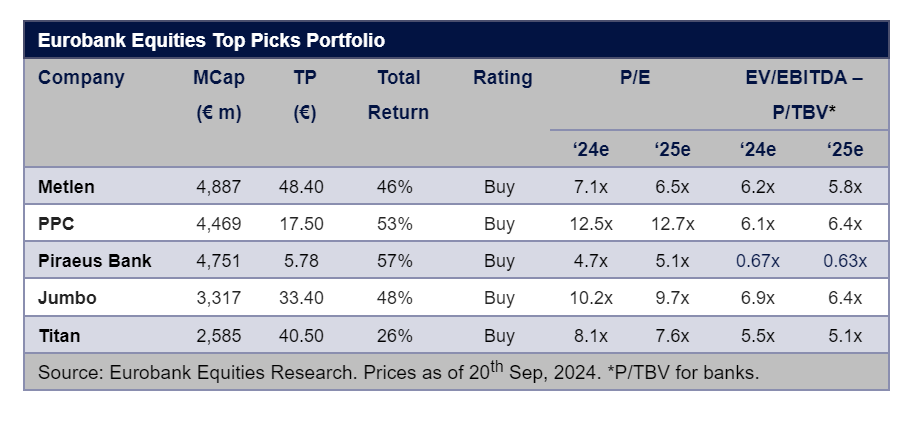

«Επιλέγουμε την έκθεση σε μετοχές με ισχυρή δυναμική κερδών, λογικό βαθμό ορατότητας κερδών και στήριξη των αποδόσεων, καθώς και σε ονόματα όπου βλέπουμε σημαντικές διαταραχές αποτίμησης.

Προτείνουμε συστάσεις buy (αγορά) στην Τράπεζα Πειραιώς με τιμής στόχο τα 5,78 ευρώ και 57% συνολική απόδοση (σταθερή παράδοση, δημιουργία κεφαλαίου, φθηνή αποτίμηση), για τη ΔΕΗ με τιμή στόχο τα 17,50 ευρώ και συνολική απόδοση 53% (καλή λειτουργική εκτέλεση, εξαγορές και συγχωνεύσεις που αυξάνουν την αξία), για τη Jumbo με τιμή στόχο τα 33,4 ευρώ και συνολική απόδοση 48% (πολύ ελκυστική απόδοση κινδύνου, με τις μετοχές να ενσωματώνουν καταστροφή αξίας στο μέλλον, επικείμενη επαναγορά προσφέρει επίσης προστασία κατά την πτώση), για τη Metlen με τιμή στόχο τα 48,40 ευρώ και συνολική απόδοση 46% (νέαδυναμική το γ’ τρίμηνο, εισαγωγή στο εξωτερικό το α’ εξάμηνο του 2025), και για την Τιτάν με τιμή στόχο τα 40,50 ευρώ και συνολική απόδοση 26% (φθηνή έκθεση στις δαπάνες για υποδομές στις ΗΠΑ, κυκλική ανάκαμψη της κατασκευαστικής δραστηριότητας στην Ελλάδα, επαναξιολόγηση μετά την εισαγωγή της θυγατρικής στις ΗΠΑ το α’ τρίμηνο του 2025). Από τις χαμηλότερες κεφαλαιοποιήσεις επιλέγουμε εταιρείες με ισχυρά κέρδη και πολύ ισχυρούς ισολογισμούς όπως Σαράντης και Κρι Κρι», εξηγεί η Eurobank Equities.

Γιατί υποαποδίδει το ΧΑ σε σχέση με τις ευρωπαϊκές αγορές

Η απόδοση επιβαρύνθηκε κυρίως από τις τράπεζες, οι οποίες υποχώρησαν κατά 7% περίπου κατά την περίοδο αυτή, έναντι απόδοσης 4% περίπου που κατέγραψαν οι τράπεζες στην ΕΕ.

Στις μη χρηματοπιστωτικές εταιρείες, ένας μικρός αριθμός εταιρειών να σημειώνουν κέρδη από τον Αύγουστο και κυρίως από το χώρο της μεσαίας κεφαλαιοποίησης. Α

ξιοσημείωτο είναι ότι η κίνηση αυτή δεν συνάδει με τα θεμελιώδη μεγέθη, καθώς οι περισσότερες εταιρείες ανακοίνωσαν υγιή αποτελέσματα β’ τριμήνου.

Η σχετική υποαπόδοση το β’ τρίμηνο έχει φέρει τη συνολική απόδοση του δείκτη του ΧΑASE από την αρχή του έτους στο ίδιο επίπεδο με τον ευρωπαϊκό δείκτη Stoxx 600 στο 11% περίπου.

Αναφορικά με την υποαπόδοση, η ισχυρή δυναμική κατά το πρώτο τρίμηνο διακόπηκε κάπως από τη διάθεση της συμμετοχής του ΤΧΣ στην Τράπεζα Πειραιώς τον Μάρτιο, ακολουθούμενη από άλλες τοποθετήσεις τον Μάιο σε Metlen και Jumbo.

Αυτά τα γεγονότα δημιούργησαν ένα πλεόνασμα προσφοράς μετοχών που φαίνεται να επιβάρυνε την ελληνική αγορά, ελλείψει αυξημένης αγοραστικής διάθεσης.

Το τελευταίο ήταν επίσης αποτέλεσμα της απόφασης της MSCI να μην τοποθετήσει την Ελλάδα σε watch list (λίστα παρακολούθησης) για πιθανή αναβάθμιση, αναβάλλοντας έτσι έναν βασικό καταλύτη για τη μείωση των ασφαλίστρων κινδύνου, ενώ οδήγησε σε περιορισμένες καθαρές εισροές από το εξωτερικό φέτος (εξαιρουμένης της τοποθέτησης της Tράπεζας Πειραιώς).

«Όσον αφορά το υπόλοιπο του έτους, φαίνεται ότι υπάρχει μια σειρά προσφορών μετοχών συνολικού ύψους άνω του 1,2 δισ. ευρώ που αφορούν κυρίως τις Εθνική Τράπεζα και Τράπεζα Κύπρου και ενδεχομένως Cenergy Holdings, Trade Estates και Κρι-Κρι, γεγονός που θα επιβαρύνει την αγορά που απορροφά το μεγαλύτερο μέρος της ζήτησης από το εξωτερικό.

Αναμένουμε ότι το ΧΑ θα διαπραγματεύεται σε ένα εύρος τιμών μέχρι το τέλος του έτους, προτού νέο χρήμα από το εξωτερικό εισέλθει στην αγορά το πρώτο εξάμηνο του επόμενου έτους, με την ελπίδα ότι ο MSCI θα τοποθετήσει επιτέλους το ΧΑ στη λίστα παρακολούθησης για ταξινόμηση σε αναπτυγμένη αγοράς. Παρόλα αυτά, όλα τα παραπάνω αποτελούν προσωρινές οπισθοδρομήσεις.

Η θεμελιώδης ιστορία παραμένει άθικτη, υποστηριζόμενη από:

- Το μακροοικονομικό υπόβαθρο (ανάπτυξη άνω του 2% του ΑΕΠ, ανώτερο προφίλ έναντι της υπόλοιπης Ευρώπης),

- Τη συνεχιζόμενη δημοσιονομική πειθαρχία με πρωτογενές πλεόνασμα δυνητικά κοντά στο 2,5% φέτος και άνω του 2% μεσοπρόθεσμα,

- Την ευνοϊκή δυναμική του χρέους, καθώς δεν υπάρχουν σημαντικές αποπληρωμές τα επόμενα χρόνια, ακαθάριστες χρηματοδοτικές ανάγκες κάτω από 10% του ΑΕΠ έως το 2027,

- Τις ελκυστικές αποτιμήσεις σε απόλυτη και σε σχετική βάση, με τις μη χρηματοπιστωτικές επιχειρήσεις να είναι διαπραγματεύσιμες σε χαμηλότερα επίπεδα από τις 6 φορές τον δείκτη EV/EBITDA και περίπου 20% discount έναντι του δικού τους ιστορικού και περίπου 30% discount έναντι των μη χρηματοπιστωτικών επιχειρήσεων της ΕΕ και τις τράπεζες σε να είναι διαπραγματεύσιμες στις 5 με 6 φορές τον δείκτη PE και περίπου 0,56-0,88 φορές τον δείκτη P/TBV ή 17% με 47% έκπτωση έναντι των ομοειδών της περιφέρειας (περίπου 30% κατά μέσο όρο», καταλήγει η χρηματιστηριακή.

Διαβάστε επίσης:

Ferryscanner: Δημοφιλής προορισμός η Τήνος για τους Έλληνες και η Σαντορίνη για τους ξένους

CVC Capital Partners: Θα εισάγει την Zabka στο χρηματιστήριο της Βαρσοβίας

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ο Όμιλος Bright και φέτος το Πάσχα στηρίζει έμπρακτα κοινωνικούς φορείς που στέκονται δίπλα σε παιδιά και γυναίκες που το έχουν ανάγκη

- Vaser Lipo: Το μέλλον στη λιποαναρρόφηση

- ΤτΕ: Μειώθηκε το έλλειμμα ισοζυγίου τρεχουσών συναλλαγών τον Φεβρουάριο

- Jil Sander x Thonet: Όταν η Bauhaus συναντά τη σιωπηλή κομψότητα