ΣΧΕΤΙΚΑ ΑΡΘΡΑ

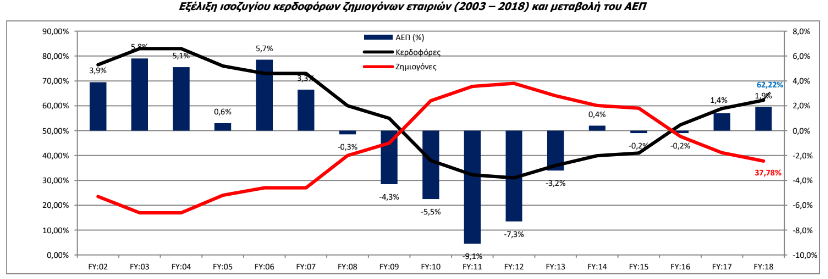

Με τριάντα εισηγμένες να πετυχαίνουν ιστορικό ρεκόρ κερδοφορίας και περισσότερα μερίσματα σε σχέση με πέρυσι, με ποσοστό άνω του 50% των καθαρών κερδών να διανέμεται στους μετόχους, ολοκληρώθηκε το 2018, όπως επισημαίνει η Beta Sec. σε ανάλυσή της για τα αποτελέσματα που ανακοίνωσαν οι εισηγμένες για το περασμένο έτος.

Την ίδια στιγμή, οι τράπεζες ισορρόπησαν και ελπίζουν, ενώ το «Πρότυπο 16» δίνει ανάσα στην λειτουργική κερδοφορία αρκετών εκατοντάδων εκατ. ευρώ για το 2019.

Ωστόσο, όπως υπογραμμίζει η χρηματιστηριακή, όσοι μείνουν στην ανάγνωση της επικεφαλίδας των αποτελεσμάτων του 2018 θα χάσουν την μεγάλη εικόνα η οποία κάθε άλλο παρά απαισιόδοξη ήταν για την μεγάλη πλειοψηφία των εισηγμένων εταιρειών. Και τούτο διότι μπορεί πέρυσι οι τράπεζες να μην ήταν ο αδύναμος κρίκος, αφού μετά από πολλές χρήσεις είχαν αυξητική συνεισφορά στα κέρδη μετά από φόρους, η ΔΕΗ και ο κατασκευαστικός κλάδος ωστόσο αρκούσαν για να γυρίσει σε αρνητικό πρόσημο η μεταβολή της λειτουργικής και καθαρής κερδοφορίας της χρονιάς.

Όσοι παρακολουθούν στενά την ελληνική αγορά δεν θα εκπλαγούν καθώς το φαινόμενο των μεγάλων διακυμάνσεων που οφείλονται σε έκτακτους παράγοντες είναι πλέον συνηθισμένο σε κάθε δημοσίευση ετήσιων μεγεθών και χρήζει δεύτερης και τρίτης ανάγνωσης η ετυμηγορία για την ποιότητα της χρήσης.

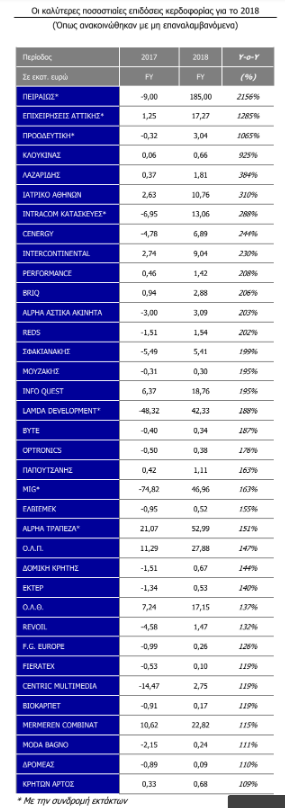

Από τις 180 εταιρείες που έχουν δημοσιεύσει μεγέθη, οι 30 έχουν καταγράψει την

υψηλότερη επίδοση κερδών στην ιστορία τους ως εισηγμένες εταιρείες.

Η παρατήρηση αυτή αποκτά ιδιαίτερη σημασία για δύο λόγους: α) διότι στις εταιρείες αυτές περιλαμβάνονται εταιρείες του FTSE-25, όπως η Coca Cola, η Τέρνα Ενεργειακή, ο Σαράντης και ο ΑΔΜΗΕ (συμμετοχών και μητρική) και β) διότι επετεύχθη με τους δυσμενέστερους φορολογικούς συντελεστές εταιρικών κερδών που ισχύουν στην

Ελλάδα.

Αν επομένως οι εταιρείες αυτές επιτύχουν το ίδιο αποτέλεσμα προ-φόρων και το 2019 δεν αποκλείεται να αυξήσουν την απόδοσή τους, αφού φέτος ο φορολογικός συντελεστής θα είναι στο 28% έναντι του 29% του 2018. Και η επίδοση αυτή δεν θα είναι απλώς ένα καλύτερο νούμερο στην κερδοφορία αλλά θα έχει και ταμειακές ωφέλειες.

Οι ζημιές απομείωσης της ΔΕΗ και των κατασκευαστικών εταιριών (ΕλΤΕΧ, ΑΒΑΞ και ΓΕΚΤΕΡΝΑ) έβαλαν φρένο στην αύξηση της κερδοφορίας η οποία συρρικνώθηκε κατά 5,9% και 6,2% στα λειτουργικά και στα καθαρά κέρδη αντίστοιχα.

Αν εξαιρεθούν οι φορείς των έκτακτων διακυμάνσεων τότε τα λειτουργικά κέρδη είναι αυξημένα κατά 1,6% και η καθαρή κερδοφορία κατά 13,3%.

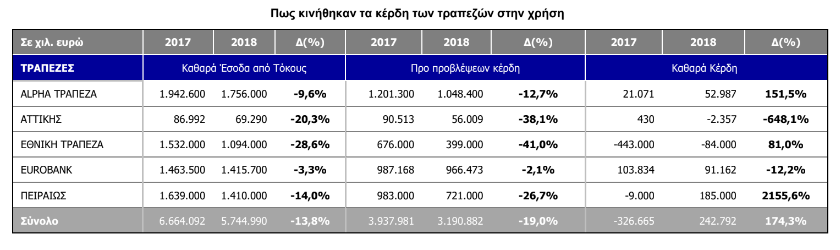

Θετική η συνεισφορά των τραπεζών για πρώτη φορά από το 2014

Για πρώτη φορά φέτος μετά το 2014 οι τράπεζες έχουν θετική συνεισφορά 285 εκατ. ευρώ παρά την συρρίκνωση των καθαρών κερδών της Τράπεζας της Ελλάδος.

Ωστόσο, και πάλι η κερδοφορία των τραπεζών έχει αστερίσκους οι οποίοι είναι λιγότεροι και σαφώς πιο περιορισμένοι ποσοτικά από άλλες φορές.

Εκτοξεύτηκε ο τζίρος των διυλιστηρίων

Ο τζίρος επανήλθε πάνω από τα 70 δισ. ευρώ, βοηθούμενος από την αύξηση της ζήτησης στην εγχώρια οικονομία (+1,9%) και τις τιμές του πετρελαίου οι οποίες εκτόξευσαν τον τζίρο των διυλιστηρίων (+23%) σε μια από τις καλύτερες επιδόσεις όλων των εποχών.

Επισημαίνεται ότι το πλήθος των εταιρειών που πέτυχαν την υψηλότερη επίδοση τζίρου στην ιστορία τους είναι ακόμα μεγαλύτερο από όσες εμφανίζουν ρεκόρ κερδών: Το 23% (41 εταιρείες) πήγε το 2018 την δραστηριότητα του εκεί που δεν έχει ξαναπάει ποτέ και μάλιστα σε μια συγκυρία χωρίς ιδιαίτερες βοήθειες από το τραπεζικό σύστημα σε κεφάλαια κίνησης.

Πολύ καλή εικόνα παρουσιάζουν και όσες εταιρείες βρίσκονται στο χώρο του Τουρισμού (μεταφορές, ενοικιάσεις μέσων και Ξενοδοχεία) οι οποίες εμφάνισαν σταθερά υψηλή ζήτηση το 2018.

Η λειτουργική κερδοφορία παρέμεινε σε προσαρμοσμένα επίπεδα στα μεγέθη του 2017 τα οποία κάθε άλλο παρά αδύναμα μπορούν να χαρακτηριστούν. Ξεχώρισαν οι εταιρείες Διαχείρισης και Ανάπτυξης Ακίνητης Περιουσίας οι οποίες μετά από καιρό εμφάνισαν μεγαλύτερη αξία στο χαρτοφυλάκιο των ακινήτων τους, λογιστικοποιώντας το κέρδος στο δ’ τρίμηνο της χρονιάς.

Το λειτουργικό περιθώριο κέρδους έμεινε πάνω από το 10%, στο υγιές 11,1% μειωμένο κατά 188 μονάδες βάσης σε σχέση με πέρυσι ενώ, αν αφαιρεθούν κατασκευές, ΔΕΗ και διυλιστήρια που παρουσιάζουν ανομοιομορφία μεταξύ αύξησης τζίρου και λειτουργικής κερδοφορίας το περιθώριο διαμορφώνεται στο 13,91% το οποίο εξασφαλίζει τελική γραμμή με ικανοποιητικά κέρδη.

Πώς εξελίσσονται λειτουργικά και καθαρά κέρδη σε ετήσια βάση (εκατ. ευρώ)

Πηγαίνοντας κάτω από τους φόρους και τα δικαιώματα μειοψηφίας το καθαρό περιθώριο μειώθηκε κατά 96 μονάδες βάσης στο 2,58% αισθητά επηρεασμένο από μη λειτουργικούς παράγοντες.

Οι εισηγμένες εταιρείες πέτυχαν καθαρό αποτέλεσμα 2,83 δισ. ευρώ και μέχρι στιγμής θα μοιράσουν μερίσματα που αντιστοιχούν πάνω από το 50% αυτής της επίδοσης.

Ήδη καταγράφεται αύξηση άνω του 50% σε σχέση με πέρυσι και μέρος αυτής της γενναιοδωρίας οφείλεται αφενός στην σημαντική επιστροφή κεφαλαίου της Coca Cola αφετέρου στην μείωση του φορολογικού συντελεστή των διανεμόμενων κερδών από 15% σε 10% για το 2018.

Από την άλλη πλευρά η ενίσχυση αυτή της πολιτικής διανομών του καθαρού αποτελέσματος

αποτελεί και μια αλλαγή στην στρατηγική διακράτησης των υψηλών διαθεσίμων, η οποία πηγάζει και από την αισιοδοξία μελλοντικής βελτίωσης των οικονομικών δεδομένων.

Οι εταιρείες που θα μοιράσουν μερίσματα εκτιμάται ότι θα ξεπεράσουν τις 50 το οποίο αποτελεί μια ακόμα θετική μέτρηση για την χρονιά που πέρασε.

Η καθαρή θέση στο τέλος του 2018 είναι μειωμένη κατά 7 δισ. ευρώ κυρίως λόγω της εφαρμογής του ΔΠΧΠ 9 στις τράπεζες στην έναρξη της χρήσης αλλά και από τις συντριπτικές ζημιές της ΔΕΗ οι οποίες είχαν αθροιστικό αντίκτυπο 1,6 δισ. ευρώ.

Η απόδοση των ίδιων κεφαλαίων αυξήθηκε από 4,5% σε 4,8%.

Μετά την αφαίρεση των τραπεζών της ΔΕΗ και των κατασκευαστικών, ο εν λόγω δείκτης βρίσκεται στο 9,82% από 8,96% το 2017 η οποία είναι μια από τις υψηλότερες επιδόσεις από το 2014.

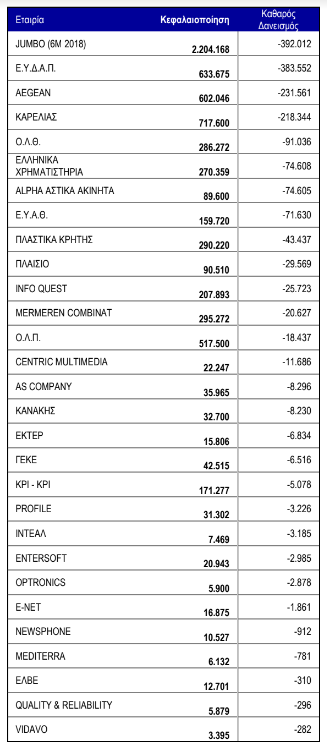

Αυξήθηκε ο καθαρός δανεισμός

Ο καθαρός δανεισμός των εισηγμένων εταιρειών αυξήθηκε κατά 2,5% αφενός λόγω της αδυναμίας ζωηρότερης χρηματοδότησης της οικονομίας από τον τραπεζικό κλάδο αφετέρου λόγω της μείωσης των μετρητών που παρατηρήθηκε στο τέλος της χρονιάς στα ταμεία των εισηγμένων.

Επίσης σε επίπεδο υπολοίπων παρατηρούνται μεγαλύτερες κλίμακας αναχρηματοδοτήσεις με μακροπρόθεσμη διάρκεια (+7,1%) έναντι του βραχυπρόθεσμου δανεισμού (-13%).

Οι εισηγμένες επιχειρήσεις που δεν έχουν επί της ουσίας δανεισμό είναι 29 και το καθαρό ταμείο που παρουσιάζουν είναι 1,7 δισ. ευρώ. Σε πολλές περιπτώσεις πλέον τα μετρητά αντιπροσωπεύουν ένα σημαντικό μέρος της αξίας τους ειδικά αν συγκριθούν με την τρέχουσα κεφαλαιοποίηση τους.

Ο συντελεστής καθαρής μόχλευσης αυξήθηκε στο σύνολο στο 0,70 έναντι 0,66, γεγονός που οφείλεται σε σημαντικό βαθμό στην ΔΕΗ και στον Κατασκευαστικό κλάδο.

Οι εισηγμένες κινούνται με μέση μόχλευση 0,57 φορές τα κεφάλαια τους μέγεθος ουσιαστικά αμετάβλητο σε σχέση με το 2017. Ο λόγος του καθαρού χρέους προς τα λειτουργικά κέρδη επιδεινώθηκε στις 2,69 φορές από 2,47 το 2017 ωστόσο σε προσαρμοσμένο επίπεδο κινείται κοντά στα επίπεδα του 2017 (2,02x από 1,99x).

Η εικόνα στις τράπεζες

Στις Τράπεζες, όπου υπάρχει η δυνατότητα ανάλυσης του τριμήνου, το κλείσιμο της χρονιάς δεν είχε εκπλήξεις.

Ελαφρώς καλύτερα ήταν τα έσοδα από τόκους (+7 εκατ. ευρώ) για πρώτη φορά μετά από πολλά τρίμηνα αποτέλεσμα και της έναρξης κάποιων πρώτων χορηγήσεων που σταθεροποίησαν το εισόδημα από τις αμιγώς τραπεζικές λειτουργίες.

Η Αlpha Bank και η Τράπεζα Πειραιώς εξάντλησαν την δυνατότητα της αναβαλλόμενης φορολογίας κλείνοντας με θετικό αποτέλεσμα στην χρήση όπως και οι άλλες δύο συστημικές τράπεζες.

Τα κεφάλαια στους βασικούς κεφαλαιακούς δείκτες των ελληνικών τραπεζών μειώθηκαν κατά 1 δισ. ευρώ σε τριμηνιαία βάση, στα 26 δισ. ευρώ, με τον δείκτη CET 1 στο 15,4%, μειωμένο κατά 40 μονάδες βάσης στο τρίμηνο με την Alpha να εμφανίζει υψηλότερο δείκτη κατά 200 μονάδες βάσης σε σχέση με το μέσο όρο.

Τα μη εξυπηρετούμενα δάνεια υποχώρησαν στο 45% από 47% το προηγούμενο τρίμηνο. Και οι τέσσερις τράπεζες πλέον έχουν μηδενίσει την έκθεση τους στον ELA.

Κοιτώντας μπροστά οι τράπεζες έδωσαν μια πιο θετική νότα για την συνέχεια. Το πιστωτικό κόστος αναμένεται να υποχωρήσει κατά 20 με 50 μονάδες βάση ανά τράπεζα με την Εθνική Τράπεζα να έχει προβάδισμα ως η μόνη τράπεζα που θα έχει πιστωτικό κόστος κάτω από 1%.

Τράπεζα Πειραιώς και Eurobank θα κινηθούν κοντά στο 1,7% ενώ η Alpha Bank βρίσκεται στο 1,5%.

Και οι τέσσερις αναμένουν θετική χρήση καθώς τα βασικά οργανικά έσοδα αναμένεται να κινηθούν στα περυσινά επίπεδα (με εξαίρεση την Alpha Bank).

Οι τράπεζες και το 2019 δείχνουν να κινούνται με πρώτο στόχο την μείωση των NPEs διατηρώντας κάποια οριακή κερδοφορία που δεν θα δημιουργήσει κάποιο πρόβλημα στους δείκτες φερεγγυότητας.

Οι πρωταγωνιστές

Δυνατό σετ αποτελεσμάτων με συνδυασμό κερδοφορίας και ταμειακών ροών εμφάνισαν οι Coca Cola, Jumbo, Σαράντης, Aegean Air, ΟΛΠ, ΟΛΘ, Motor oil, ΕΛΒΑΛΧΑΛΚΟΡ, ΤΕΡΝΑ Ενεργειακή και Ελληνικά Πετρέλαια.

Χρονιά συγκέντρωσης με περισσότερη έμφαση στην ρευστότητα για Μυτιληναίο και ΟΤΕ.

Εξαιρετικούς ισολογισμούς είχαν, από τον μεσαίο χώρο, οι Καρέλιας, Πλαστικά Κρήτης, Autohellas, Mermeren, Κρι-Κρι, Ικτίνος, Λάμψα, ΕΥΔΑΠ και Quest.

Στην μικρή κεφαλαιοποίηση ικανοποιητικά αποτελέσματα εμφάνισαν οι Παπουτσάνης, MLS, Elton, Κανάκης, Καράτζης, Flexopack, Πετρόπουλος Κλουκίνας Νάκας, AS Company και Ιασώ.

Ξεχωρίζουν ως νέες υποσχόμενες προσθήκες οι Κτήμα Λαζαρίδη, Revoil, Δάιος, Profile και Elinoil.

Μετά από αρκετά χρόνια αδιάφορων μεγεθών αρχίζουν να ξεχωρίζουν εταιρείες της Εναλλακτικής αγοράς όπως οι Entersoft, E-Net και Performance χτίζοντας υποδομή για μια μελλοντική μετάταξη στην μεγάλη κατηγορία.

Στον αντίποδα, τα αποτελέσματα της ΔΕΗ ξεχωρίζουν γιατί εκτός από τις συντριπτικές ζημιές αποτελούν την δεύτερη χειρότερη επίδοση όλων των εποχών σε τελική γραμμή στην ιστορία του ΧΑ.

Χαμηλότερα των προσδοκιών αποτελέσματα παρουσίασαν ακόμα εταιρίες που επηρεάστηκαν από έκτακτους παράγοντες όπως οι ΑΒΑΞ, ΓΕΚΤΕΡΝΑ και Ελλάκτωρ οι οποίες ολοκλήρωσαν πλάνα αναδιαρθρώσεων. Αρνητικά μεγέθη ή κατώτερα των προσδοκιών ανακοινώθηκαν από Frigoglass, Forthnet, Βαράγκης Βις, Ακρίτας και ΚΡΕΚΑ.

Η συνέχεια…

Όσες εταιρείες έφθασαν ως εδώ δικαιούνται, όπως υπογραμμίζει ο υπεύθυνος του Τμήματος Ανάλυσης της Χρηματιστηριακής, Μάνος Χατζηδάκης, να περιμένουν καλύτερες ημέρες.

Αν οι τράπεζες καταφέρουν και παραδώσουν τους στόχους μείωσης των μη εξυπηρετούμενων εκθέσεων που έχουν υποσχεθεί θα πάνε στην επόμενο τεστ αντοχής χωρίς άγχος και με τις αγορές ανοικτές για να επιταχύνουν το πρόγραμμα έκδοσης ομολογιών. Δεν αποκλείεται να ζητήσουν και νέα κεφάλαια, όχι όμως για να ανακεφαλαιοποιήθούν από την αρχή αλλά για να χτίσουν νέα κερδοφορία πατώντας σε πιστωτική επέκταση. Σε αυτή την πιστωτική επέκταση οι επιχειρήσεις που έχουν αντέξει και βρήκαν τον τρόπο να λύσουν το γρίφο της ρευστότητας όλα αυτά τα χρόνια έχουν κάθε λόγο να είναι αισιόδοξες.

Ήδη καταγράφονται κινήσεις ειδικού επενδυτικού ενδιαφέροντος από μερίδα εισηγμένων που υιοθετεί μια πιο αναπτυξιακή στάση. Υπάρχουν ακόμα εφεδρείες έργων σημαντικού ειδικού βάρους που μπορούν να έχουν πολλαπλασιαστικό αποτέλεσμα στην οικονομία (Ελληνικό, οδικοί άξονες κλπ). Η συμπίεση του κόστους δανεισμού ξεκινώντας από τα κρατικά ομόλογα είναι μια επιπλέον ωφέλεια που μπορούν να έχουν οι εισηγμένες μέσω νέων εταιρικών εκδόσεων αναδιαρθρώνοντας το δανεισμό τους.

Η Ελληνική αγορά διαπραγματεύεται με ιστορικό ΡΕ 19 φορές, το οποίο μπορεί να θεωρηθεί απαιτητικό. Με τα προσδοκώμενα κέρδη του 2019 και 2020 η σχέση κατεβαίνει στις 16,5 και 14 φορές χωρίς να υπολογίζονται άλλες πιθανές μειώσεις στην φορολογία. Από την άλλη πλευρά η μέση μερισματική απόδοση παραμένει σε ικανοποιητικά επίπεδα (3,6%) ενώ οι δείκτες επιχειρηματικής αξίας (EV/EBITDA) κινούνται στις 8,5 φορές. Εντός του 2019 η εφαρμογή του ΔΠΧΠ 16 θα ενισχύσει τα λειτουργικά κέρδη κατά 400 -450 εκατ. ευρώ και τα δανειακά κεφάλαια κατά 1,7 – 1,9 δις ευρώ. Οι σχετικά αλμυροί πολλαπλασιαστές επιβάλλουν την εστίαση σε επιμέρους εταιρίες όπου οι δείκτες αποτίμησης είναι πιο βατοί και οι ευκαιρίες είναι πιο ευδιάκριτες.

Το 2019 εκτός από τις παραδοσιακές δυνάμεις που είθισται να οδηγούν την κούρσα των αποτιμήσεων έχει πλέον και νέους πρωταγωνιστές από την μεσαία και μικρή κεφαλαιοποίηση. Η Αγορά ήδη έχει αρχίσει να στρέφει το βλέμμα της προς τους νέους πρωταγωνιστές μετά την ταχύτατη έξοδο δεκάδων εταιριών από το ΧΑ από τα μέσα του 2018. Ως εκ τούτου η εξέταση των μικρότερων κεφαλαιοποιήσεων και η προσθήκη τους σε ένα μακροπρόθεσμο χαρτοφυλάκιο έχει βάση από την στιγμή που και συναλλακτικά έχει παρατηρηθεί αισθητή βελτίωση στο συγκεκριμένο τμήμα της Αγοράς.

Οι μετοχές των Jumbo, Μυτιληναίος και Aegean Air αποτελούν τις κυριότερες επιλογές μας από την μεγάλη κεφαλαιοποίηση. Στο μεσαίο χώρο οι ΚΡΙ – ΚΡΙ, Quest Φουρλής και ΟΛΠ καλύπτουν το τρίπτυχο «κερδοφορία, ανάπτυξη, μερίσματα» και ως εκ τούτου βρίσκονται εντός εστίασης. Οι τράπεζες δεν μπορούν να αγνοηθούν ως εκφραστές της ανάκαμψης της οικονομίας, της αύξησης των τιμών των ακινήτων και της μείωσης της ανεργίας. Η σειρά προτίμησης μας στον τραπεζικό κλάδο είναι Alpha Bank ΑΛΦΑ -3,56%, Εθνική Τράπεζα και Eurobank. Από τα στοιχήματα αναδιαρθρώσεων η Ελλάκτωρ ξεχωρίζει ενώ από τις μικρότερες κεφαλαιοποιήσεις επισημαίνουμε τις Ευρωπαϊκή Πίστη, Revoil, Κτήμα Λαζαρίδη και την Entersoft από την Εναλλακτική Αγορά.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Ποια μυστικά όπλα της Μυτιληναίος οδηγούν σε χρονιά ρεκόρ το 2019

ΔΕΙΤΕ ΕΠΙΣΗΣ: Τι τρέχει με την Alpha Bank;

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μητσοτάκης προς Γάλλο ΥΠΑΜ: Το σχέδιο ReArm, στέρεη βάση για την στρατηγική αυτονομία της Ε.Ε.

- Four Seasons Astir Palace Hotel Athens: Ανοιξιάτικα Αρώματα και Γεύσεις

- Ο Ροντινέι τραγούδησε την Πανσέληνο με τη Βανδή στα μπουζούκια (video)

- Α. Γεωργιάδης – Με βίντεο από το Ιπποκράτειο διαβεβαιώνει: Τα νέα ΤΕΠ θα είναι καταπληκτικά