ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με σημαντικό discount ως προς την εύλογη αξία τους (fair value) εκτιμούν ότι εξακολουθούν να διαπραγματεύονται οι τράπεζες Eurobank, Εθνική και Πειραιώς οι αναλυτές της AXIA Ventures. Ως εκ τούτου, αναμένουν σημαντικό rerating της κερδοφορίας και των αποτιμήσεών τους.

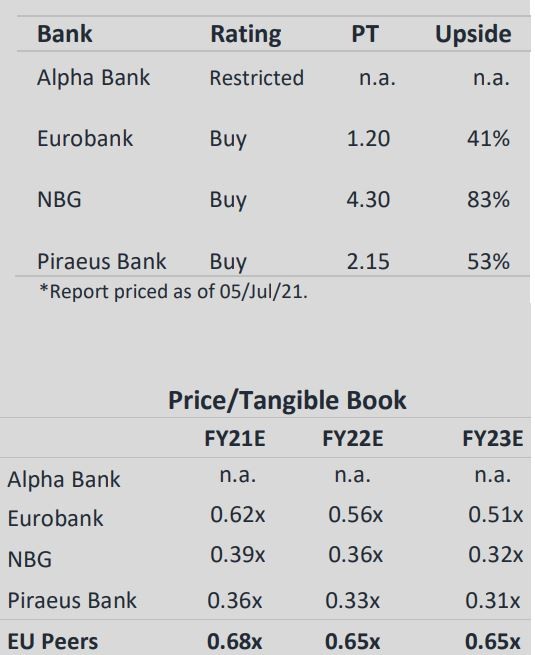

Οι αναλυτές διατηρούν τη σύσταση αγοράς (Buy) για τις μετοχές των τριών συστημικών τραπεζών, ενώ δεν βαθμολογούν την Alpha Bank, δεδομένου ότι η AXIA ήταν από τους bookrunner της πρόσφατης Αύξησης Μετοχικού Κεφαλαίου των 0,8 δισ. ευρώ στην οποία προχώρησε η τράπεζα.

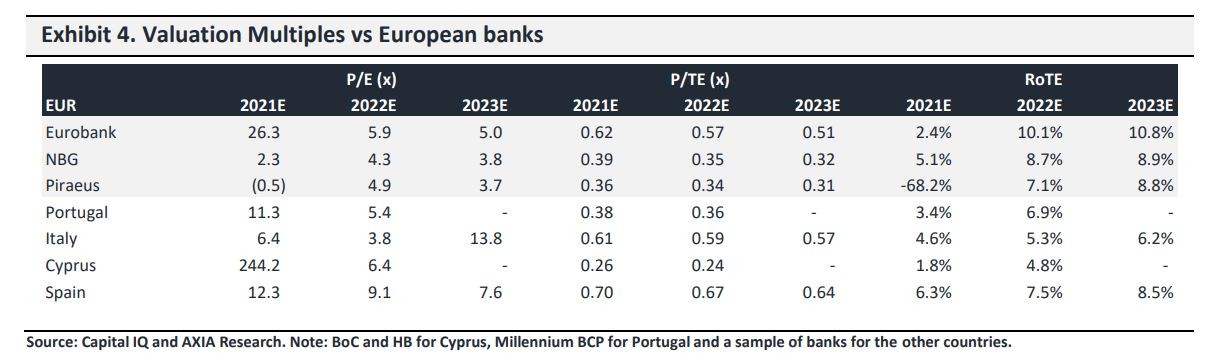

Οι προβλέψεις των αναλυτών για την πορεία της κερδοφορίας των τραπεζών το 2022 είναι, όπως επισημαίνεται, περίπου 70% πάνω από τη μέση εκτίμηση της αγοράς και περίπου 30% για το 2023, το οποίο μεταφράζεται σε P/E 5,2x για το 2022 και 4,3x για το 2023, ήτοι σημαντικά κάτω από των ευρωπαϊκών ομοειδών τους που βρίσκεται γύρω στο 8x.

Ομοίως, ο εκτιμώμενος δείκτης τιμής προς λογιστική αξία μετοχής (P/TBV) είναι για το 2022 στο 0,44x και για το 2023 στο 0,40x, έναντι 0,65x για τις ευρωπαϊκές τράπεζες.

Σημειώνοντας ότι οι ελληνικές τράπεζες σχεδιάζουν να μειώσουν τα Μη Εξυπηρετούμενα Ανοίγματά τους (NPEs) σε μονοψήφια νούμερα το 2021, με την απόδοση ιδίων κεφαλαίων (ROE) να προσεγγίζει το 10% την περίοδο 2022-23, επισημαίνουν ότι τα βελτιωμένα αποτελέσματα και οι καθαρότεροι ισολογισμοί αναμένεται να υποστηριχθούν από δείκτες συνολικού κεφαλαίου της τάξης του 17%.

Μερίσματα

Όπως επίσης επισημαίνεται, παρά τις δηλώσεις των διοικήσεων σχετικά με το ενδεχόμενη διανομής μερισμάτων, ενδεχομένως από τα κέρδη του 2022, οι αναλυτές δεν συμπεριλαμβάνουν στις εκτιμήσεις τους καμία διανομή κεφαλαίου στους μετόχους.

Τιμές στόχοι που δίνουν οι αναλυτές της AXIA Ventures

Σημειώνεται επίσης ότι κατά μέσον όρο οι τιμές στόχοι της AXIA Ventures για Eurobank, Εθνική Τράπεζα και Τράπεζα Πειραιώς είναι περίπου 30% πάνω από τη συγκλίνουσα άποψη της αγοράς και περίπου 40% πάνω από τις τιμές των μετοχών τον Ιανουάριο του 2020, δηλαδή προ πανδημίας.

Εν συντομία, οι αναλυτές της AXIA εκτιμούν ότι οι συνθήκες που διαμορφώνονται, με τη φιλική προς τις επιχειρήσεις πολιτική ατζέντα, τα ευρωπαϊκά κεφάλαια που θα κατευθυνθούν προς την Ελλάδα, τις προγραμματιζόμενες επενδύσεις και τα έργα υποδομής που έχουν δρομολογηθεί, καθώς και την όρεξη για business τα επόμενα χρόνια, προδιαγράφουν θετικές προοπτικές για το ελληνικό τραπεζικό σύστημα. Κατά συνέπεια, εκτιμούν πως τα νέα δάνεια τα επόμενα χρόνια θα είναι άνω των 20 δισ. ευρώ ετησίως, αντισταθμίζοντας, σε συνδυασμό με άλλους παράγοντες, τις απώλειες από τα «κόκκινα» δάνεια.

Από την άλλη, ως βασικούς κινδύνους για το ελληνικό τραπεζικό σύστημα διακρίνει ενδεχόμενες προκλήσεις σε μακροοικονομικό επίπεδο, αλλά και τις συνεχιζόμενες επιπτώσεις της πανδημίας COVID-19.

Eurobank

Σε ό,τι αφορά, ειδικότερα, τη Eurobank, οι αναλυτές σημειώνουν ότι είναι μοναδικά τοποθετημένη και θεωρούν ότι θα της άρμοζε υψηλότερη αποτίμηση από τη σημερινή χρηματιστηριακή αξία της.

Επισημαίνουν μάλιστα ότι η τράπεζα έχει την «πολυτέλεια», δεδομένης της προόδου που έχει ήδη σημειώσει σε επίπεδο NPEs, να αρχίσει να ετοιμάζεται για τη φάση ανάπτυξης της ελληνικής οικονομίας.

Υπογραμμίζουν δε ότι και οι τρεις διακριτές δραστηριότητες της τράπεζες είναι επαρκώς κεφαλαιοποιημένες, δίνουν απόδοση ROE κοντά στο 10% και, κατά την άποψή τους, έχουν περιουσιακά στοιχεία (ακίνητα) αξίας άνω των 1,4 δισ. ευρώ που αναφέρει η τράπεζα.

Πιστεύουν μάλιστα ότι η μετοχή έχει περιθώριο ανόδου 40% σε σχέση με τα τρέχοντα επίπεδα, υπογραμμίζοντας ότι με καθαρά κέρδη που θα μπορούσαν να υπερβούν τα 200 εκατ. ευρώ τα επόμενα χρόνια, η Eurobank θα άξιζε αποτίμησης τουλάχιστον 1 δισ. ευρώ.

Εθνική Τράπεζα

Σε ό,τι αφορά την Εθνική, αναλυτές εστιάζουν στον «ούριο άνεμο» των εσόδων από το trading (swap ομολόγων, ομόλογα Ελληνικού Δημοσίου), ύψους περίπου 1,5 δισ. ευρώ, καθώς και το γεγονός ότι ο όμιλος κατάδερε να διαφυλάξει την περιουσία των μετόχων, η οποία είναι σήμερα στα 5,5 δισ. ευρώ (στο πρώτο τρίμηνο του 2021), χωρίς να παραστεί ανάγκη για ενέργειες που οδηγούν σε απομείωση αξίας για τους μετόχους (dilutive).

Επισημαίνουν επίσης ότι η Εθνική Τράπεζα ήταν μάλλον επιθετική στα μέτρα περιστολής του κόστους που έλαβε και κατάφερε να μειώσει τη βάση κόστους της (μέσω εθελουσιών και μέτρων βελτιστοποίησης του κόστους) από περίπου 0,9 δισ. ευρώ που ήταν το 2017 σε περίπου 0,7 εκατ. ευρώ (πρόβλεψη) το 2022.

Εκτιμού δε πως η ΕΤΕ θα συνεχίσει να επικεντρώνεται στο τελευταίο σκέλος της διαδικασίας μείωσης του κινδύνου για τον ισολογισμό της (μετά το Frontier) και πως θα διατηρήσει την υψηλή κεφαλαιακή θέση της (περίπου 18%) καθ’ οδον για την επίτευξη εκτιμώμενης απόδοσης ROTE 9% το 2023.

Τράπεζα Πειραιώς

Ο… αρσιβαρίστας…

Έτσι χαρακτηρίζουν οι αναλυτές την Τράπεζα Πειραιώς, σημειώνοντας ότι οι τελευταίοι μήνες ήταν ιδιαίτερα φορτωμένοι για την τράπεζα (βλ. CoCos, ΑΜΚ, έκδοση ομολόγου), όμως οι ενέργειες στις οποίες προέβη η τράπεζα θα είναι και τα κομμάτια πάνω στα οποία θα στηριχθεί, κεφαλαιακά, η υλοποίηση του business plan της.

Σημειώνοντας ότι ο όμιλος της Πειραιώς έχει ήδη ανακοινώσει τη συμφωνία με Intrum και Serengeti για την τιτλοποίηση Sunrise 1, υπογραμμίζουν πως η τράπεζας παραμένει σε τροχιά επίτευξης των στόχων του business plan της, το οποίο στοχεύει σε ROTBV >10% το 2024.

Το επενδυτικό story της Πειραιώς, όπως σημειώνουν, βασίζεται ακριβώς στην επίτευξη των στόχων του business plan, που θα οδηγήσει σε καθαρά κέρδη της τάξης του μισού δισ. το 2023 (8,5% RoTBV), με βάση τις εκτιμήσεις τους.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Συντριβή αεροσκάφους στη Βρετανία – Δύο τραυματίες

- Ιρανός ΥΠΕΞ: Τεχεράνη και Ουάσινγκτον δεν θέλουν διαπραγματεύσεις που διαιωνίζονται

- Η Ομοσπονδία Σιδηροδρομικών καταδικάζει την επίθεση στα γραφεία της Hellenic Train: «Η Δικαιοσύνη δεν θα έρθει μέσα από τη βία»

- Κικίλιας για επεισόδιο στη Λέσβο: Η παράνομη εγκληματική δράση των διακινητών δεν θα γίνεται ανεκτή