ΣΧΕΤΙΚΑ ΑΡΘΡΑ

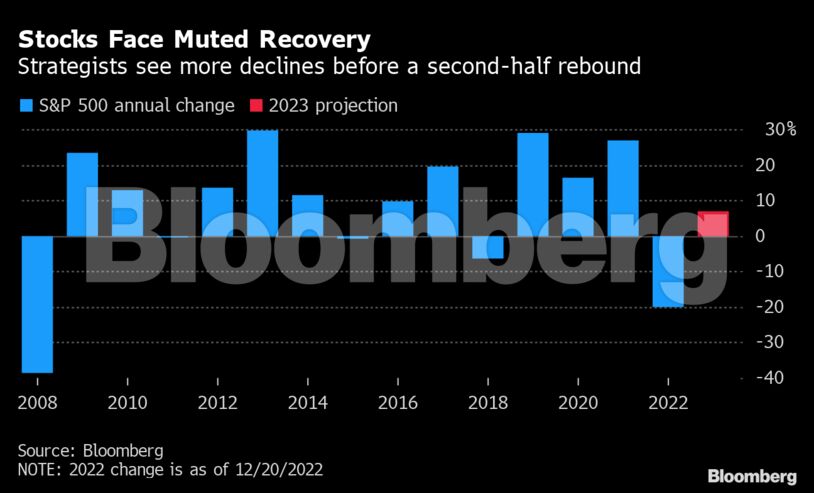

Οι επενδυτές που είναι έτοιμοι να γυρίσουν σελίδα μετά τη χειρότερη χρονιά για τις μετοχές από την παγκόσμια οικονομική κρίση, θα πρέπει να προετοιμαστούν για μεγαλύτερο “πόνο” βαδίζοντας προς το 2023.

Αυτό είναι το μήνυμα κορυφαίων στρατηγικών αναλυτών της Morgan Stanley, της Goldman Sachs και άλλων χρηματοοικονομικών οίκων, οι οποίοι προειδοποιούν ότι οι μετοχές θα σημειώσουν νέα πτώση το πρώτο εξάμηνο, καθώς τα εταιρικά κέρδη πλήττονται από την ασθενέστερη οικονομική ανάπτυξη και τον υψηλό πληθωρισμό και οι κεντρικές τράπεζες εμμένουν σθεναρά στην πολιτική της αύξησης των επιτοκίων.

Το δεύτερο εξάμηνο θα σηματοδοτήσει την ανάκαμψη, όταν η Fed σταματήσει τις αυξήσεις επιτοκίων, υποστηρίζουν, ωστόσο, είναι πιθανό να πρόκειται για μία “σιωπηλή” ανάκαμψη που θα οδηγήσει τις μετοχές σε ελαφρώς υψηλότερα επίπεδα από αυτά που θα βρίσκονται στο τέλος του 2022.

«Οι κίνδυνοι με τους οποίους βρέθηκαν αντιμέτωπες οι χρηματιστηριακές αγορές φέτος δεν έχουν τελειώσει και αυτό με αγχώνει σχετικά με τις προοπτικές, ιδιαίτερα στο πρώτο εξάμηνο», δήλωσε σε συνέντευξή του ο Mislav Matejka, στρατηγικός αναλυτής παγκόσμιων μετοχών της JPMorgan Chase & Co.

Ο μέσος στόχος 22 αναλυτών που συγκέντρωσε το Bloomberg, βλέπει τον S&P 500 να διαμορφώνεται στο τέλος του επόμενου έτους στις στις 4.078 μονάδες — περίπου 7% υψηλότερα από τα τρέχοντα επίπεδα. Η πιο αισιόδοξη πρόβλεψη κάνει λόγο για άνοδο 24%, ενώ η πιο απαισιόδοξη για πτώση 11%.

Στην Ευρώπη, μια παρόμοια έρευνα με 14 αναλυτές προέβλεψε κέρδη περίπου 5% κατά μέσο όρο για τον Stoxx 600.

Το “βουνό” των προκλήσεων

Η επιφυλακτικότητα αντανακλά το βουνό των προκλήσεων, από τη νομισματική σύσφιξη έως τον πόλεμο στην Ουκρανία και την ενεργειακή κρίση της Ευρώπης. Το πρώτο από αυτά έχει ήδη οδηγήσει στην διαγραφή των κερδών από το πρόσφατο ράλι μετοχών.

Ακόμη και τα καλύτερα νέα για τον πληθωρισμό δεν κατάφεραν να επηρεάσουν τις κεντρικές τράπεζες που συνεχίζουν τις προσπάθειες να τον θέσουν υπό έλεγχο.

Οι αυστηροί τόνοι τόσο από τη Fed όσο και από την Ευρωπαϊκή Κεντρική Τράπεζα προκάλεσαν την απότομη πτώση των μετοχών την περασμένη εβδομάδα και υπενθύμισαν στους επενδυτές ότι ο χρόνος της πολυαναμενόμενης αλλαγής πολιτικής είναι ασαφής.

Η ομάδα της JPMorgan αναμένει ότι ο S&P 500 θα υποχωρήσει προς τα χαμηλά που σημείωσε το 2022, προτού μια αλλαγή πολιτικής από τη Fed πυροδοτήσει την ανάκαμψη στο δεύτερο εξάμηνο, οδηγώντας τον περίπου 10% υψηλότερα από τα τρέχοντα επίπεδα. Στο χειρότερο σημείο του φέτος τον Οκτώβριο, ο δείκτης είχε υποχωρήσει κατά 25% στις 3.577 μονάδες.

Δύσκολο το πρώτο 6μηνο του 2023

Οι κορυφαίοι διαχειριστές κεφαλαίων προβλέπουν επίσης μια δύσκολη αρχή για το 2023, με τα κέρδη να αναμένονται στο δεύτερο εξάμηνο, σύμφωνα με έρευνα του Bloomberg News που δημοσιεύθηκε αυτόν τον μήνα.

Όσοι έχουν αισιόδοξη άποψη, εστιάζουν στην ανθεκτικότητα της οικονομίας των ΗΠΑ, τον βραδύτερο ρυθμό αύξησης των επιτοκίων και το άνοιγμα της Κίνας από τα αυστηρά lockdown για τον Covid.

Ωστόσο, παρά όλα αυτά, μια από τις κύριες συναινετικές απόψεις μεταξύ των αναλυτών στρατηγικής είναι ότι οι χρηματιστηριακές αγορές δεν αντικατοπτρίζουν ακόμη την προοπτική μίας ασθενέστερης οικονομίας.

Οι Christian Mueller-Glissmann και Cecilia Mariotti στην Goldman Sachs επισήμαναν στα τέλη του περασμένου μήνα ότι το μοντέλο τους υποδηλώνει πιθανότητα 39% για επιβράδυνση της ανάπτυξης στις ΗΠΑ τους επόμενους 12 μήνες, αλλά τα περιουσιακά στοιχεία υψηλού ρίσκου έχουν τιμολογήσει αυτό το ενδεχόμενο με πιθανότητα 11%.

Ο Michael Wilson της Morgan Stanley βλέπει τον S&P 500 να υποχωρεί έως και 21% περισσότερο το πρώτο τρίμηνο. Μια επακόλουθη ανάκαμψη θα οδηγήσει τον δείκτη στο τέλος του 2023 στις 3.900 μονάδες περίπου, υποδηλώνοντας κέρδη περίπου 2% από το κλείσιμο της Δευτέρας.

Μείωση των εταιρικών κερδών

Στο μεταξύ, τα εταιρικά κέρδη συνδέονται με την επιδείνωση των οικονομικών προοπτικών. Ενώ τα κέρδη έδειξαν εκπληκτική ανθεκτικότητα στην έκρηξη του πληθωρισμού το 2022, αναμένεται να καταρρεύσουν το επόμενο έτος καθώς αυξάνεται η πίεση στα περιθώρια και η ασθενέστερη ζήτηση δημιουργεί μεγαλύτερο κίνδυνο στασιμοπληθωρισμού.

Ο Wilson προειδοποίησε αυτή την εβδομάδα ότι η πτώση των κερδών θα μπορούσε να είναι παρόμοια με αυτή που παρατηρήθηκε κατά τη διάρκεια της χρηματοπιστωτικής κρίσης του 2008 και ότι αυτό δεν αποτιμάται στις μετοχές.

Έρευνα της Bank of America έδειξε επίσης ότι οι διαχειριστές κεφαλαίων αναμένουν ότι οι προοπτικές κερδών θα επιδεινωθούν το επόμενο έτος, γεγονός που τους έχει κάνει πιο θετικούς για τα ομόλογα σε σύγκριση με τις μετοχές. Η σχετική τους θέση σε μετοχές έναντι του σταθερού εισοδήματος βρίσκεται στο χαμηλότερο επίπεδο από το 2009.

«Δεν αναμένουμε ότι το φετινό εποικοδομητικό σκηνικό ανάπτυξης θα συνεχιστεί το 2023», δήλωσε ο Dubravko Lakos-Bujas, στρατηγικός αναλυτής της JPMorgan. Αναμένει ότι τα κέρδη θα μειωθούν κατά 9% στις ΗΠΑ, 10% στη ζώνη του ευρώ και 4% στην Ιαπωνία.

Σύμφωνα με την αναλύτρια της Goldman Sachs, Sharon Bell, η πτώση των κερδών στην Ευρώπη μπορεί να μην είναι τόσο κακή όσο κατά τη διάρκεια τυπικών περιόδων ύφεσης. Αν και κατά τις αντίστοιχες περιόδους τα κέρδη έχουν μειωθεί κατά περίπου 30%, αυτή την φορά μπορεί η μείωση να περιοριστεί στο 8%, εν μέρει λόγω της ώθησης στις εταιρείες ειδών πολυτελείας και στις βιομηχανίες εξόρυξης, μετά την χαλάρωση των περιορισμών για τον Covid στην Κίνα.

Στην Ασία, η απομάκρυνση του Πεκίνου από την πολιτική Covid Zero έχει επίσης βελτιώσει τις προοπτικές για τις μετοχές εκεί.

Καλύτερες επιδόσεις στις αναδυόμενες αγορές

Οι στρατηγικοί αναλυτές της Morgan Stanley, συμπεριλαμβανομένου του Jonathan Garner, παραμένουν overweight για τις μετοχές των αναδυόμενων αγορών της περιοχής έναντι των ανεπτυγμένων αγορών, καθώς είναι «πιο σίγουροι ότι ένας νέος κύκλος ανόδου ξεκινάει».

Η ομάδα της Nomura Holdings, εν τω μεταξύ, υποστήριξε ότι η ύφεση στη Δύση θα επιτρέψει στην Ασία να σημειώσει καλύτερες επιδόσεις, καθώς οι μετοχές εκεί προσφέρουν φθηνότερες αποτιμήσεις και καλύτερες θεμελιώδεις προοπτικές.

«Το 2023 είναι ένα έτος όπου οι προβλέψεις για την παγκόσμια ανάπτυξη έχουν πληγεί αρκετά», δήλωσε ο Mehvish Ayub, στρατηγικός επενδυτής στην State Street Global Advisors. «Πρόκειται για μια συνεχιζόμενη αβέβαιη προοπτική με μεγάλη μεταβλητότητα. Οι μετοχές παραμένουν υπό αμφισβήτηση».

Διαβάστε ακόμη:

Ουίλσον (Morgan Stanley): Βουτιά 22% στον S&P 500 το 2023- Θυμίζει την κρίση του 2008

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η γεωπολιτική αξία του θαλάσσιου χωροταξικού σχεδιασμού

- Ο πρώτος δισεκατομμυριούχος της Αλβανίας: Η διαδρομή του Σαμίρ Μάνε από την εξορία στη δημιουργία μίας αυτοκρατορίας

- Η μυστική αυτοκρατορία του κληρονόμου της Hermes: Η αγωγή των 16 δισ. και το αόρατο χέρι του Κατάρ

- Γιατί ο Μητσοτάκης ανακοίνωσε τώρα τα νέα μέτρα στήριξης ύψους 1 δισ. ευρώ – Οι στόχοι της ΔΕΘ