ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τι εκτιμά η γερμανική ιδιωτική τράπεζα M.M. Warburg & Co για τις προοπτικές του 2021

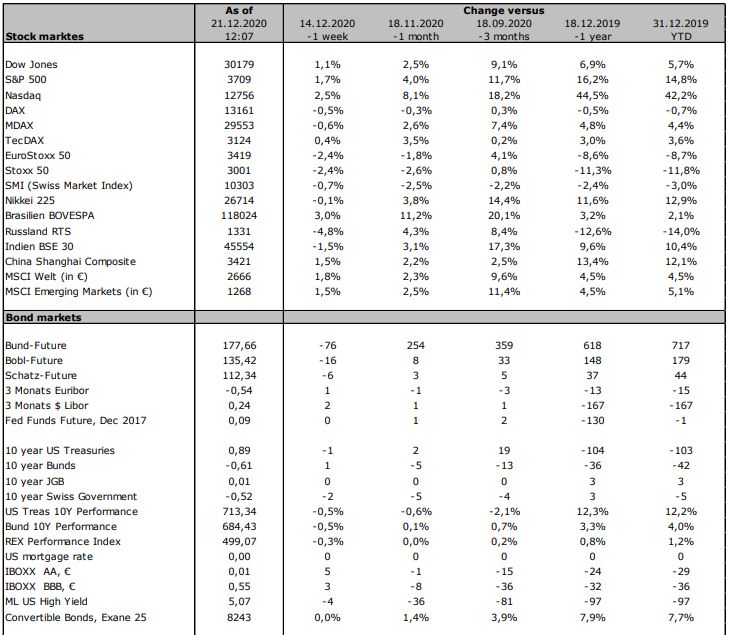

Φθάνοντας στο τέλος ενός έτους που χαρακτηρίζεται από τη χειρότερη αιφνίδια οικονομική ύφεση τις τελευταίες δεκαετίες, είναι δύσκολο να πιστέψει κανείς ότι οι χρηματιστηριακοί δείκτες βρίσκονται υψηλότερα από τα επίπεδα που ήταν πέρυσι.

Αυτό, όπως αναφέρει στην ανάλυσή της η γερμανική ιδιωτική τράπεζα M.M. Warburg για τις προοπτικές του 2021, κατέστη εφικτό από τα άνευ προηγουμένου μέτρα που ελήφθησαν σε νομισματικό και δημοσιονομικό πλαίσιο παγκοσμίως.

Τα εξωγενή σοκ όπως η πανδημία δύσκολα μπορούν να προβλεφθούν, και το ίδιο ισχύει για μια άκρως μη συμβατική εφαρμογή δημοσιονομικής και νομισματικής πολιτικής.

Παρ ‘όλα αυτά οι αναλυτές της τράπεζας εκτιμούν ότι το 2021, η οικονομική ανάπτυξη στην ευρωζώνη θα τρέξει με ρυθμό της τάξης του 6%. Ποσοστό που δεν θα είναι αρκετό για να αντισταθμίσει τις οικονομικές απώλειες που καταγράφηκαν φέτος.

Η κρίση θα είχε αποδειχθεί πολύ χειρότερη χωρίς τις γενναίες ενέσεις ρευστότητας, σχολιάζουν. Στην ευρωζώνη, για παράδειγμα, η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αγόρασε ομόλογα συνολικού ύψους 1 τρισ ευρώ.

Το πρόγραμμα έκτακτης ανάγκης λόγω της πανδημίας (PEPP), που δημιουργήθηκε την περασμένη άνοιξη, αντιστοιχεί σε περίπου 700 δισ ευρώ. Οι αγορές ομολόγων έχουν λάβει περαιτέρω υποστήριξη από τα προγράμματα SURE και NGEU, ενώ τα χαμηλά επιτόκια της ΕΚΤ θα συνεχίσουν να αποτελούν σημαντική πηγή ώθησης για την οικονομία.

Μάλιστα, οι αναλυτές θεωρούν ότι το επιτόκιο αναχρηματοδότησης θα παραμείνει στο τρέχον επίπεδο του 0% τουλάχιστον έως τον Δεκέμβριο του 2022.

Τι θα γίνει στα χρηματιστήρια

Η νέα χρονιά, εκτιμά η M.M. Warburg θα είναι καλή για τις χρηματιστηριακές αγορές.

Δεν αναμένονται μεγάλες εκπλήξεις από τον Μπάιντεν στην αρχή της θητείας του και συνεπώς δεν προβλέπεται ότι η πολιτική των ΗΠΑ θα δώσει μεγάλη ώθηση στην αγορά. Αλλά αυτό που θα αλλάξει είναι ο τρόπος με τον οποίο διεξάγεται η πολιτική στις Ηνωμένες Πολιτείες. Οι αναλυτές αναμένουν στροφή σε μία πιο αξιόπιστη πολιτική και σημαντική βελτίωση των σχέσεων μεταξύ των ΗΠΑ και άλλων χωρών. «Αυτό θα είναι μια θετική εξέλιξη για τα χρηματιστήρια», σχολιάζουν χαρακτηριστικά.

Η Ευρώπη θα επωφεληθεί από αυτήν την εξέλιξη, ειδικά επειδή η αποτίμηση των μετοχών φαίνεται πιο ελκυστική από αυτή στις μετοχές των ΗΠΑ.

Επιπλέον, παρόλο που ορισμένα χρηματιστήρια έχουν ήδη αποτιμήσεις σημαντικά πάνω από τους ιστορικούς τους μέσους όρους, δεν αποκλείεται η περαιτέρω διεύρυνση των δεικτών.

Την ίδια στιγμή εναλλακτικές κατηγορίες περιουσιακών στοιχείων όπως ομόλογα ή ακίνητα, θα μπορούσαν να εμφανίσουν υψηλότερη αποτίμηση. Κατά συνέπεια, «υπάρχουν αρκετοί καλοί λόγοι να πιστεύουμε ότι οι μετοχές θα έχουν καλές αποδόσεις και τον επόμενο χρόνο», καταλήγουν οι αναλυτές.