ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το εύρος του σταθερού επιτοκίου που καθορίστηκε για το νέο ομόλογο της Lamda Development, έρχεται να πιστοποιήσει του λόγου το αληθές: Ότι δηλαδή το κόστος του χρήματος «καίει». Και ώς τούτου, προκειμένου οι εταιρείες να αντλήσουν κεφάλαια από την αγορά, είναι αναγκασμένες να πληρώνουν ακριβότερους τόκους, σε σχέση με το σχετικά πρόσφατο παρελθόν.

Την ίδια στιγμή όμως οι ανατροπές αυτές, συνιστούν μια…ευχάριστη έκπληξη για τους επενδυτές-αποταμιευτές. Καθώς ακόμη και για ποσά που ξεκινούν από 1.000 ευρώ, μπορούν να αποκομίσουν μέσω της αγοράς εταιρικών ομολόγων, σημαντικά υψηλότερες αποδόσεις σε σύγκριση με τα απειροελάχιστα ψήγματα που προσφέρουν οι τραπεζικές καταθέσεις. Αμυνόμενοι αξιοπρεπώς απέναντι στην έξαρση του «αδηφάγου» πληθωρισμού.

Για νέο το 7ετές και πράσινο ομόλογο της Lamda Development, του οποίου η δημόσια προσφορά ξεκίνησε χθες και ολοκληρώνεται αύριο το απόγευμα, το εύρος του επιτοκιακού κουπονιού είναι μεταξύ του 4,7% και 5,2%. Το τελικό του ύψος θα προκύψει αμέσως μετά από την ολοκλήρωση της διαδικασίας του βιβλίου προσφορών.

Ακόμη κι αν το «κουπόνι» καθοριστεί στο κάτω άκρο του εύρους (στο 4,7%) θα είναι το δεύτερο μεγαλύτερο, αρχικό επιτόκιο, που έχουν προσφέρει τα συνολικά 18 εταιρικά ομόλογα. Τα οποία έχουν εκδοθεί την τελευταία 4ετία και είναι τώρα διαπραγματεύσιμα στην κύρια αγορά του χρηματιστηρίου της Αθήνας. Εξ αυτών το υψηλότερο επιτόκιο (4,95% σταθερό ετησίως) αφορά την εταιρεία ένδυσης B&F συμφερόντων της οικογένειας Μπιθαρά. Πρόκειται όμως για μια μικρή έκδοση (με ανεξόφλητο υπόλοιπο 20,148 εκατ. ευρώ) του 2018 που λήγει τον Ιούνιο του 2023.

Ιστορικά πάντως το «κουπόνι» με την υψηλότερη τιμολόγηση (5%) ήταν αυτό του ομολόγου της Housemarket, θυγατρικής του ομίλου Φουρλή, το οποίο έχει πλέον αποπληρωθεί. Η έκδοση αυτή είχε γίνει τον Οκτώβριο του 2016 και αποτέλεσε το εναρκτήριο λάκτισμα για τη λειτουργία της ελληνικής αγοράς εταιρικών ομολόγων.

Η Lamda Development έχει ήδη στο ενεργητικό της μια εταιρική έκδοση που «τρέχει». Καθώς τον Ιούλιο του 2020 άντλησε 320 εκατ. ευρώ, με ένα 7ετούς διάρκεια ομόλογο. Τότε, η συνολική ζήτηση είχε φτάσει στα 618,3 εκατ. ευρώ (1,93 φορές πάνω από την προσφορά). Στο ομόλογο αυτό τοποθετήθηκαν 10.545 επενδυτές, δίνοντάς του χαρακτηριστικά …λαϊκής βάσης. Με το σταθερό του επιτόκιο να διαμορφώνεται στο 3,40%.

Η τωρινή, δεύτερη έξοδος στην αγορά, γίνεται με διαφορετικούς όρους. Απόρροια των νέων δεδομένων που δημιουργεί η ανοδική τροχιά των επιτοκίων, σε ένα περιβάλλον κλιμάκωσης του πληθωρισμού, αλλά και ραγδαίας ανατίμησης στα ενεργειακά κόστη, τις πρώτες ύλες και τα μεταφορικά έξοδα.

Αυξημένο κατά τουλάχιστον 38,2% το επιτοκιακό κουπόνι

Έτσι το πράσινο ομόλογο της Lamda Development αν βγει στο 4,70% θα έχει κατά …38,2% πιο αυξημένο επιτόκιο, από εκείνο της προηγούμενης έκδοσης. Αυτό κατ’ ελάχιστον γιατί αν το «κουπόνι» πάει στο 5,2%, τότε η αύξηση του επιτοκιακού κόστους θα είναι 52,9%…

Μετά από την ολοκλήρωση των χθεσινών συναλλαγών, οι τιμές και των 18 εταιρικών ομολόγων της ελληνικής αγοράς, έχουν οδηγηθεί κάτω από την ονομαστική τους αξία. Η οποία υπολογίζεται στο 100 και εκφράζει το πληρωτέο ποσό στη λήξη της κάθε έκδοσης.

Οι πιέσεις στις τιμές των ομολόγων λειτουργούν αντίστροφα για τις αποδόσεις τους, οι οποίες και ανεβαίνουν. Αντικατοπτρίζοντας το ολοένα και αυξανόμενο κόστος χρήματος.

Είναι χαρακτηριστικό ότι σε τέσσερα εταιρικά ομόλογα, οι τρέχουσες τιμές τους είναι από 10,15% έως και 13,5% χαμηλότερα από εκείνες της έκδοσης. Το ομόλογο της Prodea τιμολογείται στο 86,5 (%) της ονομαστικής του αξίας. Γεγονός που ανεβάζει την ετησιοποιημένη απόδοση μέχρι τη λήξη στο 5,07%. Έναντι του 2,30% που είναι το «κουπόνι».

Η Noval βγήκε με επιτόκιο 2,65%, αλλά καθώς η τωρινή τιμή του ομολόγου είναι στο 88,60, η απόδοσή του διαμορφώνεται στο 4,88%.

Το ομόλογο της ναυτιλιακής Safe Bulkers, του Πόλυ Χατζηιωάννου, έχει «κουπόνι» 2,95%. Καθώς όμως η τιμή διαπραγμάτευσης είναι στο 88,92 η ετησιοποιημένη απόδοση ανεβαίνει στο 5,90%. Η μεγαλύτερη της αγοράς αυτήν τη στιγμή…

Στην περίπτωση της Ελβάλ/Χαλκόρ η έκδοση έγινε με επιτόκιο 2,45%, αλλά τώρα που η τιμή έχει υποχωρήσει στο 89,85 η απόδοση διαμορφώνεται στο 4,39%.

Σε ότι αφορά τη Lamda Development, το ενεργό της ομόλογο που λήγει τον Ιούλιο του 2027, έκλεισε χθες στο 92,17 της ονομαστικής του αξίας. Με συνέπεια να ανεβάζει την ετησιοποιημένη απόδοση μέχρι τη λήξη του, στο 4,984%.

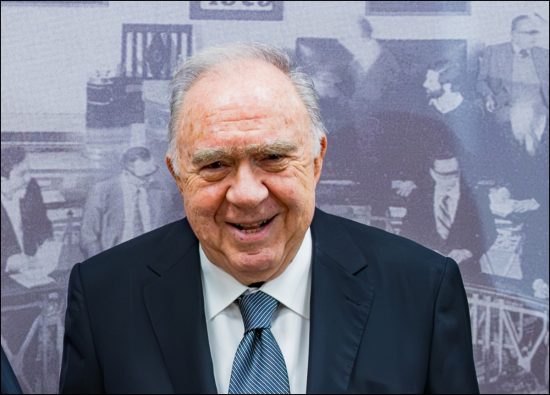

Η εταιρεία συμφερόντων του μεγιστάνα Σπύρου Λάτση, η οποία έχει αναλάβει το mega project αξιοποίησης του Ελληνικού, για το ομόλογο των 320 εκατ. ευρώ, πληρώνει ετησίως 10,88 εκατ. ευρώ σε τόκους. Για τα 230 εκατ. ευρώ της νέας πράσινης έκδοσης, το ελάχιστο κόστος για τόκους (αν το «κουπόνι» είναι στο 4,75) ξεκινά από τα 10,81 εκατ. ευρώ ετησίως.

Για τους επενδυτές-αποταμιευτές το νέο ομόλογο είναι σαφώς ελκυστικότερο σε σχέση με το πρώτο, αφού θα έχει μεγαλύτερη απόδοση. Θα είναι μάλιστα και το πρώτο που εκδίδεται, μέσα σε συνθήκες αυξημένου πληθωρισμού. Εξ ου και πιστεύεται ότι θα καταστεί πόλος έλξης.

Στα ήδη κυκλοφορούντα εταιρικά ομόλογα, ανιχνεύονται επίσης ευκαιρίες για υψηλότερες αποδόσεις, λόγω της υποχώρησης των τιμών τους. Το αναλαμβανόμενο ρίσκο σε όλες τις περιπτώσεις είναι να μην χρεοκοπήσει ο εκδότης…

Διαβάστε επίσης:

LAMDA Development: Από 4,70% έως 5,20% το εύρος του «πράσινου» ομολόγου έως 230 εκατ. ευρώ

Το παρασκήνιο της πτώσης, η ΔΕΗ, οι τράπεζες, η Fitch και οι εκλογές

Τα σχέδια των Μπάκου-Καϋμενάκη-Εξάρχου για τη νέα εποχή στην Ιντρακάτ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ανάλυση BBC: Αυτά είναι τα ισχυρά 5 όπλα της Κίνας ενάντια στις πιέσεις και στους δασμούς του Τραμπ

- Αυτό είναι το «μυστικό» δώρο του Πούτιν στον Τραμπ

- Καρέλιας: Αύξηση καθαρής κερδοφορίας 29,9% για τον όμιλο το 2024

- Κίνα: Σταματάει τις εισαγωγές αμερικανικού κρέατος – Ακύρωσε εισαγωγή 12.000 τόνων χοιρινού