ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αμερικανική τράπεζα JP Morgan εξηγεί τις ιδιαιτερότητες της περίπτωσης της SVB και τις πιθανές συνδέσεις με τις ευρωπαϊκές τράπεζες, ωστόσο είναι ξεκάθαρη και δεν πιστεύει ότι υπάρχει τραπεζική κρίση στα σκαριά.

Η SVB είχε συνολικό ενεργητικό 211,8 δισ. δολάρια, με 16,3 δισ. δολάρια σύνολο ιδίων κεφαλαίων, 73,6 δισ. δολάρια καθαρά δάνεια, 173,1 δισ. δολάρια συνολικές καταθέσεις και συνολικές επενδύσεις χαρτοφυλακίου 120 δισ. δολαρίων (το οποίο χωρίζεται σε 26 δισ. δολάρια AFS και 91 δισ. δολάρια HTM). Η SVB δεν είναι η τυπική τράπεζα λιανικής, καθώς εξυπηρετεί κυρίως εταιρείες τεχνολογίας, βιοεπιστημών/υγείας, private equity/venture capital, και χρηματοδοτεί επιχειρηματίες, στελέχη και επενδυτές σε αυτούς τους κλάδους.

Το μείγμα περιουσιακών στοιχείων είναι αρκετά συγκεκριμένο και συγκεντρωμένο και οι ευρωπαϊκές τράπεζες δεν έχουν μεγάλη έκθεση σε αυτούς τους κλάδους και έχουν ένα πολύ πιο διαφοροποιημένο μείγμα δανείων με τη λιανική να αντιπροσωπεύει τη συντριπτική πλειοψηφία της καταθετικής βάσης.

Επίσης, αν και η SVB έχει πλεονάζουσες καταθέσεις ύψους περίπου 100 δισ. δολαρίων (πάνω από τα καθαρά δάνεια) και 16 δισ. δολάρια ίδια κεφάλαια, φαίνεται ότι όλη η πλεονάζουσα ρευστότητα επενδύεται σε 117 δισ. δολάρια σε ομόλογα εντός του επενδυτικού χαρτοφυλακίου των 120 δισ. δολαρίων.

Αυτό καθιστά τον ισολογισμό πολύ προσανατολισμένο σε χρεωστικούς τίτλους, κάτι που είναι ασυνήθιστο και διαφορετικό από τη σκοπιά της διαχείρισης του ισολογισμού των ευρωπαϊκών τραπεζών.

Στην Ευρώπη, τα χαρτοφυλάκια ομολόγων αντιστοιχούν στο 20% περίπου των συνολικών καταθέσεων.

Τέλος, το 88% περίπου των καταθέσεων της SVB ήταν ανασφάλιστες, γεγονός που είναι πολύ μοναδικό σε σύγκριση με τις κύριες καταθέσεις των ΗΠΑ και των ευρωπαϊκών τραπεζών, και αυτό έκανε την SVB πολύ ευάλωτη σε εκροές καταθέσεων (42 δισ. δολάρια σύμφωνα με το Bloomberg στις 10 Μαρτίου).

Η JPM, παρόλο που δεν πιστεύει ότι υπάρχει τραπεζική κρίση στα σκαριά και η κατάσταση της SVB είναι κάπως μοναδική, αναμένει αυξημένο έλεγχο των επενδυτών για: 1) τα ομόλογα στα χαρτοφυλάκια ως ποσοστό των καταθέσεων, 2) την αποτίμηση των διαθέσιμων προς πώληση ομολόγων (AFS) καθώς και των βιβλίων που κατέχονται μέχρι τη λήξη (HTM) και 3) τις εκροές καταθέσεων και τον ρυθμό αύξησης του επιτοκίου των καταθέσεων.

«Αναμένουμε επίσης αυξημένη ρυθμιστική εποπτεία των μικρότερων τραπεζών καθώς και όλων των ομολόγων που σχετίζονται με τη ρευστότητα στις τράπεζες, συμπεριλαμβανομένων των βιβλίων HTM που επί του παρόντος δεν αποτιμώνται στην αγορά. Τέλος, πρέπει να προσέξουμε για βραχυπρόθεσμες περαιτέρω επιπτώσεις στις περιφερειακές τράπεζες των ΗΠΑ και πιθανές έμμεσες επιπτώσεις στις ευρωπαϊκές τράπεζες», εξηγεί ο Kian Abouhossein της αμερικανικής τράπεζας.

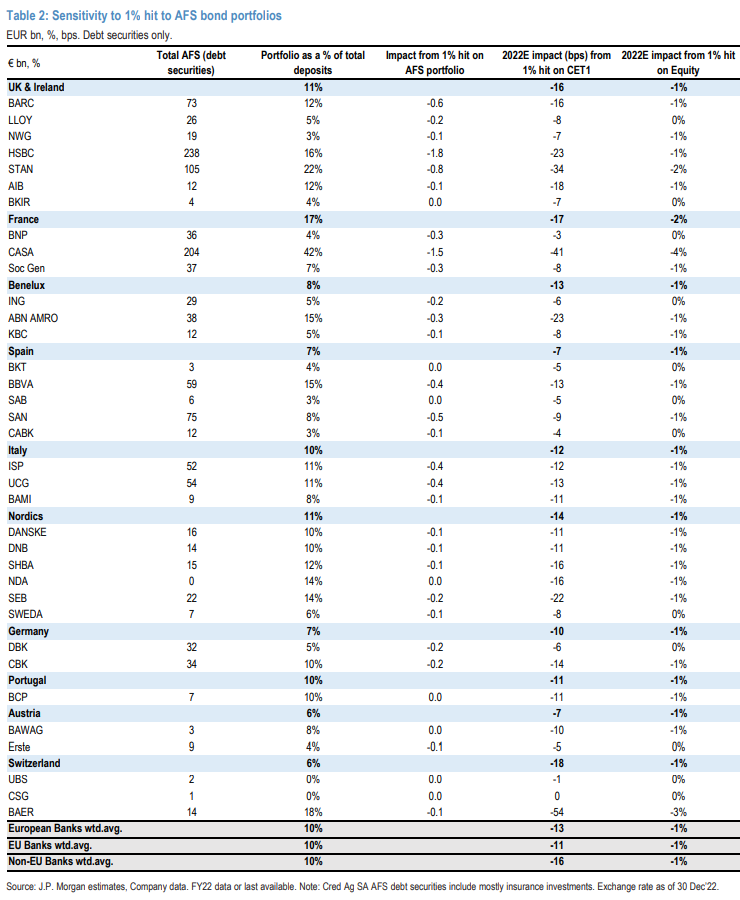

Η JPM εξετάζει την κεφαλαιακή ευαισθησία των χαρτοφυλακίων ομολόγων. Η ανησυχία των αναλυτών του οίκου στην Ευρώπη είναι ότι οι προσδοκίες της αγοράς είναι ήδη αισιόδοξες όσον αφορά τις ροές καταθέσεων και τα επιτόκια καταθέσεων. Οι ευρωπαϊκές τράπεζες αποτιμώνται ‘φθηνά’ σε 7,4 φορές σε όρους τιμής προς κέρδη (P/E), 0,9 φορές την εσωτερική αξία (NAV) για δείκτη αποδοτικότητας (RoNAV) 12,4% το 2024.

Την ίδια στιγμή, αναμένει ότι το κόστος ιδίων κεφαλαίων θα παραμείνει υψηλό στο 11 %, οδηγώντας τον δείκτη P/E στις 9 φορές, καθώς οι τράπεζες εξακολουθούν να είναι 16 φορές μοχλευμένες και δεν υπήρξε εστίαση στη μόχλευση πριν από την παγκόσμια χρηματοπιστωτική κρίση (GFC). Η τράπεζα εξακολουθεί να βλέπει περαιτέρω αναβαθμίσεις των καθαρών εσόδων από τόκους (NII), βραχυπρόθεσμα, τα επιτόκια θα κινηθούν προς το 4%, η εστίαση θα μετατοπιστεί στο κόστος αναχρηματοδότησης για τις επιχειρήσεις.

Ποιες ευρωπαϊκές τράπεζες θα είχαν το μεγαλύτερο αρνητικό αντίκτυπο

Η JPM εστιάζει στα παρακάτω σημεία:

– Αυξημένη εστίαση στα ομόλογα που δεν είναι αποτιμημένα σε τιμές αγοράς (mark-to-market): Τα ομόλογα που είναι διαθέσιμα προς πώληση (AFS) πρέπει να αποτιμώνται στην αγορά, σε αντίθεση με τα ομόλογα που διατηρούνται μέχρι τη λήξη τους (HTM). Ωστόσο, με τις εκροές καταθέσεων στις ΗΠΑ, υπάρχει αυξημένος έλεγχος από τους επενδυτές στα ομόλογα HTM, παρόλο που δεν είναι mark-to- market. Ως εκ τούτου, αξιολογεί τον κίνδυνο εξετάζοντας τόσο τα ομόλογα AFS όσο και τα ομόλογα HTM ως ποσοστό των καταθέσεων, καθώς και την ευαισθησία του κεφαλαίου σε μια μείωση κατά 1% τόσο στα ομόλογα AFS όσο και στα ομόλογα HTM, υποθέτοντας ότι δεν υπάρχει αντιστάθμιση επιτοκίου. Συνολικά, ένα ‘χτύπημα’ 1% τόσο στα ομόλογα AFS όσο και στα ομόλογα HTM θα επηρέαζε περισσότερο την ελβετική Julius Baer (70 μονάδες βάσης), τη γαλλική Credit Agricole (58 μ.β., αλλά με στρεβλώσεις λόγω ασφαλιστικών συμβάσεων), την αυστριακή Standard Bank (53 μ.β.), την βελγική KBC (44 μ.β.) και τη βρετανική HSBC (38 μ.β.).

– Μειονέκτημα στις προσδοκίες για τη μεταβολή των καταθέσεων: Στις ΗΠΑ, οι καταθέσεις μειώθηκαν κατά -1,5% για τις μεγάλες τράπεζες το 4ο τρίμηνο πέρυσι και -5% (ή $8 δισ.) για την SVB από το τέλος του 2022 έως το τέλος Φεβρουαρίου φέτος. Στην Ευρώπη, υπήρξαν κάποιες μικρές εκροές καταθέσεων στο Ηνωμένο Βασίλειο, τη Σουηδία, την Ιταλία και την Ισπανία, αλλά περιορισμένες μέχρι στιγμής και καθοδηγούμενες από επιχειρήσεις και θεσμικούς φορείς και κάποια μετανάστευση σε άλλα αποταμιευτικά μέσα για τα νοικοκυριά. Όταν οι μεταβολές των καταθέσεων αρχίσουν να αυξάνονται πιο σημαντικά, αναμένεται ότι η δυναμική στις τιμές των τραπεζικών μετοχών θα επιβραδυνθεί.

– Αυξημένη ρυθμιστική εποπτεία: η JPM αναμένει περισσότερη εποπτεία για τις τράπεζες, ακόμη και σε αυτές με τα μικρότερα μεγέθη ενεργητικού στις ΗΠΑ αλλά και στην Ευρώπη, όπου η ΕΚΤ δεν έχει εποπτεία όλων των τραπεζών. Η αυξημένη εποπτεία των μικρότερων τραπεζών θα πρέπει να είναι θετική για τις μεγαλύτερες τράπεζες. Επίσης, θα μπορούσε ενδεχομένως να υπάρξει αυξημένος ρυθμιστικός έλεγχος για όλα τα ομόλογα που σχετίζονται με τη ρευστότητα στις τράπεζες, συμπεριλαμβανομένων εκείνων που δεν αποτιμώνται σήμερα στην αγορά.

Διαβάστε επίσης:

Χρηματιστήριο: Πωλητές στις τράπεζες και τα blue chips, με τον δείκτη κάτω από τις 1.050 μονάδες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ποιος είναι ο Σαουδάραβας που ξεκινά τον Ιούνιο κρουαζιέρες σε Τουρκία και Ελλάδα με αφετήριο λιμάνι την Κωνσταντινούπολη

- Κλειστά ακίνητα: Πόσο επηρέασαν τη στεγαστική κρίση

- Άμεση Ανάλυση: Τι συμβαίνει με ETE, Apple, Boeing, JP Morgan, Tesla

- Αλλάζει το τοπίο στα σούπερ μάρκετ: Τι θα κάνουν Μασούτης, ΑΒ Βασιλόπουλος και Lidl